Inzwischen vergeht kein Tag ohne einen weiteren Abgesang auf den seit 35 Jahren währenden Bullenmarkt bei Anleihen. Könnte mit dem zuletzt rasanten Renditeanstieg der seit Langem befürchtete Bärenmarkt nun über uns hereinbrechen? In den letzten fünf Monaten haben die Renditen zehnjähriger Anleihen deutlich angezogen, angeführt von den USA und Europa, wo sie um 67 bzw. 36 Basispunkte (Bp) gestiegen sind (Bloomberg, per 12. Februar 2018).

Kaum ein Begriff weckt bei Anlegern mehr Emotionen als „Bärenmarkt”, wobei zu klären wäre, was damit genau gemeint ist. Grundsätzlich sollten sich Anleger aber weniger über die begriffliche Definition als vielmehr darüber Gedanken machen, wie ein Umfeld mit steigenden Renditen aussehen, wie es sich auf die Anlageerträge auswirken und natürlich welche Anlagestrategie in diesem Fall die beste Aussicht auf Erfolg haben könnte.

Bei Lichte betrachtet, sind die möglichen Zinsszenarien jedenfalls nicht so unkalkulierbar wie viele befürchten. Ähnlich überraschend dürfte sein, dass eine „flexible Anlage”-Strategie vermutlich die beste Taktik ist – ob wir es nun mit einem echten Bärenmarkt zu tun haben oder nicht.

Zinsen durchschreiten Mitte 2016 die Talsohle

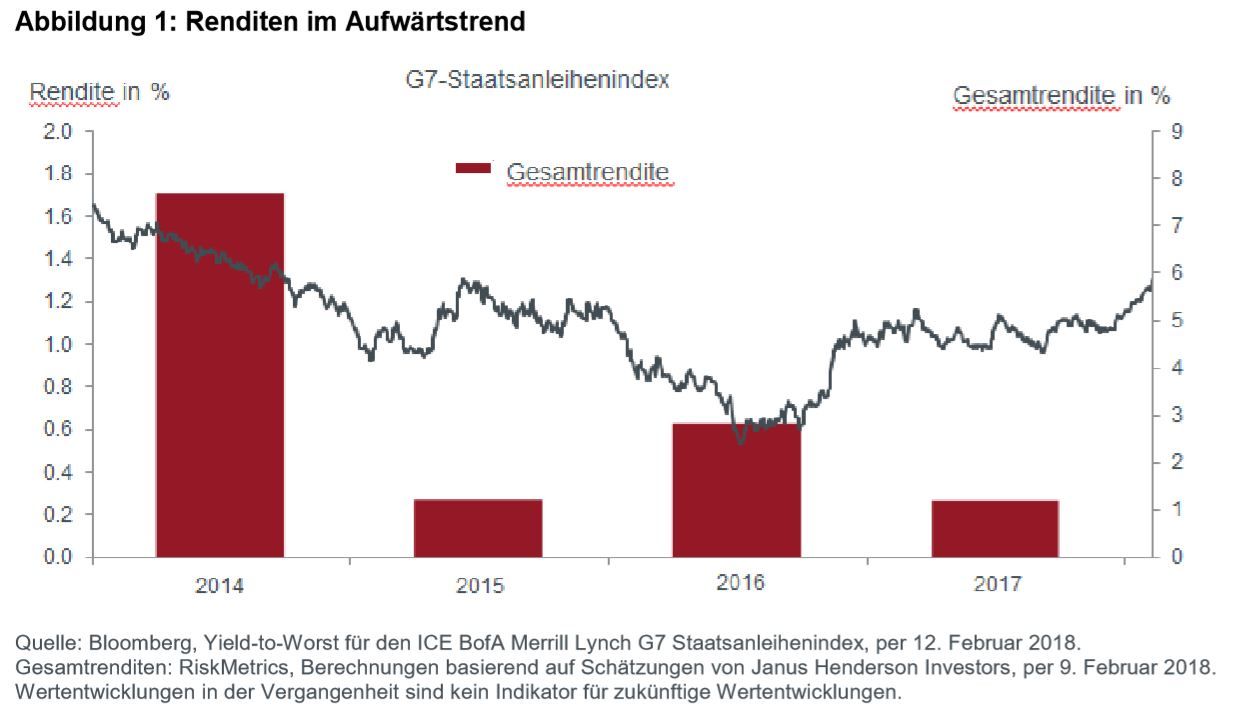

Schon seit etwa 18 Monaten befinden wir uns in einer Art Baisse, denn seit Sommer 2016 steigen die Renditen von Staatsanleihen aus Industrieländern wieder. Die Bedeutung dieses Augenblicks blieb von den meisten jedoch unbemerkt, da Staatsanleihen sowohl 2016 wie auch 2017 positive Gesamterträge abwarfen, wie Abbildung 1 zeigt. Ein klassischer Bärenmarkt sieht anders aus! Noch besser fiel die Bilanz für Anleger aus, die Unternehmens- oder Schwellenländeranleihen im Depot hatten. Und wer den volatilen, ungleichmäßigen Zinsanstieg geschickt umschiffte, konnte sogar mehr als ansehnliche Erträge einstreichen.

Die strukturellen Gründe für das Niedrigzinsumfeld der letzten Jahre sind hinlänglich bekannt. Globalisierung, demografischer Wandel, nachlassende Produktivität und ein gigantischer Schuldenberg haben den Gleichgewichtszinssatz unaufhörlich sinken lassen. Seit Jahrzehnten sind diese Kräfte nun schon am Werk und nichts deutet darauf hin, dass sie sich in Luft auflösen könnten. Für ein anhaltend stärkeres Wachstum müssten daher schon deutlich mehr Kredite ausgereicht werden. Aber der vor und nach der Finanzkrise angehäufte Schuldenberg dürfte dem einen Riegel vorschieben.

Einmal mehr wird deutlich, wie wichtig der feine Unterschied zwischen niedrig bleibenden und nicht steigenden Renditen ist. Denn auf lange Sicht werden strukturelle Kräfte, die einen schwachen Preisauftrieb begünstigen, die Renditen niedrig halten. Gegenwärtig aber treiben zyklische Faktoren, verbunden mit extrem niedrigen Ausgangsbewertungen, die Renditen nach oben. Vermutlich haben wir inzwischen jedoch den Punkt erreicht, an dem dieses Tauziehen in eine neue Phase eintritt, in der die Straffung der Geldpolitik unausweichlich und bereits weitgehend eingepreist ist und auch die Inflationserwartungen wieder steigen.

Bärenmarkt hin oder her: Mit einem steilen Renditeanstieg ausgehend von heutigen Niveaus ist kaum zu rechnen. Zyklische Kräfte dürften die Zinsen zwar anheizen. Starke strukturelle Faktoren werden ihren Anstieg aber im Zaum halten und verhindern, dass sie auf Vorkrisenniveaus zurückkehren. Mittlerweile nähern sich die Gleichgewichtsrenditen im zehnjährigen Spektrum der 3-Prozent-Marke. Damit sie diese jedoch übersteigen und Richtung 3,5 Prozent marschieren können, müsste sich die Lohninflation oder die Kreditvergabe schon spürbarer beschleunigen als zuletzt. Ein Anstieg gar auf 3,5 bis 4,0 Prozent in der Spätphase dieses Zyklus ist ohne einen weltweit starken Konjunkturaufschwung und einen Kurswechsel in der Fiskalpolitik nicht denkbar. Egal wie man es nennt, aber keines dieser Szenarien ist der Vorbote einer bevorstehenden Katastrophe. Denn ein Bärenmarkt bei Anleihen ist nicht das Gleiche wie ein Bärenmarkt bei Aktien.

Doppelschlag der Geldpolitik

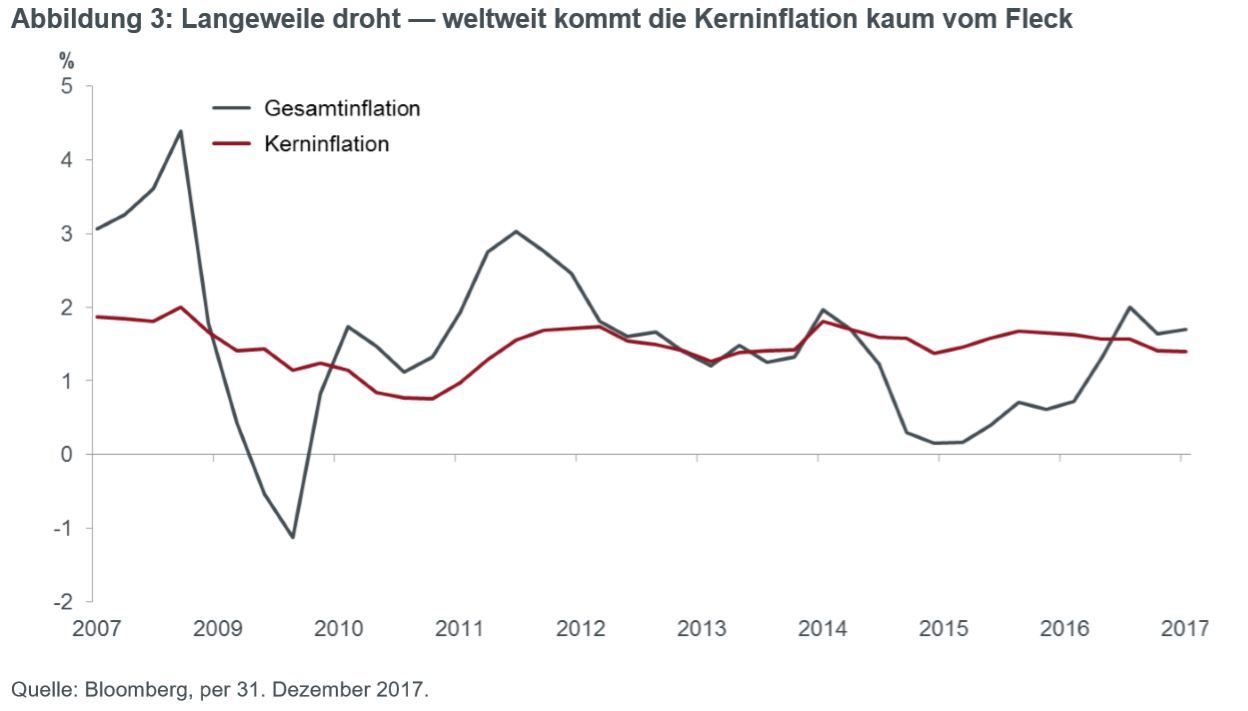

An den Anleihemärkten rund um den Globus müssen Anleger zurzeit mit kräftigem Gegenwind in Form steigender Leitzinsen und gedrosselter Wertpapierkäufe der Zentralbanken zurechtkommen. Nach dem Ende der ultralockeren Geldpolitik fragen sich viele nun, wer künftig bei Anleihen als Grenzkäufer in die Bresche springt. Aber auch für die Geldpolitik gibt es Grenzen. So kann die Europäische Zentralbank beispielsweise die Zinszügel nicht zu kräftig anziehen, wenn sie nicht riskieren will, dass ein hochschnellender Euro den Exportmotor abwürgt. Fehlentscheidungen der Währungshüter könnten zudem die Stabilität an den Aktienmärkten und damit eine der wichtigsten Komponenten eines stabilen Finanzsystems gefährden. Außerdem sind die Zentralbanken bei ihren Entscheidungen von der Datenlage abhängig. Und die in dieser Hinsicht wichtigste Datenkomponente, nämlich die Kerninflation, tritt weiter quasi auf der Stelle, wie aus Abbildung 3 hervorgeht.

Vielfalt — der Reiz einer Anlage an den weltweiten Anleihemärkten

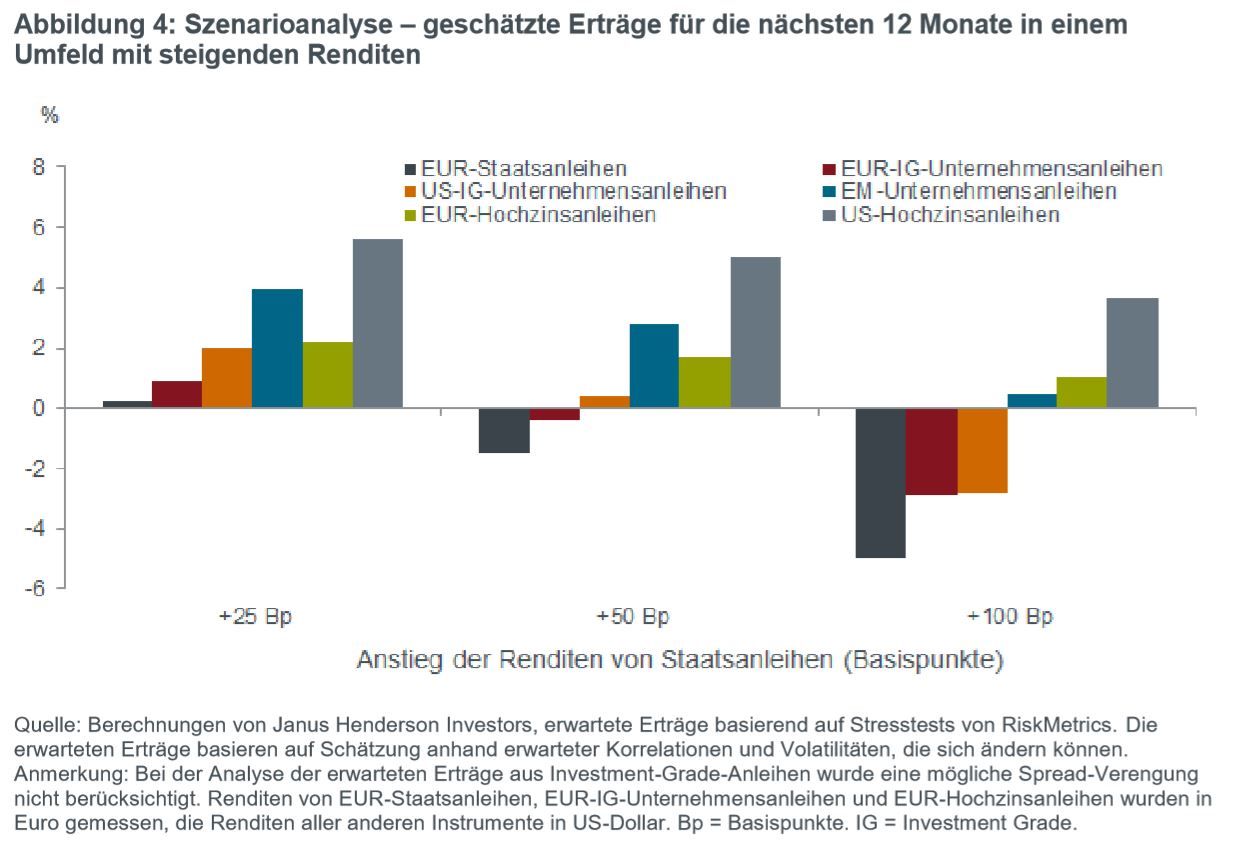

Von steigenden Zinsen sind nicht alle Anleihen gleichermaßen betroffen, sodass viele durchaus positive Gesamtrenditen abwerfen können. Unternehmens- und Schwellenländeranleihen können sich besser, aber auch schlechter als Staatsanleihen entwickeln. Und andere Anlageinstrumente wie variabel verzinsliche und inflationsgeschützte Anleihen können helfen, ein Portfolio gegen einen Inflationsanstieg zu wappnen. Zu guter Letzt können Anleihen in einem Umfeld mit höheren Zinsen dank ihrer besseren Performance in Zeiten mit wachsender Risikoscheu dazu beitragen, ein breiter aufgestelltes Portfolio zu diversifizieren.

Ruhe bewahren und vor allem: flexibel bleiben

Die Endphase des aktuellen Zyklus hat begonnen und zwingt viele, ihr Risiko zurückzufahren. Festverzinsliche Anlagen sollten jetzt eine zentrale Rolle spielen. Dass viele althergebrachte Anlageregeln nicht mehr gelten, stellt Anleger dabei vor große Herausforderungen. Wachstum bei Vollbeschäftigung heißt nicht mehr zwangsläufig, dass sich der Preisauftrieb beschleunigt. Mit einer höheren Verschuldung der Unternehmen gehen nicht länger automatisch mehr Zahlungsausfälle und weitere Spreads einher. Und dann wären da noch die Zentralbanken, die mit ihrem Verhalten auch weiterhin die Märkte verzerren. Zur Lösung dieser Probleme bieten sich benchmark-unabhängige Strategien an, die zum Beispiel auf laufende Erträge, attraktive Renditen mit Verlustschutz oder ein niedriges Zinsrisiko abzielen.

Möglicherweise ist es unerheblich, ob wir es lediglich mit einer Korrektur oder mit einem Bärenmarkt zu tun haben – auch wenn es bei den Erträgen natürlich schon einen Unterschied macht. Aber der richtige Ansatz für Anleger dürfte der gleiche sein. Ein nachhaltiger Inflationsanstieg wird die Weichen für eine Normalisierung der Geldpolitik und ein neues Zinsumfeld stellen. Das ruft nach einer flexiblen Anlagestrategie. Andererseits könnten wir uns dem oberen Ende der Zinsbandbreite nähern mit einer Teuerungsrate, die einmal mehr auf niedrigem Niveau verharrt. Auch in diesem Fall sind Anleger mit einem flexiblen Ansatz gut beraten.

Die Bondmärkte sind nicht eben günstig und die Spreads eng. Anleger müssen daher abseits des Mainstreams nach Anlagechancen suchen, sich an die veränderten Bedingungen anpassen und bei Bedarf unter vielen Anlagemöglichkeiten umschichten können. Flexibilität ist heute mehr denn je eine wesentliche Voraussetzung für Erfolg.

Jim Cielinski, Global Head of Fixed Income, Janus Henderson Investors