Zu Beginn des Jahres hatten die meisten Marktbeobachter mit einem Zinsanstieg in Amerika und dem Abschöpfen von Liquidität durch die US-Notenbank Federal Reserve (Fed) gerechnet, dem sich aller Wahrscheinlichkeit nach auch die Europäische Zentralbank (EZB) anschließen würde. Aber schon im Januar dämpfte die Fed die Zinserwartungen. Vor allem aber nahm sie Abstand vom Automatismus bei ihrer quantitativen Straffung, also der kontinuierlichen Reduzierung ihrer nach der globalen Finanzkrise angehäuften riesigen Bilanzsumme. Die Erwartung, dass dem Finanzsystem automatisch Liquidität in Höhe von 400 Milliarden Dollar entzogen würde, war damit Geschichte. Auch wenn sich die Wirkung schwer quantifizieren lässt, dürften die meisten Kommentatoren zustimmen, dass eine lockere Geldpolitik die Aktienmärkte ankurbelt, ein Anziehen der Zinszügel jedoch das Gegenteil bewirkt.

Im März folgte die EZB dem von der Fed eingeschlagenen Kurs und zerstreute die Bedenken hinsichtlich einer Straffung der Kreditkonditionen, indem sie Stimulierungsmaßnahmen für die europäische Wirtschaft ankündigte. Diese beinhalteten auch eine neue Kreditrunde für Banken. Europa hatte sich wie die USA einer quantitativen Straffung gegenüber gesehen – in Form fällig werdender TLTROs. Über diese zielgerichteten langfristigen Refinanzierungsgeschäfte hatten die Währungshüter angeschlagenen europäischen Banken Kredite in Höhe von mehr als 700 Milliarden Euro bereitgestellt. Ein Drittel davon italienischen Banken, die diese ursprünglich in den nächsten zwei Jahren zurückzahlen sollten. Zur Neuauflage der TLTROs sah sich die EZB bedauerlicherweise durch deutlich nach unten revidierte Wachstums- und Inflationsprognosen gezwungen.

Sind Aktien aus Europa in den Anlegerportfolios unterrepräsentiert?

Zugegeben, die Wirtschaftsdaten in Europa zeichnen gegenwärtig kein klares Bild. Dennoch rechtfertigen sie aus unserer Sicht nicht die aktuell schwache Positionierung der Anleger. Das langsamere Wachstum ist beileibe kein rein europäisches Problem, sondern scheint vielmehr ein globales Phänomen zu sein. Aus einigen Daten zu Europas Wirtschaft, wie z. B. den Einkaufsmanagerindizes aus dem verarbeitenden Gewerbe, spricht eine gewisse Schwäche. Aber im Dienstleistungsgewerbe ist eine Belebung der Aktivität zu verzeichnen. Das schlägt sich in den Kapitalströmen der Anleger bislang jedoch nicht wieder, denn die Stimmung gegenüber Europa ist schlechter verglichen mit anderen Regionen: Seit Januar 2009 haben Anleger in Europa nicht mehr so viel Kapital in Geldmarktinstrumente umgeschichtet wie zuletzt. Schon länger als ein Jahr dauert inzwischen der Kapitalabfluss aus den europäischen Aktienmärkten – die längste Talfahrt seit rund zehn Jahren.

Konjunkturempfindlichere Titel und in den Schwellenländern engagierte Firmen hatten in den letzten zwölf Monaten bis Ende April besonders unter dem Rückzug der Anleger zu leiden. Dennoch hat die Widerstandsfähigkeit des derzeitigen Bullenmarktes viele überrascht. Nach Sektoren aufgeschlüsselt, bilden Banken und Automobile bzw. Autozulieferer die Schlusslichter. Besser behaupten sich hingegen Versorger- und Gesundheitsaktien.

So schön die Kursgewinne Anfang des Jahres auch waren, haben 90 Prozent der untersuchten Titel gemessen in US-Dollar 2018 eine negative Gesamtrendite eingefahren. Den bisherigen Spitzenwert von 84 Prozent aus dem Jahr 1920 übertrafen sie damit spielend, wie aus Daten von Deutsche Bank, Bloomberg Financial und GFD hervorgeht. Die Daten zur Geldmenge sind zwar weiterhin schwach, deuten aber eine Bodenbildung an, die auf eine wirtschaftliche Belebung in der zweiten Jahreshälfte hoffen lässt. Das ist für China – einen wichtigen Handelspartner Europas – besonders von Belang. Noch aber spiegelt sich der stärkere Auftragseingang chinesischer Firmen nicht in den Umfragen unter Einkaufsmanagern aus der Eurozone wider.

Trumps Handelskrieg als wichtiger Faktor

Durch die jüngsten Entwicklungen im Handelsstreit zwischen Washington und Peking könnte unsere Einschätzung aber schon bald Makulatur sein. Anfang Mai verloren die Aktienmärkte rund um den Globus an Boden. Auslöser war Chinas Reaktion auf die Entscheidung Trumps, weitere Einfuhren aus dem Reich der Mitte im Wert von 200 Milliarden Dollar mit Strafzöllen von 25 Prozent zu belegen. Peking konterte mit neuen Abgaben im Wert von 60 Milliarden Dollar auf US-Importe, darunter Lebensmittel, Maschinen und Konsumgüter. Eine sich zuspitzende Rhetorik könnte die Angst vor einer Rezession in Amerika schüren, bedenkt man die historischen Signale, die von der Renditekurve ausgehen. Auf die Stimmung der Anleger dürften sich Letztere stärker auswirken.

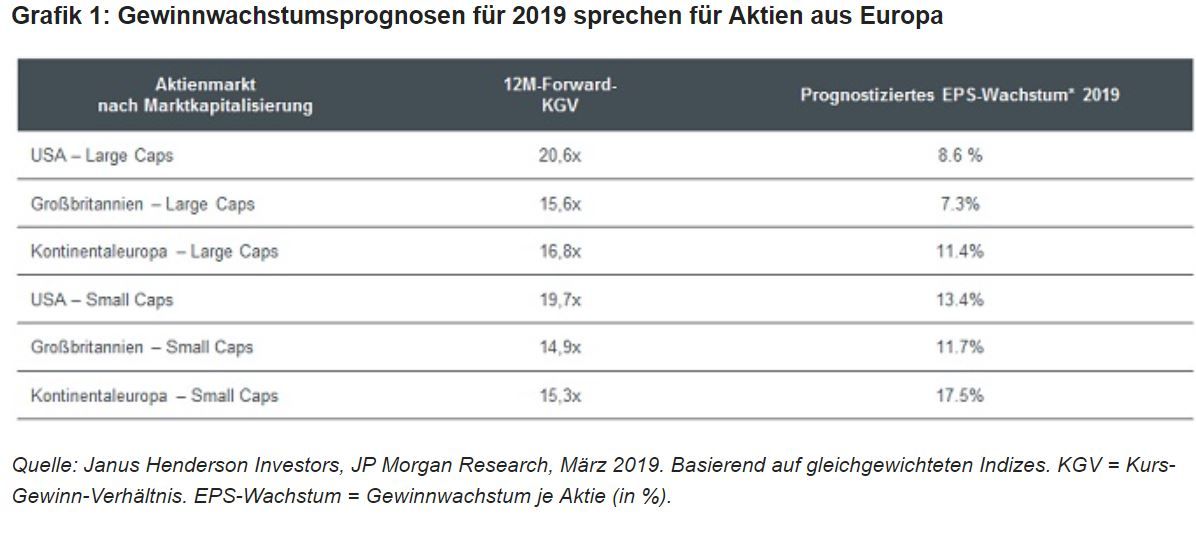

Alles in allem locken Aktien aus Euroland unseres Erachtens gegenwärtig mit gutem Wertpotenzial. Die Folgen des Zwists zwischen den USA und China dürften die Laune der Anleger auf kurze Sicht jedoch am stärksten beeinflussen. Gleichwohl sind kontinentaleuropäische Aktien aktuell deutlich günstiger bewertet als ihre US-Pendants. Und das trotz ihres prognostizierten stärkeren Gewinnwachstum je Aktie verglichen mit den USA und Großbritannien (siehe Grafik 1). Zudem werfen Aktien aus Europa immer noch sehr verlockende Dividendenrenditen ab gemessen an ihren aktuellen Spreads gegenüber zehnjährigen deutschen Bundesanleihen (siehe Grafik 2). Früher oder später werden sie unseres Erachtens attraktiv genug sein, um angesichts des Potenzials für langfristige Gesamtgewinne das Interesse der Anleger zu wecken.

Nick Sheridan, Portfoliomanager, Janus Henderson Investors

Weitere beliebte Meldungen: