- Der Konflikt über ESG verschärft sich, insbesondere in den USA.

- ESG- Investitionen verdeutlichen die notwendige Bewältigung von existenziellen, systematischen Nachhaltigkeitsherausforderungen wie Klimawandel und Umweltverschmutzung.

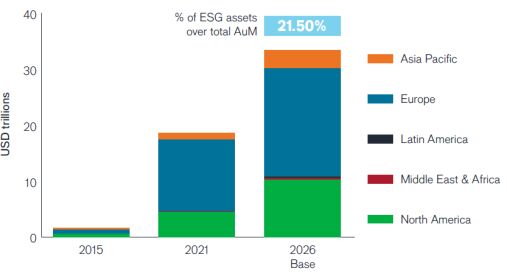

- Das Wachstum des ESG-Vermögens wird, laut einer Umfrage von PwC, in den nächsten Jahren erheblich ansteigen.

Vor 2022 herrschte Uneinigkeit über ESG. Weitgehend unumstritten war jedoch die grundlegende These der ESG-Integration: Es lohnt sich, ESG- und Klimaüberlegungen in den Anlageprozess einzubeziehen.

Dieses Jahr hat sich die Stimmung in Bezug auf ESG gedreht. ESG-Fonds und -Strategien, die auf Wachstumswerte aus dem Technologiesektor setzten und Energieaktien untergewichteten, haben in der Regel schlechter abgeschnitten als ihre nicht-ESG-konformen Pendants. Die Frage nach der Rolle von ESG im Rahmen der Treuhandpflicht wird neu aufgeworfen. Gleichzeitig wird von Unternehmen und Anlegern erwartet, dass sie sich an immer strengere ESG-Standards halten, insbesondere in den USA. Aus der Beunruhigung ist eine grundlegende Uneinigkeit geworden.

Die Kritik kommt hauptsächlich von den Republikanern und der politischen Rechten in den USA. Sie sehen ESG als linke Ideologie, als Instrument globaler Eliten, als Bedrohung für die heimische fossile Brennstoffindustrie und letztlich als Beeinträchtigung der finanziellen Rendite. Während der Energiekrise wurden ESG unter anderem als „erwachte Ideologie" und „abartig" bezeichnet.

Der Rechnungshof von Texas hat sich dieses Jahr von fast 350 Fonds und zehn Vermögensverwaltungsgesellschaften getrennt, die ESG berücksichtigen. Der Governor von Florida eine Resolution verabschiedet, die es dem staatlichen Pensionsfonds untersagt, ESG-Faktoren bei seinen Investitionsentscheidungen zu berücksichtigen. Mehrere andere Bundesstaaten sind diesem Beispiel gefolgt.

Die Gegenreaktion erreichte auch den privaten Sektor. Eines der bemerkenswerten Ergebnisse der COP26 im vergangenen November war die Gründung der Glasgow Financial Alliance for Net Zero (GFANZ). Dieser Zusammenschluss von Finanzinstituten mit einem verwalteten Vermögen von mehr als 150 Billionen US-Dollar hat sich dazu verpflichtet, bis zum Jahr 2050 Netto-Null-Emissionen zu erreichen. Die Anforderung, die UN-unterstützte Kampagne „Race to Net Zero“ einzuhalten, wurde unter dem Druck von Kunden der teilnehmenden Banken, fallen gelassen, da diese argumentierten, dass eine Desinvestition von Vermögenswerten aus fossilen Brennstoffen eine Verletzung der Treuhandpflicht darstelle.

Inzwischen hat die Regierung von Joe Biden den Inflation Reduction Act durchgesetzt, ein ehrgeiziges Programm, das Investitionen und den Einsatz sauberer Energie vorantreiben soll.

Ein Blick in die Zukunft

Wir rechnen nicht mit einer baldigen Überwindung der Differenzen zwischen den Verfechtern und den Skeptikern von ESG. Vielmehr dürfte sich die Polarisierung 2023 noch verschärfen.

Doch was ist ESG wirklich? Zum einen ist ESG kein einheitlicher Ansatz, sondern ein Überbegriff für verschiedene Strategien, die zum Teil auf finanziell relevanten Kennzahlen und zum Teil auf den Wertvorstellungen des Anlegers beruhen. ESG-Ansätze können einzeln oder in Kombination verwendet werden (z. B. Ausschlussverfahren und ESG-Integration). Entscheidend ist, dass die Anleger die Merkmale des gekauften Produkts verstehen. Zum anderen zeigen Untersuchungen, dass ESG-Risiken finanzielle Risiken sind. Daher sollte die Einbeziehung von ESG-Aspekten eine ganzheitlichere Bewertung der Risiken und Chancen eines Investments erlauben. Die Zunahme von ESG-Investitionen in den letzten Jahren spiegelt teilweise auch die notwendige Bewältigung existenzieller, systematischer Nachhaltigkeitsherausforderungen wie Klimawandel und Umweltverschmutzung wider. Diese Herausforderungen werden nicht verschwinden.

Angesichts der hohen Energiepreise und möglicher Stromausfälle ist die Neubewertung von ESG jedoch verständlich. Die unterdurchschnittliche Performance von ESG-Fonds und -Strategien wirft die Frage auf, welche Rolle die Investmentmanagementbranche bei der Förderung der Energiesicherheit und einer erfolgreichen Energiewende zur Bewältigung des Klimawandels spielt. Dies sind heikle Themen, und es verwundert nicht, dass inmitten all der Ungewissheit eine hitzige Debatte stattfindet. Eben diese Debatte, über die Rolle von ESG – Stärken, Grenzen und eventuellen Kompromissen – ist von entscheidender Bedeutung, insbesondere in Zeiten der Uneinigkeit.

Die jüngsten Ereignisse lassen vermuten, dass sich die Verbreitung von ESG unter US-Investoren verlangsamen wird. Eine aktuelle Umfrage von PwC unter 250 institutionellen Anlegern und Vermögensverwaltern weltweit mit einem Gesamtvermögen von 60 Billionen US-Dollar – fast der Hälfte des weltweit verwalteten Vermögens (AUM) – zeigt jedoch, dass mehr und nicht weniger ESG-Investitionen geplant sind. Laut der Studie[1] würde sich das ESG-Vermögen in Nordamerika im Basisszenario von 2021 bis 2026 auf über 10,5 Billionen US-Dollar mehr als verdoppeln (siehe Abbildung). 81 % der institutionellen Anleger planen, ihre ESG-Investitionen in den nächsten zwei Jahren zu erhöhen.

Prognostiziertes globales ESG-Wachstum bei den AUM (2021-2026)

Quelle: „Asset and wealth management revolution 2022: Exponentielle Erwartungen für ESG", PwC, Oktober 2022. CAGR = durchschnittliche jährliche Wachstumsrate

Die Studie prognostiziert außerdem, dass das ESG-Anlagevermögen in Europa um 53 % auf 19,6 Billionen US-Dollar ansteigen wird. Das schnellste prozentuale Wachstum wird bei den Anlegern im asiatisch-pazifischen Raum (APAC) erwartet, mit mehr als einer Verdreifachung der ESG-Anlagevermögen auf 3,3 Billionen US-Dollar 2026.

Das Ergebnis der Zwischenwahlen in den USA ist für den weiteren Verlauf der Ereignisse entscheidend. Die Demokraten haben die Kontrolle über den Senat behalten, aber die Republikaner verfügen über eine knappe Mehrheit im Repräsentantenhaus. Dieses Ergebnis wird die künftige ESG-Regelung und ihre Einführung in den USA durchaus beeinflussen.

Paul LaCoursiere, Global Head of ESG Investments, und Bhaskar Sastry, ESG Content Manager, Janus Henderson Investors