Während Anleger über die Auswirkungen eines Zinswendepunkts auf ihre Vermögensallokationsentscheidungen nachdenken, liefern wir einen Kontext für die tiefgreifende Preisanpassung, die auf den europäischen Gewerbeimmobilienmärkten im Zuge steigender Zinssätze zu beobachten ist. Obwohl es sich wie ein langer Weg anfühlte, fragen sich Immobilieninvestoren nun: "Sind wir schon fast am Ziel?" und "Ist es an der Zeit, sich wieder mit dem Sektor zu beschäftigen?"

Ein tieferer Blick auf die Bewertungen im Vergleich zu den aktuellen Fundamentaldaten

Die Daten der angesehenen Immobilienanalysten von Green Street sollen einen Echtzeit-Überblick über die Preisgestaltung der zugrunde liegenden Immobilienmärkte in Europa bieten. Der Rückgang der nominalen Vermögenspreise um > 25 %, der real (inflationsbereinigt) weit höher ist, für durchschnittliche europäische Gewerbeimmobilien der Klasse B unterstreicht das Ausmaß der Korrektur, die in diesem Abschwung zu beobachten war. Wie immer können Durchschnittswerte irreführend sein, wobei Immobiliensektoren wie Zweitbüros weitaus größere Rückgänge verzeichnen (und immer noch fallen). Umgekehrt verzeichnen Bereiche, die von strukturellem Wachstum profitieren, wie Studentenwohnheime, Mietwohnungen und Selfstorage, weitaus flachere Korrekturen (wobei viele Bewertungen bereits wieder steigen), unterstützt durch ihre stärkeren Aussichten für das Mietwachstum.

Grafik 1: Paneuropäischer B/B+ Qualitätsimmobilienindex

Quelle: Green Street Advisors European Commercial Property Monthly, 1. Februar 2024. Green Street Pan European B/B+ Quality Property Index: vorläufige geschätzte Daten bis zum 1. Februar 2024. Green-Street-Sektorindizes werden anhand der BIP-gewichteten durchschnittlichen Preiswachstumsraten der einzelnen Märkte erstellt, die auf dem jeweiligen Höchststand von '07 basieren. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Quelle: Green Street Advisors European Commercial Property Monthly, 1. Februar 2024. Green Street Pan European B/B+ Quality Property Index: vorläufige geschätzte Daten bis zum 1. Februar 2024. Green-Street-Sektorindizes werden anhand der BIP-gewichteten durchschnittlichen Preiswachstumsraten der einzelnen Märkte erstellt, die auf dem jeweiligen Höchststand von '07 basieren. Es gibt keine Garantie dafür, dass sich vergangene Trends fortsetzen oder Prognosen eintreffen.

Neuaufbau von Immobilienrisikoprämien

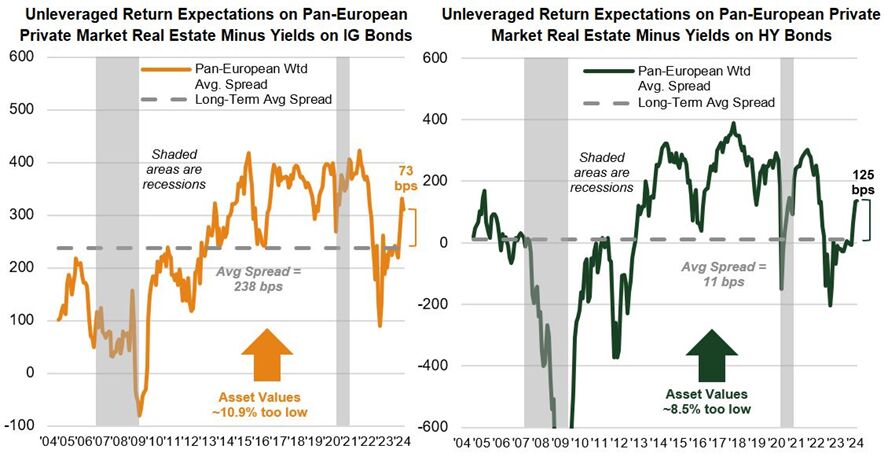

Auch wenn wir bei den gemeldeten direkten Immobilienmarktwerten die Talsohle noch nicht erreicht haben, gibt es Gründe zu der Annahme, dass wir uns ihr nähern könnten. Die Risikoprämie von Immobilien gegenüber Anleihen wird so umgebaut, dass sie über dem langfristigen Durchschnitt liegt, und es gibt Anzeichen dafür, dass die Anleger an die Immobilienmärkte zurückkehren – zunächst mit Schwerpunkt auf Bereichen mit strukturellem Wachstum wie Industrie-/Logistikanlagen und Alternativen wie Hochhäusern, Lager- und Studentenunterkünften.

Abbildung 2: Gewissheit über die Renditen im Vergleich zu den Kreditkosten

Quelle: BAML, Bloomberg, Moody's, IHS Markit, Green Street. Green Street Advisors European Commercial Property Monthly 1. Februar 2024. Unleveraged Return = Differenz zwischen den Renditen bei Finanzierung mit Fremdkapital und Finanzierung mit Eigenkapital (ohne Fremdkapital). Spread = Differenz zwischen der Rendite von Privatmarktimmobilien und der Rendite von Investment-Grade-/High-Yield-Anleihen. Bps = Basispunkte. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: BAML, Bloomberg, Moody's, IHS Markit, Green Street. Green Street Advisors European Commercial Property Monthly 1. Februar 2024. Unleveraged Return = Differenz zwischen den Renditen bei Finanzierung mit Fremdkapital und Finanzierung mit Eigenkapital (ohne Fremdkapital). Spread = Differenz zwischen der Rendite von Privatmarktimmobilien und der Rendite von Investment-Grade-/High-Yield-Anleihen. Bps = Basispunkte. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Eine Frage des Wann und nicht des Ob

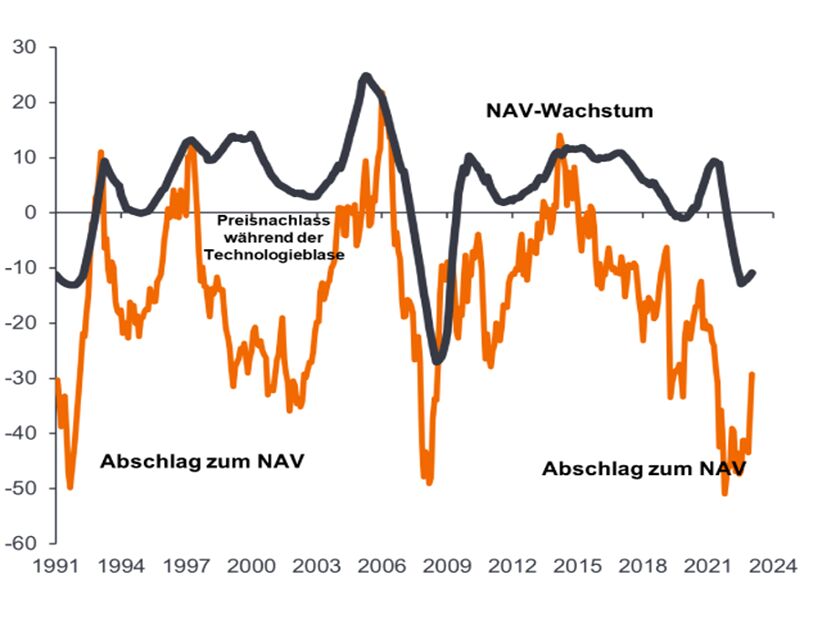

Es ist auch wichtig, daran zu erinnern, dass wir in börsennotierte Immobilienmärkte investieren, in denen die Preise zukunftsorientiert sind, täglich von Börseninvestoren festgelegt werden und die sich daher in der Regel schneller an Wendepunkte der makroökonomischen Umstände anpassen als rückwärtsgewandte Bewertungen privater Immobilien. Wir haben gesehen, dass dies zum aktuellen Abschwung führte, wobei europäische Immobilienaktien in den neun Monaten bis Oktober 2022 um >45 % fielen, lange bevor die direkten Immobilienwerte deutlich nach unten angepasst wurden.

Wichtig ist, dass wir glauben, dass das Gleiche jetzt umgekehrt geschieht – börsennotierte Immobilien begannen ihre Erholung im 4. Quartal 2023, da sich die Zinserwartungen verschoben haben, wobei sich nun die Frage stellt, wann, nicht ob, die Zinsen in Europa angesichts sinkender Inflation und geringen Wachstums gesenkt werden.

Grafik 3: Börsennotierte Immobilienbewertungen sind zukunftsgerichtet; Private Bewertungen sind rückwärtsgewandt

Quelle: Morgan Stanley Research, Analyse von Janus Henderson Investors, Stand: 31. Dezember 2023. NAV= Nettoinventarwert, der Gesamtwert eines Vermögenswerts abzüglich ausstehender Schulden und fixer Investitionsaufwendungen. Wenn der Marktpreis einer Anlage niedriger ist als ihr NAV, wird sie mit einem Abschlag gehandelt. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Quelle: Morgan Stanley Research, Analyse von Janus Henderson Investors, Stand: 31. Dezember 2023. NAV= Nettoinventarwert, der Gesamtwert eines Vermögenswerts abzüglich ausstehender Schulden und fixer Investitionsaufwendungen. Wenn der Marktpreis einer Anlage niedriger ist als ihr NAV, wird sie mit einem Abschlag gehandelt. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die zukünftigen Renditen.

Positive Indikatoren erkennen

Auch wenn die Entwicklung des Jahres 2024 zeigt, dass es sinnlos ist, die Märkte zu timen, sind wir der Meinung, dass der Rückschlag der Aktienkurse den Anlegern eine zweite Chance bietet.

Entscheidend für diese Sichtweise ist der Nachweis, dass:

- Die operativen Fundamentaldaten nach wie vor solide sind; Eine hohe Vermietung und steigende Mieten, die von der Inflation in der Wirtschaft profitiert haben, ziehen sich wie ein roter Faden durch die aktuelle Berichtsperiode. Dies, gepaart mit dem Wachstum durch Entwicklungen und der eingebetteten Kursumkehr, bietet für viele einen Weg zu nachhaltigem Miet- und Ertragswachstum, selbst bei höheren Zinskosten. Der Logistikvermieter Segro berichtete kürzlich über seine Ergebnisse und betonte: "In den nächsten drei Jahren erwarten wir, dass wir unsere Durchgangsmieten um mehr als fünfzig Prozent steigern können, indem wir von der Umkehrung der Mieten profitieren, leer stehende Einheiten vermieten und neue Flächen entwickeln."

- Die Märkte für börsennotierte REIT-Anleihen haben sich in den letzten Monaten wieder geöffnet, wobei Immobilienunternehmen sowohl auf dem nationalen als auch auf dem internationalen Anleihemarkt Emissionen begeben haben. So hat der deutsche Wohnungsvermieter Vonovia (VNA) seine erste Anleiheemission seit 2022 begeben; eine 12-jährige Anleihe in Höhe von 400 Mio. GBP im Januar dieses Jahres zu einem EUR-Preis von 4,5 % – weit weniger als die implizite Rendite ihrer Anleihen vor sechs oder 12 Monaten. Dies ist der Schlüssel, um Vertrauen zu schaffen, dass die Fälligkeiten der Schulden in den kommenden Jahren überschaubar sind und dass ausgewählte Unternehmen in einer Welt der "Besitzenden und Nicht-Besitzenden" in Bezug auf Kosten und Zugang zu Kapital relative Gewinner sein können, was möglicherweise Wachstumschancen in der Zukunft bietet.

- Das Vertrauen in die operativen Fundamentaldaten und die Erwartung einer Stabilisierung der Bewertungen geben den Unternehmen ein größeres Vertrauen in ihre Fähigkeit, ihre Aktionäre durch Dividenden und Dividendenwachstum zu belohnen. Bemerkenswert ist die Wiederkehr der Dividenden des Einzelhandelsvermieters Unibail-Rodamco-Westfield (URW) nach einer dreijährigen Aussetzung zur Stützung seiner Bilanz.

Unser Mantra: Selektivität ist der Schlüssel

Natürlich bleiben Herausforderungen und Risiken bestehen, und nicht alle werden von einer Korrektur dieses Ausmaßes unbeschadet davonkommen. Daher ist es nach wie vor von größter Bedeutung, sehr selektiv vorzugehen, sich auf die Bilanzstärke zu konzentrieren und die Bereiche des Marktes zu finden, in denen Mieteinnahmen angesichts der sich verlangsamenden Wirtschaft und der strukturellen Veränderungen, die sich auf den Immobilienmarkt auswirken, für "echtes" Wachstum sorgen können.

Unseres Erachtens ist es jedoch auch wichtig, sich daran zu erinnern, dass bereits eine deutliche Korrektur der Immobilienpreise stattgefunden hat und es wahrscheinlich ist, dass 2024 ein Wendepunkt erreicht wird, der durch ein Ende des Preisabwärtstrends gekennzeichnet ist. Da viele börsennotierte REIT-Aktien immer noch mit einem sehr pessimistischen Ausblick bewertet sind, sind wir der Meinung, dass eine Rückkehr der Aufmerksamkeit der Anleger auf die Anlageklasse gerechtfertigt ist und möglicherweise bald belohnt werden kann.

Von Guy Barnard, Co-Leiter des Global Immobilienaktien Teams bei Janus Henderson Investors