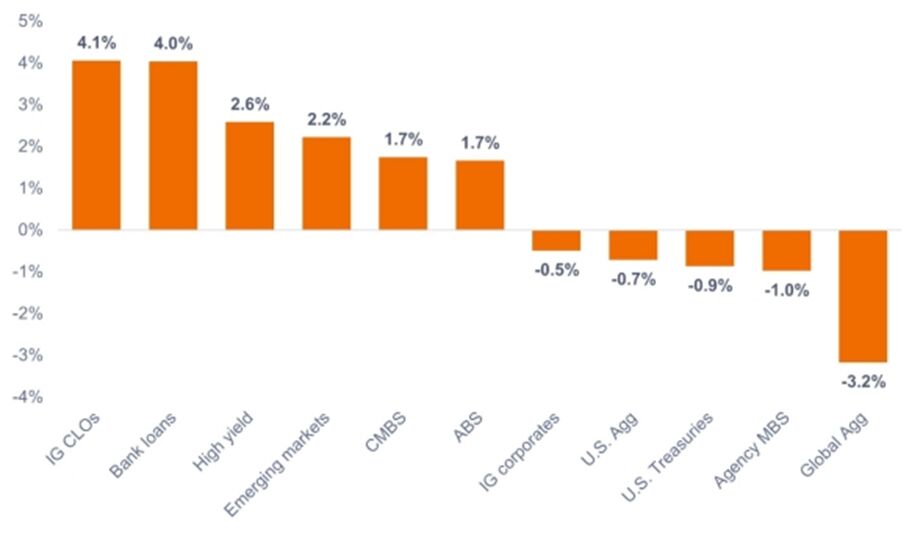

- Erhebliche Streuung der Erträge in den verschiedenen Fixed-Income-Sektoren im ersten Halbjahr 2024.

- Verbriefte Kredite und Sub-Investment-Grade-Indizes verzeichneten positive Erträge – Anlagen mit längeren Laufzeiten sowie der U.S. und der Global Aggregate Bond Index hinkten hinterher.

- Anleger sollten über diese statischen Indizes – die das Anleiheuniversum nicht vollständig abbilden – hinaus denken und einen sektorübergreifenden Ansatz für ihre Anleiheallokation in Betracht ziehen, um eine ausreichende Diversifizierung ihrer Portfolios sicherzustellen.

Es gab eine erhebliche Streuung der Erträge zwischen den verschiedenen Fixed-Income-Sektoren (siehe Abbildung 1). Viele Anleger, die auf den Bloomberg U.S. Aggregate Bond Index oder den Bloomberg Global Aggregate Bond Index als Ersatz für diversifizierte Anleiheportfolios setzen, könnten frustriert darüber sein, dass ihre Portfolios im bisherigen Jahresverlauf (bis 30. Juni 2024) negativ sind.

Im Gegensatz dazu waren Investment-Grade Collateralized Loan Obligations, Bankkredite und High Yields die drei Sektoren mit der besten Performance, die in der ersten Jahreshälfte 2024 solide positive Erträge erzielten.

Abbildung 1: Erträge der Fixed-Income-Sektoren seit Jahresbeginn (Januar 2024 - Juni 2024)

Quelle: Bloomberg, Stand: 30. Juni 2024. Indizes zur Darstellung von Anlageklassen (siehe Fußnote).* Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf künftige Erträge zu.

Quelle: Bloomberg, Stand: 30. Juni 2024. Indizes zur Darstellung von Anlageklassen (siehe Fußnote).* Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf künftige Erträge zu.

Was ist gut gelaufen?

1. Verbriefte Sektoren (mit Ausnahme von Agency Mortgage Backed Securities). Verbriefte US-Kredite werden seit geraumer Zeit im Vergleich zu Unternehmensanleihen günstig gehandelt. Sie bieten daher unseres Erachtens überzeugende Chancen auf attraktive risikobereinigte Erträge. Im ersten Halbjahr 2024 haben sich die Spreads verbriefter Kredite weitgehend verengt (d.h. ihre Anleihekurse sind gestiegen), was zu einer Outperformance führte.

Im Bereich der festverzinslichen Wertpapiere haben CLOs im bisherigen Jahresverlauf die beste Performance erzielt, aber auch Commercial Mortgage-Backed Securities und Asset-Backed Securities waren weitere nennenswerte verbriefte Teilsektoren mit positiven Erträgen.

2. Auf US-Dollar lautende Anleihen der Schwellenländer. Schwellenländeranleihen notierten im Vergleich zu Unternehmenskrediten ebenfalls günstig, wobei viele Schwellenländer der Federal Reserve und anderen Zentralbanken der Industrieländer in ihren Zinserhöhungszyklen voraus sind. Länder mit verbesserten Fundamentaldaten und Rating-Potenzial sowie Länder im Sub-Investment-Grade-Bereich des EM-Index haben sich hervorragend entwickelt.

3. High Yield und Bankdarlehen. Trotz der historisch engen Spreads bei High Yields und der Besorgnis der Anleger über die Ausfallraten bei Bankdarlehen haben sich die Sektoren High Yield und Bankdarlehen besser entwickelt. Robuste Konjunkturdaten und Gewinne in Verbindung mit soliden Unternehmensfundamentaldaten und einer günstigen Angebots- und Nachfragedynamik stützten die Erträge in diesen Sektoren.

Was hinkte hinterher?

Im Allgemeinen blieben Sektoren mit höherem Zinsrisiko oder Duration, wie Agency MBS und Treasuries, in der ersten Jahreshälfte zurück. Diese Underperformance war auf den Renditeanstieg zurückzuführen: Der hartnäckige Inflationsdruck zu Jahresbeginn und die anhaltende robuste Wirtschaft zwangen Anleger, das zuvor für 2024 prognostizierte Zinssenkungstempo zu überdenken.

Während die Renditen im Mai und Juni einen Teil ihrer zuvor erlittenen Verluste wieder wettmachten, beendete die 10-jährige US-Treasury das erste Halbjahr bei 4,40% und damit um 53 Basispunkte höher als zu Jahresbeginn (3,87%). Steigende Renditen führten zu Kursverlusten bei Anleihen mit längeren Laufzeiten.

Sowohl der U.S. Agg als auch der Global Agg litten unter ihren längeren Laufzeiten. Darüber hinaus ist der U.S. Agg nur zu etwa 2% in verbrieften Kreditsektoren investiert und hatte somit kein Exposure in den Sektoren mit der besten Performance. Der Global Agg geriet auch aufgrund seines Fremdwährungsexposures unter Druck, das durch die Aufwertung des US-Dollars in der ersten Jahreshälfte 2024 beeinträchtigt wurde.

Ausblick – Zweites Halbjahr 2024

Unserer Ansicht nach könnte die zweite Jahreshälfte im Hinblick auf die Zinssätze ganz anders aussehen: Die Fortschritte bei der Inflationsbekämpfung in den letzten Monaten und die Äußerungen der US-Notenbank deuten auf baldige Zinssenkungen hin.

Der Markt rechnet mit einer nahezu 100%-igen Chance mit einer Zinssenkung um 25 Basispunkte auf der September-Sitzung des Offenmarktausschusses. Und vielleicht noch wichtiger: Er rechnet nun mit drei Zinssenkungen bis Ende Januar 2025.

Anlagen mit längerer Duration dürften daher ein Comeback erleben, wenn die Zinssenkungen zu sinkenden Renditen führen. Unserer Ansicht nach sind MBS besonders gut positioniert, um von sinkenden Zinsen zu profitieren. Sie haben längere Laufzeiten und eine höhere Anfälligkeit für Zinsschwankungen, die sich verringern könnte, sobald die Fed mit Zinssenkungen beginnt.

Und obwohl sich variabel verzinsliche Anlagen dann nach unten anpassen werden, dürften die attraktiven Anfangsrenditen in Verbindung mit einem höheren erwarteten Endzins den CLOs weiterhin Spielraum für eine gute Performance lassen.

In vielen Fixed-Income-Sektoren haben sich die Credit Spreads in letzter Zeit verengt. Daher sollten sich die Anleger derzeit auf einzelne Anleihen mit soliden Fundamentaldaten und attraktiven Renditen konzentrieren, anstatt Makrowetten einzugehen. Bei der Zusammenstellung eines diversifizierten, sektorübergreifenden Anleiheportfolios dürfte die Konzentration auf die „Einkommenskomponente“ vorteilhaft sein.

Fazit für Anleger

Die U.S. und Global Aggregate Indizes sind nicht vollständig repräsentativ für das Fixed-Income-Universum. Aus diesem Grund sollten Anleger unserer Meinung nach nicht nur an diese statischen Indizes denken, sondern einen sektorübergreifenden Ansatz in Betracht ziehen, um eine ausreichende Diversifizierung ihres Fixed-Income-Portfolios sicherzustellen.

Darüber hinaus dürfte ein flexibler Investmentansatz den Portfoliomanagern ermöglichen, Relative-Value-Chancen zu nutzen und die Portfolios an sich verändernde Marktbedingungen anzupassen.

Von John Kerschner und John Lloyd, Portfolio Manager, Janus Henderson Investors

*IG CLOs = JP Morgan CLO Investment Grade Index, Bank Loans = Morningstar LSTA Leveraged Loan Index, High Yield = Bloomberg Corporate High Yield Bond Index, EM Debt = Bloomberg Emerging Markets USD Aggregate Index, CMBS = Bloomberg Commercial Mortgage Backed Securities Investment Grade Index, ABS = Bloomberg Aggregate Asset Backed Securities Index, IG Corporates = Bloomberg U. S. Corporate Bond Index, U.S. Treasuries = Bloomberg U.S. Treasuries Index, Agency MBS = Bloomberg U.S. Mortgage Backed Securities Index, Global Agg = Bloomberg Global Aggregate Bond Index.