Die laufende „Earnings Season“, bei der die börsennotierten Konzerne ihre Quartalsergebnisse präsentieren, neigt sich dem Ende zu. In den USA haben rund 87% der S&P 500-Unternehmen bereits ihre Zahlen für das erste Quartal 2022 vorgelegt. In Europa sind es noch weniger als 50%, weshalb wir uns vorerst auf die Analyse des US-Marktes konzentrieren, und diese fällt überraschend positiv aus.

Vier Fünftel der Unternehmen überraschen positiv

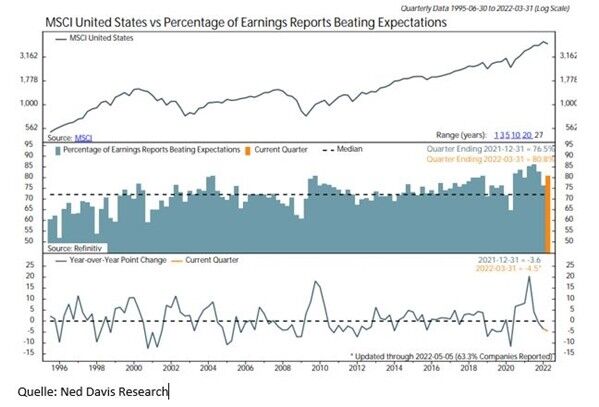

Die Gewinne auf Indexbasis sind in den USA um 7,9% gestiegen, die Umsätze der Unternehmen im Schnitt sogar um rund 14%. Dabei wurden die Gewinnschätzungen der Analysten von 78 % der Unternehmen übertroffen. Größere negative Überraschungen gab es allerdings im Nicht-Basis-Konsumgüter-Sektor. Prominentestes Beispiel ist der Onlinehändler Amazon. Anstatt eines von den Analysten erwarteten Gewinns wurde im ersten Quartal ein Verlust pro Aktie von USD 7,56 ausgewiesen. Dementsprechend negativ war dann die Reaktion an der Börse. Der Kurs von Amazon gab nach den enttäuschenden Zahlen um mehr als 14% nach.

Die meisten positiven Überraschungen gab es im Rohstoffsektor. Hier glänzte z.B. der Chemiekonzern Dow Inc. mit einem Gewinn pro Aktie, der um 13,17% über der Konsensschätzung der Analysten lag. Entsprechend positiv war die Reaktion der Marktteilnehmer, der Kurs der Aktie stieg am Tag der Bekanntgabe auf ein neues 52-Wochen-Höchst.

Die Unternehmen aus dem Energiesektor profitierten von den hohen Rohölpreisen. Die Gewinne des Sektors stiegen gegenüber dem ersten Quartal 2021 um das 2,5-fache. Dennoch enttäuschten die großen Player wie Exxon oder Chevron bei den Ertrags- und Umsatzerwartungen. Die Investmentgesellschaft Berkshire Hathaway hat dennoch ihre Aktienpakete an den Ölkonzernen Chevron und Occidential Petroleum weiter aufgestockt. Besser erging es den Erdölausrüstungsfirmen wie z.B. Halliburton oder Schlumberger, die von einem deutlich gestiegenen Geschäftsvolumen profitierten.

Gemischtes Bild

Im wichtigen IT-Sektor (rund 25% der Marktkapitalisierung des S&P500) war das Bild sehr heterogen. Während Börsengrößen wie Apple, Microsoft oder Qualcomm die Erwartungen übertrafen, gab es u.a. bei Oracle, Versign oder Seagate Technology negative Überraschungen. In Summe war das Gewinn- bzw. Umsatzwachstum in diesem Sektor aber solide.

Im Finanzsektor enttäuschten die großen Finanzinstitute auch aufgrund deutlich niedrigerer Gebühren im Hypotheken- und Investmentbanking. Besser lief es für die großen Kreditkartenfirmen, besonders American Express und Mastercard sorgten mit sehr guten Quartalszahlen für gute Stimmung unter den Anlegern.

Natürlich haben Aktien in der Vergangenheit von fallenden Zinsen profitieren können. Neben der Entwicklung der Unternehmensgewinne ist aber das Zinsniveau auch ein wesentlicher Kurstreiber. Steigen die Gewinne, dann steigen auch in der Regel die Kurse von Aktien. Bei Zinsen ist der Einfluss umgekehrt. Je höher das Zinsniveau, desto niedriger werden Aktien (gemessen am Preis zu Gewinn Verhältnis) bewertet. Das ist deshalb der Fall, weil Investoren einen sicheren Ertrag einer riskanten Veranlagung vorziehen.

Summa summarum waren die Berichte aber überraschend positiv (siehe Grafik). Dem Gesamtmarkt half dies allerdings auch nicht auf die Sprünge. Momentan bereiten den Investoren steigende Zinsen infolge der hohen Inflation in den USA mehr Kopfzerbrechen. Vor allem die Wachstumstitel aus dem IT-Bereich, die zu den Gewinnern während der Pandemie zählten, werden aufgrund der höheren Kapitalkosten neu bewertet.

Harald P. Holzer, Vorstand und Chief Investment Officer der Kathrein Privatbank