Der kriselnde US-Gewerbeimmobilienmarkt rückt erneut in den Fokus der Anleger. Insbesondere Büroimmobilien stehen durch den anhaltenden Trend zum Arbeiten von zu Hause unter Druck. Die Leerstandsrate bei Büroimmobilien soll laut einer im Juli des Vorjahres durchgeführten Umfrage des Nationalen Verbandes der Immobilienmakler bei 13,1% liegen - ein „all-time-high“. Das US-Investmenthaus Morgan Stanley erwartet einen 30%-igen Preiseinbruch (gemessen von den Höchstständen). Zudem sollen in den nächsten Jahren rund USD 2 Billionen an Gewerbeimmobilienkredite auslaufen, die zu refinanzieren sind. Alles in allem sind das keine guten Aussichten.

Anfang des Monats vermeldete die US Regionalbank New York Community Bancorp (NYCB) starke Verluste in Zusammenhang mit US-Büroimmobilienkrediten. Aber nicht nur US-Banken sind in diesem Segment engagiert. Zuletzt berichtete eine kleinere japanische Bank, Aozora, von deutlichen Abschreibungen in diesem Bereich und auch einige deutsche Banken haben Milliarden von Euros an Gewerbeimmobilienkrediten in den USA vergeben.

Auch Kreditinstitute aus Europa und Japan betroffen

Besonders stark exponiert sind die beiden Spezialfinanzierer Deutsche Pfandbriefbank und Aareal Bank, aber auch einige Landesbanken und die Deutsche Bank haben US-Gewerbeimmobilienkredite auf ihren Büchern. Die Aareal Bank beziffert ihr Engagement mit EUR 8,6 Mrd., davon rund die Hälfte in Büroimmobilien, die Deutsche Pfandbriefbank nennt EUR 4,9 Mrd. an US-Gewerbeimmobilienkrediten, der Großteil davon ebenfalls Büroimmobilienkredite. Bei beiden entspricht dies wesentlich mehr als hartes Kernkapital und damit Eigenmittel zur Verfügung stehen. Ein Umstand, den auch die Ratingagenturen in ihrer Bonitätsbeurteilung jüngst aufgegriffen haben. Die Bonität beider deutschen Banken wurde von den Agenturen S&P bzw. Fitch herabgestuft, wird aber weiterhin im „Investmentgrade“ Bereich gesehen. Übrigens, die Bonitätseinstufung der New York Community Bancorp wurde von der Ratingagentur Moody’s bereits auf „Junk“ gesenkt.

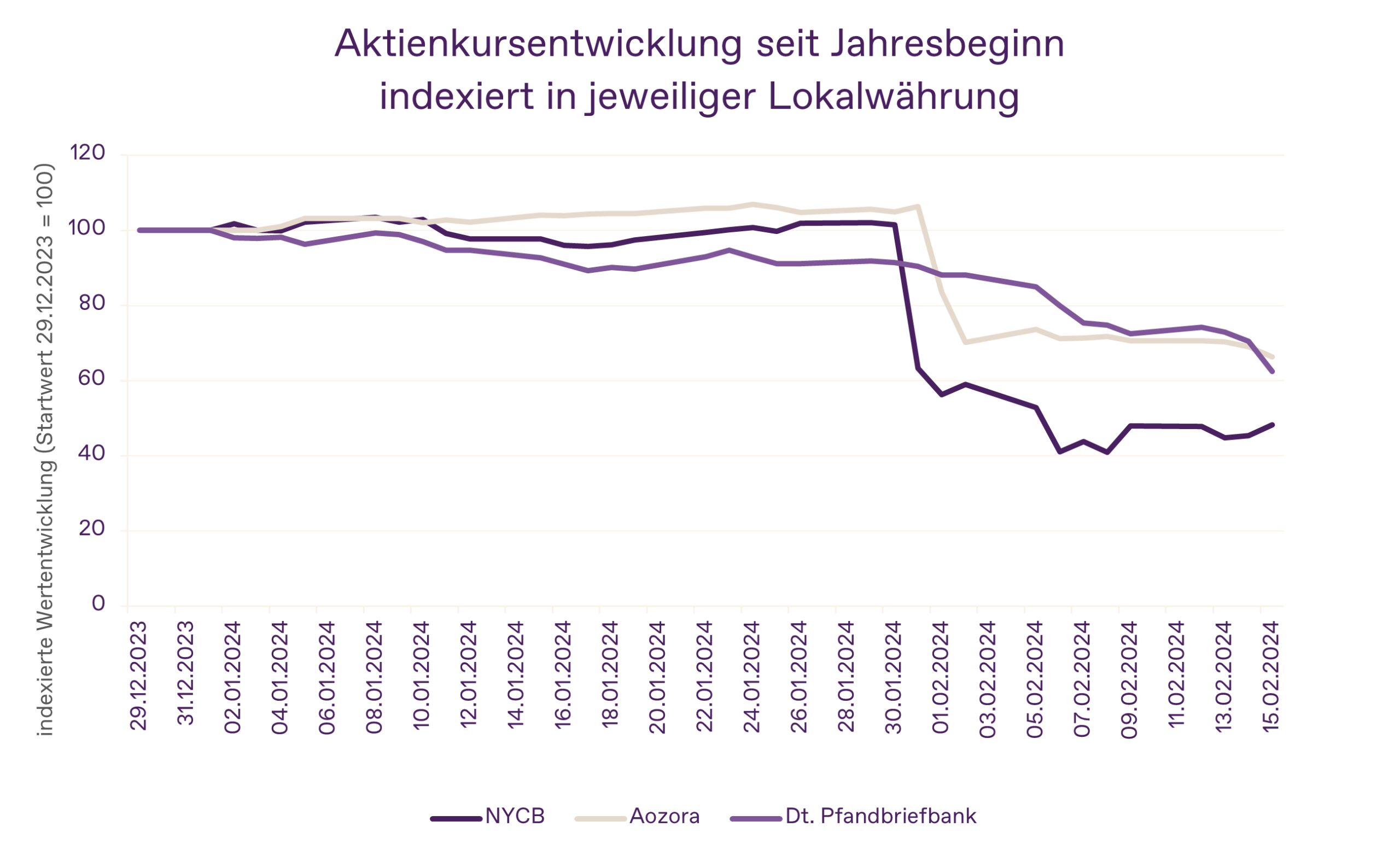

Dass der Druck auf Banken zunimmt, ist auch an den Aktienkursentwicklungen zu sehen. Insbesondere bei den stärker belasteten Instituten sind die Aktienkurse in den letzten Wochen stark gefallen. Exemplarisch haben wir drei Institute herausgegriffen, siehe Grafik (Quelle: Bloomberg Finance).

Haben diese Entwicklungen das Potential, die globale Finanzmarktstabilität ins Wanken zu bringen? Immobilienkrisen waren selten zuträglich für die Finanzmärkt. Entscheidend ist das Mengengerüst: Gemäß den Statistiken der europäischen Bankenaufsichtsbehörde „EBA“ liegt der Anteil an Gewerbeimmobilienkrediten der EU-Banken bei „nur“ rund 7% des gesamten Kreditvolumens und die Beleihungsquoten dürften in einem komfortablen Bereich liegen, sodass Bewertungsrückgänge allein für EU-Banken in Summe als handhabbar gesehen werden können, auch wenn einzelne Institute stärker betroffen sind. Es ist aber sicherlich ein Thema, dessen Entwicklung man im Auge behalten sollte.

Von Andrea Otta, Geschäftsführerin, Kathrein Capital Management