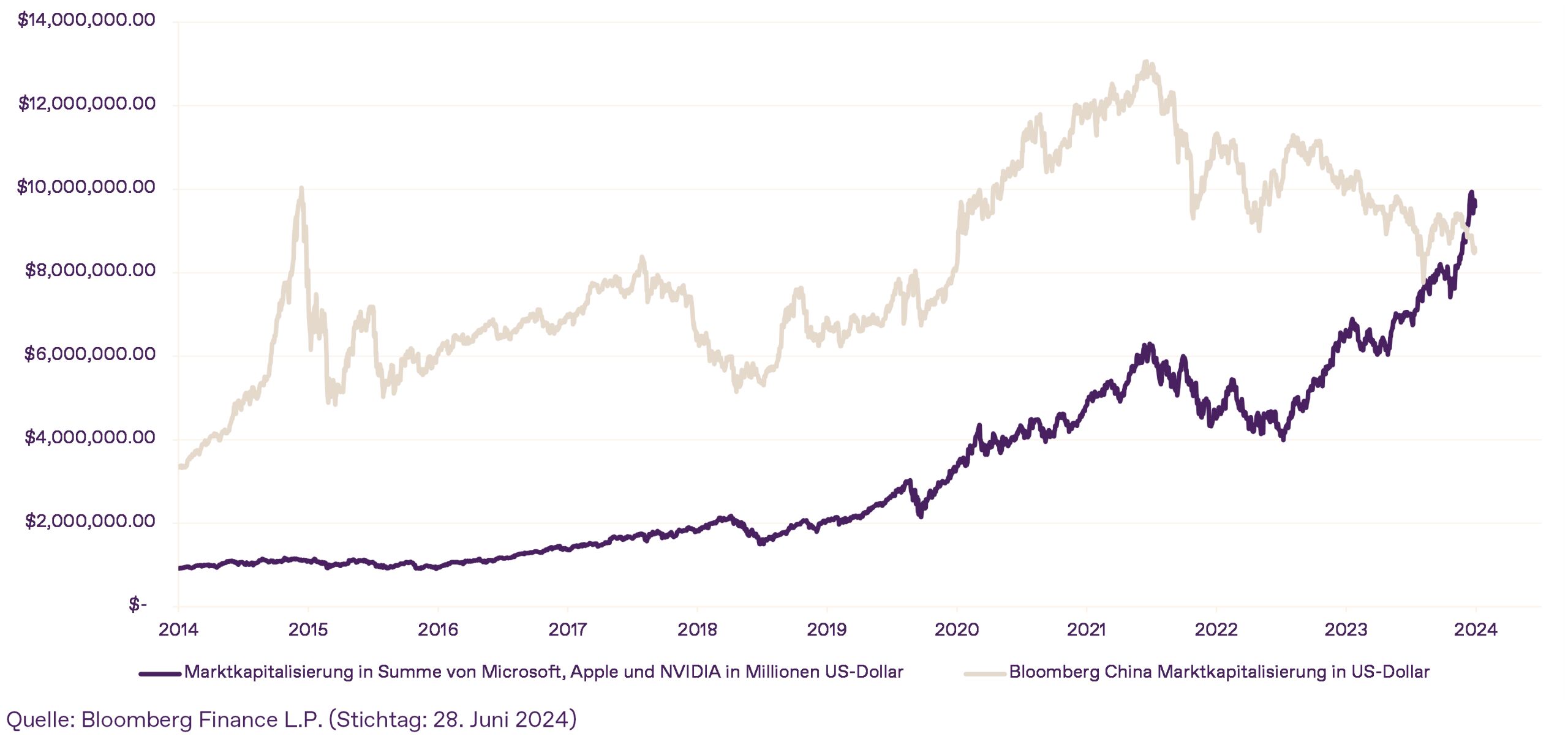

Die drei größten US-Unternehmen sind mittlerweile mehr wert als der gesamte chinesische Aktienmarkt. Man kann diese Entwicklung auch aus chinesischer Perspektive betrachten und die Ursachen für den Wachstumseinbruch der zweitgrößten Volkswirtschaft suchen. Allerdings ist die Historie der großen US-Technologieunternehmen eher eine der Stärke als eine der relativen Schwäche. Die Frage ist aber, ob diese Dominanz nicht schon zu weit fortgeschritten ist?

Vergleich: Aktienmarkt US-Top-3 vs. China gesamt

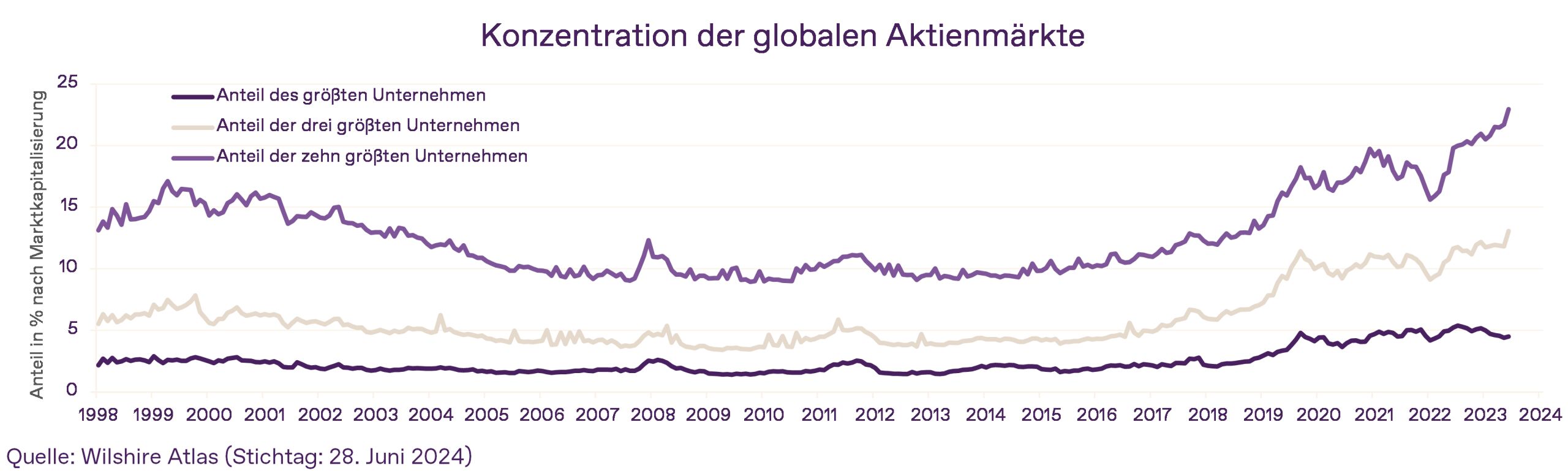

Konzentrationsrisiken: Kein neues Phänomen

Das Konzentrationsrisiko beschreibt das Phänomen, wenn sich ein wesentlicher Teil der Veranlagung oder ein sehr hoher Anteil von Aktienindizes auf wenige Titel beschränkt. Von diesen wenigen Titeln hängt die Wertentwicklung ab. Damit einher geht aber das Risiko, dass bei schlechter Performance nur eines Titels der gesamte Index stark in Mitleidenschaft gezogen wird. Konzentration ist aber per se kein neues Phänomen. Historisch betrachtet nahmen die zum jeweiligen Zeitpunkt größten Unternehmen beständig einen wesentlichen Teil der Gewichtung nach Marktkapitalisierung im MSCI World Index ein. Zurückblickend auf mehr als 20 Jahre lässt sich dies gut veranschaulichen, allerdings war eine derartige Konzentration, wie wir sie derzeit erleben, in der Periode von Ende 1998 bis Ende Juni 2024 noch nie der Fall.

Zuletzt war eine derartige Konzentration in den 1950er Jahren in den USA zu beobachten. Dabei handelt es sich jedoch nicht ausschließlich um ein US-Phänomen. In anderen Märkten wird die Wertentwicklung ebenfalls von wenigen Namen getrieben: Im österreichischen ATX entfallen rund 60% auf die größten fünf Unternehmen, im deutschen DAX machen die zehn größten Unternehmen mehr als 60% der Komposition aus1. Was den US-Markt jedoch vom Rest der Welt unterscheidet, ist die Bedeutung des US-Aktienmarktes für globale Indizes. So entfallen mittlerweile rund 70% auf US-Aktien2 und gewinnen somit vermehrt an Bedeutung für die Entwicklung des globalen Aktiengeschehens, wenn man Indizes, wie üblich innerhalb der Finanzwelt, mit einer Gewichtungsmethodik nach Marktkapitalisierung folgt.

Antikonzentrationsmittel

Die Schlussfolgerung daraus: Man sollte nie alles auf ein Pferd setzen. Denn die einstigen Schwergewichte aus der Vergangenheit mussten früher oder später (neuen) aufstrebenden Unternehmen weichen. Ausreichend Diversifikation kann in Stressphasen oder großen Verschiebungen Verluste schmälern. Um es mit dem wohl bekanntesten Disclaimer der Finanzwelt zu verpacken: „Performanceergebnisse der Vergangenheit lassen keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung und Erträge einer Veranlagung zu.“ Sich dessen bewusst zu werden, kann somit bereits vor dem Tätigen einer Investition vor bösen Überraschungen bewahren.

Von Florian König, Fondsmanager, Kathrein Capital Management

1 Quelle: Bloomberg Finance L.P., Stichtag 28. Juni 2024

2 ausgehend vom MSCI World Index, Quelle: MSCI Inc., Stichtag 28. Juni 2024