- Eine Analyse bekannter Nachhaltigkeits-Indizes zeigt deutliche Unterschiede hinsichtlich ESG-Score, CO2-Intensität und Taxonomiequote auf.

- Das eingegangene Risiko (Tracking Error) wird dabei nicht immer optimal mit entsprechender Nachhaltigkeitsverbesserung vergütet.

- Für ein optimales Verhältnis ist eine Kontrolle aller Nebeneffekte (Sektor-, Länder- oder Faktor-Effekte) in der Portfoliokonstruktion unabdingbar.

Populäre Nachhaltigkeits-Ansätze im Vergleich

Nachhaltigkeitskriterien finden zunehmend Einfluss in den Portfolien institutioneller Investoren. Wenngleich die Integration ebendieser künftigen Nachhaltigkeitsrisiken vorbeugen soll, entstehen zeitgleich Portfoliorisiken (bspw. erhöhter Tracking Error), welchen oftmals wenig Beachtung geschenkt wird.

Auf globaler Indexebene stechen insbesondere drei Integrationsansätze heraus, wenn man die Investitionsvolumina in ETFs näher analysiert: Der ESG Enhanced Focus-Index, der SRI-Index und der Paris Aligned-Index. Für eine bessere Einordnung wird nachfolgend der jeweilige Strategieansatz kurz skizziert:

- ESG Enhanced Focus-Index: Minimierung Tracking Error bei zeitgleicher Optimierung des ESG-Scores sowie Reduzierung der CO2-Intensität (mind. 30 Prozent)

- SRI-Index: Best in Class-Selektion der Top 25 Prozent an Unternehmen mit höchstem ESG-Score

- Paris Aligned-Index: Minimierung des Tracking Error bei zeitgleicher Reduzierung der CO2-Intensität (mind. 50 Prozent)

Ungeachtet der Implementierung verfolgen alle drei Indizes – durchaus in unterschiedlichem Ausmaße – das Ziel ein Nachhaltigkeitsprofil zu erreichen, welches nachfolgend näher analysiert wird. Hierzu wird das ESG-Rating gemäß MSCI ESG Research herangezogen, sowie die CO2-Intensität und Quote an grünen Umsätzen gemäß der EU-Taxonomie. Da Nachhaltigkeitskriterien durchaus mit fundamentalen Unternehmenskennzahlen korrelieren, weisen alle drei Indizes abweichende Sektor-, Länder- und Faktorallokationen gegenüber dem globalen Aktienmarkt auf. Für eine bessere Einordnung des erzielten Nachhaltigkeitsprofils im Verhältnis zum eingegangenen Risiko werden die drei Indizes um eine Assenagon ESG-Strategie ergänzt, die sich zum Ziel setzt die drei Nachhaltigkeitskriterien zu optimieren bei zeitgleicher Minimierung des Tracking Errors. Im Rahmen der Optimierung werden zudem sämtliche Nebeneffekte gegenüber dem globalen Aktienmarkt neutralisiert.

Nachhaltigkeitsintegration vs. Tracking Error

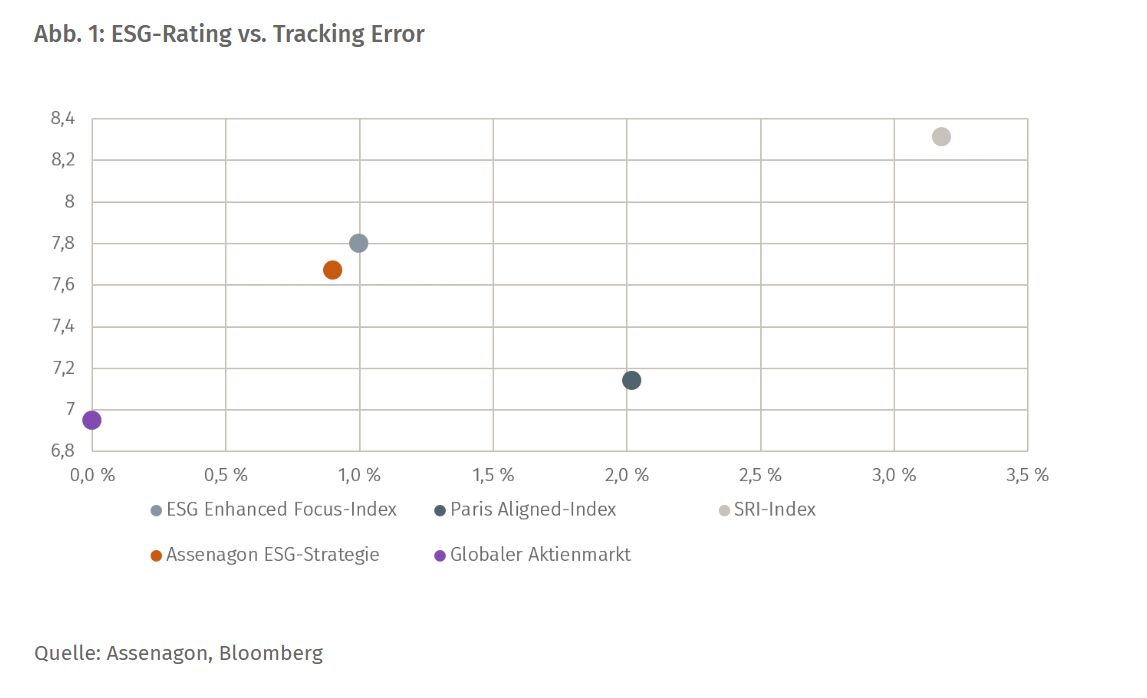

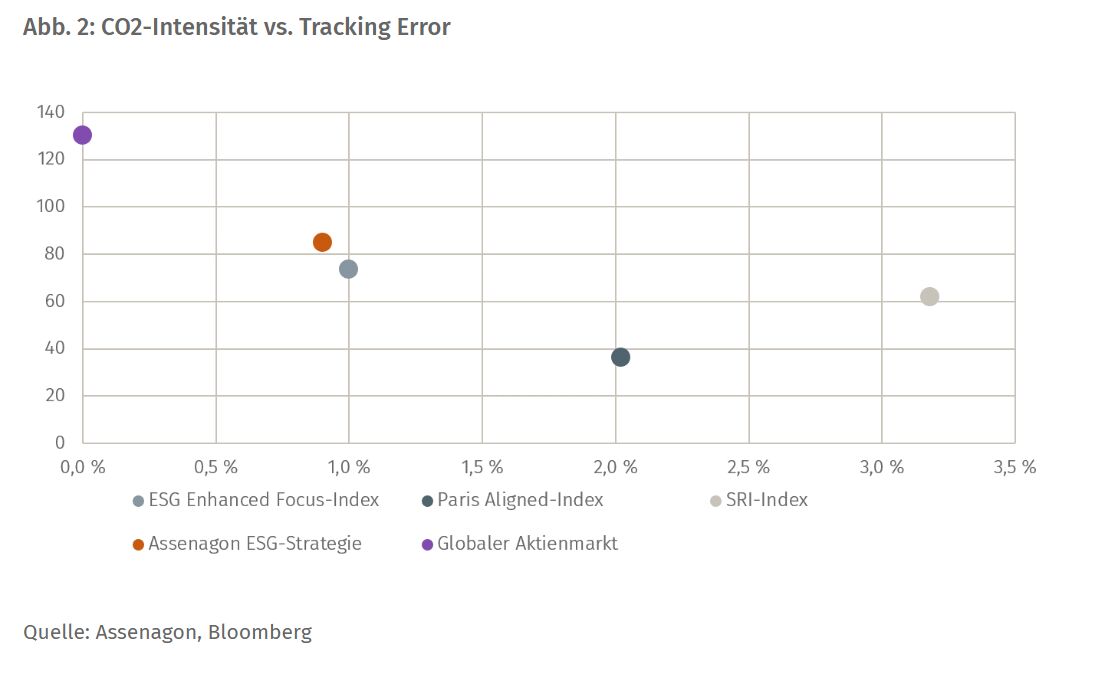

Abbildung 1 stellt für die drei Index-Konzepte bzw. die Assenagon ESG-Strategie den ESG-Score (Industrieadjustiert) dem Tracking Error gegenüber. Als Benchmark für die Berechnung dient der globale Aktienmarkt. Da der SRI- bzw. Paris Aligned-Index lediglich ein Nachhaltigkeitskriterium in den Fokus der Portfoliokonstruktion stellen, weisen beide – je nach Kriterium – in Abbildung 1 bzw. Abbildung 2 das jeweils beste Ergebnis auf.

Dies geht allerdings mit einem höheren Tracking Error von 3,2 Prozent (SRI) bzw. 2,0 Prozent (Paris Aligned) einher. Insbesondere bei letzterem zeigt sich auch deutlich, dass zwischen dem ESG-Score und der CO2-Intensität nicht zwangsläufig eine hohe Korrelation vorliegen muss.

Während die CO2-Intensität signifikant gegenüber dem globalen Aktienmarkt verbessert wird, liegt hinsichtlich des ESG-Scores lediglich eine minimale Verbesserung vor. Hierzu zeigt der ESG Enhanced Focus-Index im Vergleich ein ausgewogenes Verhältnis. Bei beiden Nachhaltigkeitskriterien zeigt er gegenüber dem Aktienmarkt eine signifikante Verbesserung, welche lediglich einen Tracking Error von ca. 1,0 Prozent mit sich bringt.

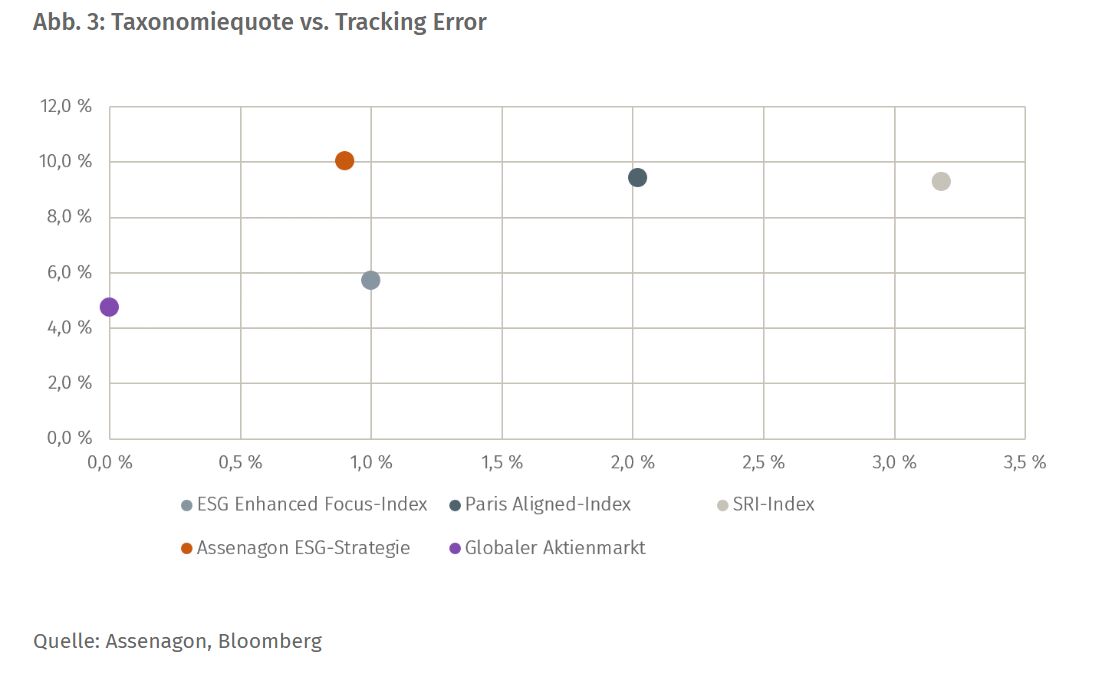

Taxonomiequote vervollständigt das Bild

Die EU-Taxonomie stellt gewissermaßen ein Novum unter den Nachhaltigkeitskriterien dar, denn erstmals wird seitens des Regulators definiert, welche Unternehmensaktivitäten als grün zu bezeichnen sind. Wie Abbildung 3 aufzeigt, ergeben sich bei dieser Betrachtung erhebliche Unterschiede hinsichtlich eingegangenem Tracking Error und erzielter Taxonomiequote. Der ausgewogene ESG Enhanced Focus-Index erzielt ein Ergebnis, welches mit einer Quote von 5,7 Prozent nur leicht über Marktniveau (4,8 Prozent) liegt, wohingegen die Assenagon Variante bei leicht geringerem Tracking Error mehr als eine doppelt so hohe Taxonomiequote erzielt. Im Falle des SRI-Index bzw. Paris Aligned-Index liegen ebenfalls signifikant höhere Quoten vor.

Assenagon Equity Framework

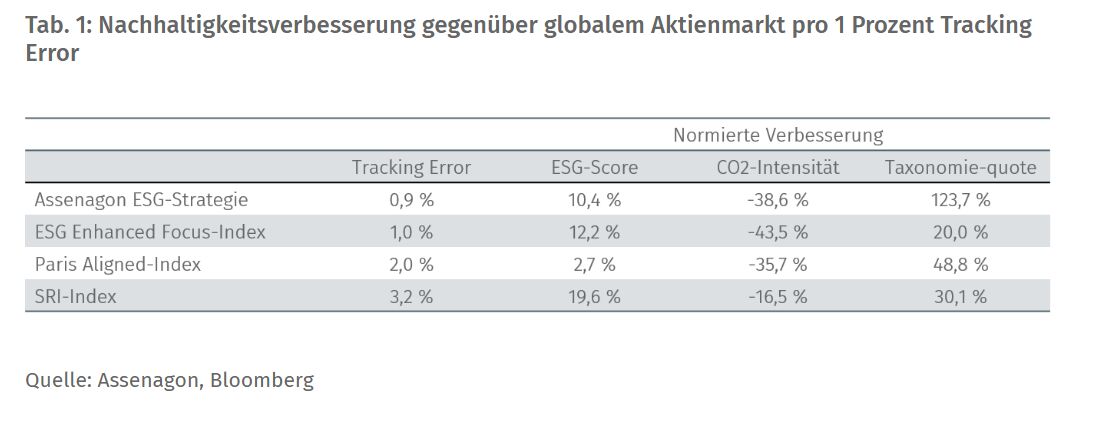

Um abschließend ein Fazit hinsichtlich der Abwägung Nachhaltigkeitsintegration vs. Tracking Error ziehen zu können, stellt Tabelle 1 die Verbesserung je Kriterium gegenüber dem Markt pro 1 Prozent normierten Tracking Error dar. Wie sich zeigt, weist sowohl der SRI-Index als auch der Paris Aligned-Index trotz des jeweils hohen Tracking Errors kein überlegenes Nachhaltigkeitsprofil auf. Hinsichtlich dem ESG-Score und der CO2-Intensität kann der ESG Enhanced Focus-Index das beste Verhältnis zwischen Nachhaltigkeit und eingegangem Risiko erzielen, dicht gefolgt von der Assenagon ESG-Strategie. Ergänzt man diese beiden Dimensionen um das regulatorisch motivierte Kriterium Taxonomiequote, zeigen sich jedoch erhebliche Unterschiede.

Für den Anleger

Ein Aspekt, welcher im Rahmen diesen Artikels nicht näher beleuchtet wird, ist, dass trotz nahezu identischem Tracking Error deutliche Unterschiede in der Performance vorliegen können. Dies liegt u. a. daran, dass typische Nebeneffekte von Nachhaltigkeits-Strategien, wie bspw. ein Übergewicht im Technologiesektor, erhöhte Allokation in Europa oder auch eine erhöhte Bewertung (und Aktien-Duration) im Vergleich zum Markt, nicht berücksichtigt werden.

Um dem vorzubeugen gilt es stets eine ganzheitliche Sichtweise im Rahmen der Portfoliokonstruktion walten zu lassen. Dies führt darüber hinaus zu einem optimalen Verhältnis zwischen erzieltem Nachhaltigkeitsprofil und Tracking Error, ungeachtet der Anzahl an Nachhaltigkeitskriterien bzw. individuellen Erreichungsgraden hinsichtlich der Verbesserung gegenüber der jeweiligen Benchmark.