- Die Diversifikation vieler Leitindizes ist so niedrig wie noch nie.

- Global ist diese sogar niedriger als vor dem Platzen der Dotcom-Blase.

- Die Rendite-Risiko-Kontribution der Top 10-Titel ist dabei ebenfalls so hoch wie nie.

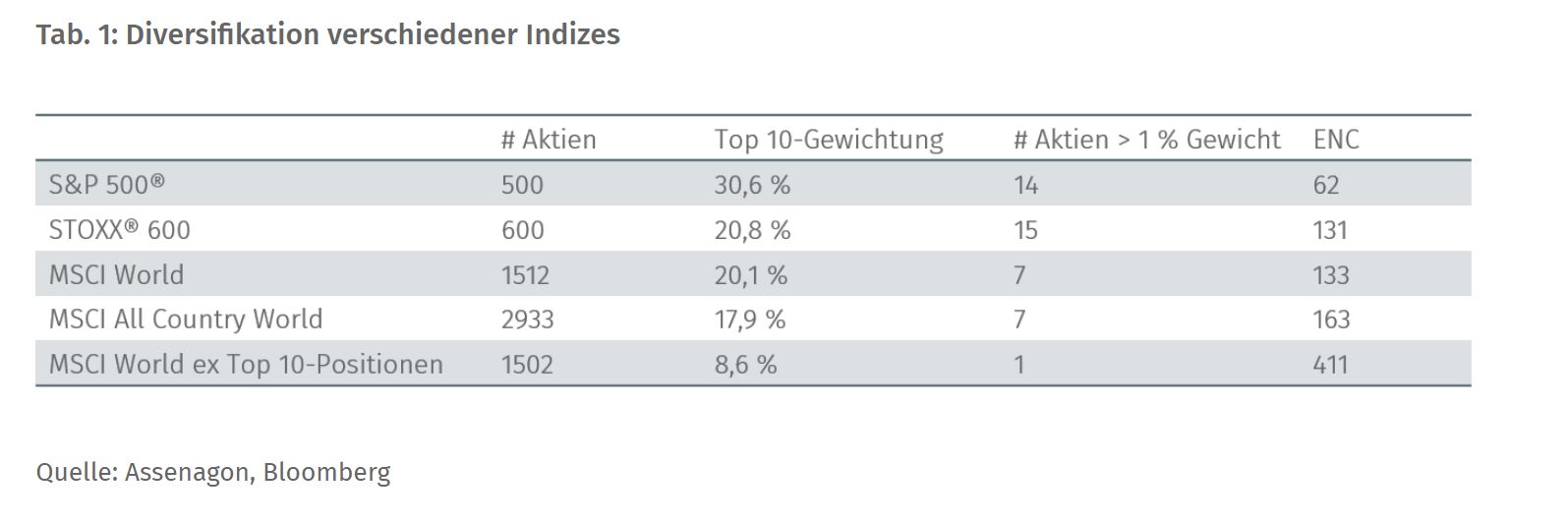

Diversifikation bekannter Leitindizes im Vergleich

Den Widrigkeiten abschwächenden Wirtschaftswachstums, hoher Zinsen und hartnäckiger Inflation zum Trotz performten Aktienmärkte global signifikant positiv, insbesondere in den USA. Allerdings konzentriert sich die Performance größtenteils auf einige wenige Mega Caps. So lassen sich beispielsweise gut 70 Prozent der diesjährigen Wertentwicklung im S&P 500® auf die Top 10-Aktien im Index, vornehmlich dem Technologiesektor entstammend, zurückführen. Eine entsprechende Dominanz des Technologiesektors und hohe Konzentration der Top 10-Positionen im S&P 500®-Index erinnert an das Ausgangsszenario der Dotcom-Blase und stellt zunehmend die Diversifikation des Index in Frage.

Die alleinige Betrachtung der Top 10-Gewichtung mag zwar ein Indiz sein, hat allerdings letzten Endes nur bedingt Aussagekraft hinsichtlich der Diversifikation eines Index. Zudem lassen sich mehrere Indizes nur bedingt hinsichtlich ihrer Streuung miteinander vergleichen.

Aus diesem Grund wird für die Analyse die "Effective Number of Constituents" (ENC) als Diversifikationsmaß verwendet. Aktien werden typischerweise gemäß ihrer Marktkapitalisierung gewichtet, sodass ein Index letzten Endes einige sehr große Positionen aufweist und hunderte Titel mit Gewichten von wenigen Basispunkten, welche kaum Einfluss auf die Rendite-Risiko-Charakteristika nehmen und somit keine effektive Position darstellen. Im Rahmen eines gleichgewichteten Portfolios verhält es sich hingegen anders, denn jede Position hat denselben Einfluss auf das Rendite-Risiko-Profil des Index und stellt somit eine effektive Position dar.

Anhand des ENC lässt sich für jeden Aktienindex, ungeachtet seines Gewichtungsschematas, die Anzahl an effektiven Positionen ermitteln und erlaubt somit Vergleiche zwischen Indizes hinsichtlich ihrer Diversifikationsbreite.

Bei Betrachtung von Tabelle 1 zeigt sich, dass eine hohe Anzahl an Aktien nicht zwangsläufig eine höhere Diversifikation zur Folge haben muss. Beispielsweise umfasst der MSCI World zwar über 900 Aktien mehr als der STOXX® 600, bei der Anzahl effektiver Positionen ergeben sich jedoch nur marginale Unterschiede.

Ein weiteres Beispiel ist der MSCI All Country World: Die Zahl der Aktien verdoppelt sich im Vergleich zum MSCI World auf knapp 3.000, die Zahl an effektiven Positionen steigt hingegen lediglich von 133 auf 163. Denn mehr als 1.500 Aktien, insbesondere aus den Entwicklungsländern, haben ein Gewicht von weniger als einem Basispunkt, sodass sie nahezu keinen Einfluss auf die Wertentwicklung des Index haben.

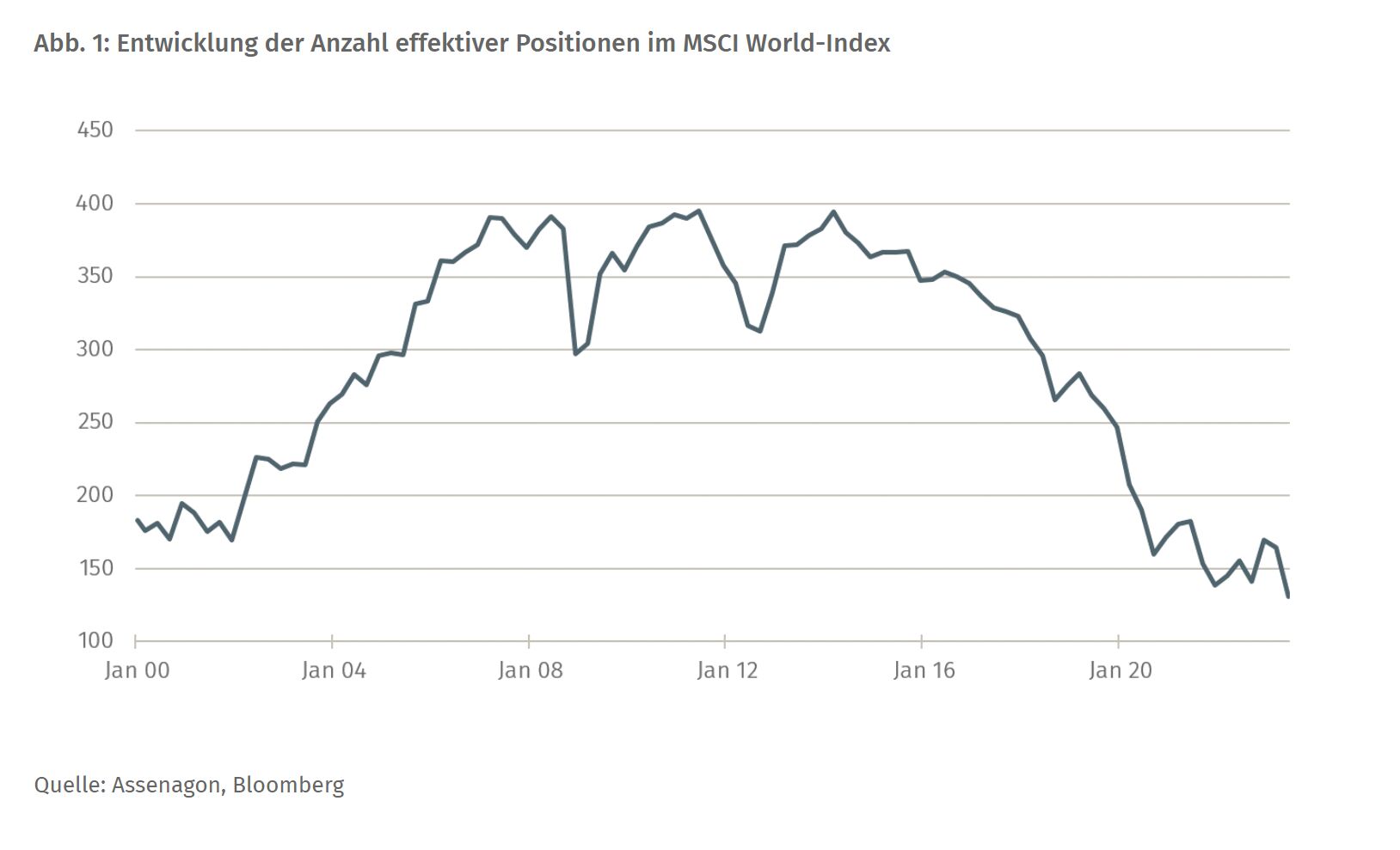

Indizes geringer diversifiziert als zu Zeiten der Dotcom-Blase

Bei näherer Analyse des ENC für den MSCI World in Abbildung 1 zeigt sich, dass der Index sogar noch geringer diversifiziert ist als kurz vor Platzen der Dotcom-Blase. Zu Beginn der 2000er nahmen Technologiewerte zwar eine ähnlich dominante Indexposition ein, allerdings gab es eine Reihe weiterer, "konventioneller" Indexschwergewichte wie beispielsweise Exxon Mobil oder General Electric.

Die Frage ist, welche Implikationen sich letzten Endes aus der gegenwärtig hohen Indexkonzentration ergeben? Denn für aktive Strategie gilt es einerseits Diversifikation zu wahren, was für eine hohe Zahl an effektiven Positionen spricht. Andererseits ist den Werttreibern der Benchmark Rechnung zu tragen. Denn wenngleich ein gleichgewichteter Index die höchstmögliche Diversifikation gemäß ENC darstellt, führte dies naturgemäß zu signifikanten Faktor-Biases (insbesondere Size) im Vergleich zu marktkapitalisierugsgewichteten Benchmark-Indizes.

Assenagon Equity Framework

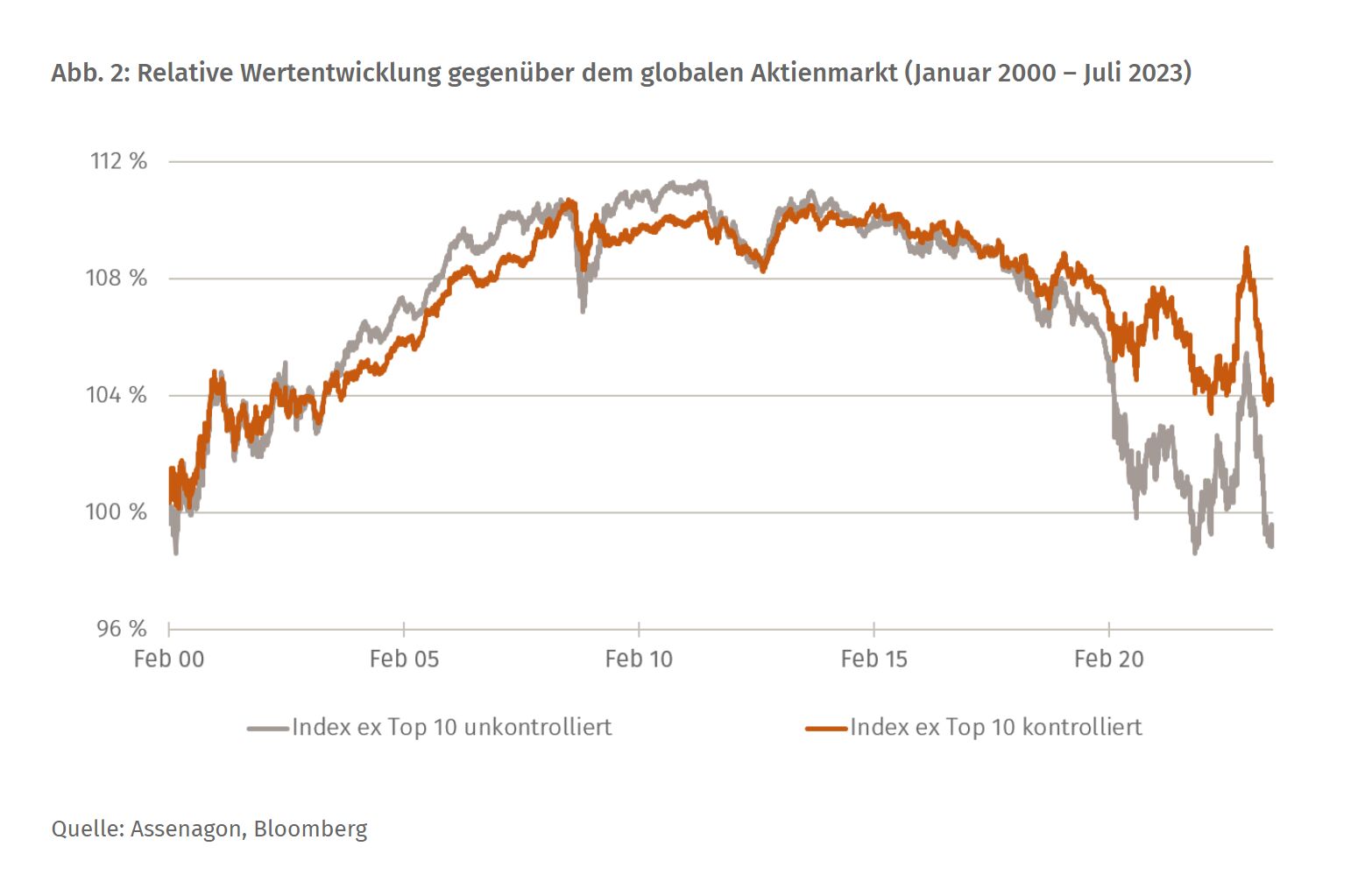

Um den reinen Effekt der Top 10-Positionen des globalen Aktienmarkts herauszuarbeiten, werden zum jeweiligen quartärlichen Index-Rebalancing zwei Portfolios konstruiert deren relative Wertentwicklung gegenüber dem globalen Aktienmarkt in Abbildung 2 dargestellt wird:

- Globaler Aktienmarkt ex Top 10-Aktien unkontrolliert, d. h. gegenüber dem original Index besteht insbesondere ein Size-Bias.

- Globaler Aktienmarkt ex Top 10-Aktien kontrolliert, d. h. gegenüber dem original Index wird eine neutrale Faktor-, Sektor- und Länder-Allokation gewahrt.

Interessanterweise verlaufen beide Portfolios, ungeachtet ob kontrolliert oder unkontrolliert lange Zeit sehr ähnlich. Einzig das eingegangene relative Risiko, im Sinne des Tracking Errors gegenüber dem globalen Aktienmarkt, fällt im Falle der kontrollierten Version deutlich geringer aus. Dies ergibt sich aus der ganzheitlichen Portfoliokonstruktion, die Faktor-, Sektor- und Ländereffekte gegenüber dem ursprünglichen Index neutralisiert. Bis 2015 lag absolut betrachtet in beiden Fällen eine Outperformance gegenüber dem globalen Aktienmarkt von ca. 10 Prozent vor, allerdings performen beide Portfolios ab diesem Zeitpunkt schlechter als der globale Aktienmarkt.

Ab 2018 entkoppelt sich die relative Wertentwicklung der beiden Portfolios, wobei das unkontrollierte Portfolio deutlich schlechter performt, was dem Size-Bias geschuldet ist. Denn das kontrollierte Portfolio ist gegenüber dem ursprünglichen, globalen Aktienmarkt hinsichtlich der durchschnittlichen Marktkapitalisierung neutral ausgerichtet und besitzt daher keinen Size-Bias. Dieses kontrollierte Portfolio zeigt somit den reinen Effekt der Top 10-Positionen des Index auf.

Das Ergebnis zeigt eindrücklich, dass es seit 2018 einen starken idiosynkratischen Rendite- & Risikoeffekt aus den Top 10-Aktien am globalen Aktienmarkt gibt. Der Vergleich zwischen den beiden Portfolios zeigt dabei auf, dass dieser Effekt circa je zur Hälfte aus dem Size-Faktor stammt und rein idiosynkratischer Natur ist. Ebenfalls hoch interessant ist die Tatsache, dass es seit Januar 2000 bis 2018 keinen allzu großen Unterschied zwischen den beiden Portfolios gab. Sprich der reine Effekt der Top 10-Positionen bereinigt um alle Faktor-, Sektor und Ländereffekte war bis 2018 nicht wirklich signifikant.

Für den Anleger

Es zeigt sich, dass die Indexkonzentration aktuell so stark wie nie zuvor ist. Zudem ist auch der idiosynkratische Effekt der Mega Caps, sprich die Rendite-Risiko-Kontribution der Top 10-Positionen am globalen Aktienmarkt so hoch wie nie zuvor.

Benchmark-orientierte Investoren werden somit vor große Herausforderungen gestellt, denn dieser idiosynkratische Effekt zeigt insbesondere in den letzten Jahren eine hohe Volatilität. Der Tracking Error welcher sich rein aus den fehlenden Top 10-Positionen ergibt, hat sich seit 2018 wie in Abbildung 2 ersichtlich, mehr als verdoppelt und auch signifikante Underperformance Phasen mit sich gebracht.

Um diesem Problem Herr zu werden, empfiehlt es sich insbesondere für Benchmark-orientierte Investoren im Rahmen aktiver Strategien, Aktien relativ zur Benchmark über- bzw. unterzugewichten anstatt gänzlich außen vor zu lassen – dies schmälert einerseits die Auswirkungen des idiosynkratischen Mega Cap-Effekts und reduziert zudem das relative Risiko.

Von Daniel Jakubowski, Head of Equity Portfolio Management und Dr. Ulrich Wessels, Institutional Sales bei Assenagon Asset Management