Die Märkte sehen sich in diesem Jahr mit vielen Ungewissheiten und potenziellen Belastungsfaktoren konfrontiert – vom unsicheren Inflations- und Zinsausblick über mögliche unerwartete Politikwechsel infolge einer der vielen Wahlen, die in diesem Jahr weltweit abgehalten werden, bis hin zu umfangreicheren Handelsbeschränkungen, eskalierenden geopolitischen Spannungen und den andauernden Konflikten in der Ukraine und dem Nahen Osten.

In Phasen wie diesen wird deutlich, wie schwierig Makroprognosen sind und warum die Diversifikation so wichtig für Anleger sein kann.

Berücksichtigung des Makroumfelds

Im Rahmen des Investmentprozesses unserer Asian Equity Income Strategie ist die Berücksichtigung des Makroumfelds ein wichtiger Faktor für die Identifizierung der unserer Ansicht nach attraktivsten Länder und Sektoren sowie der Länder und Sektoren, die wir lieber meiden. Wir berücksichtigen Faktoren wie die Geopolitik, die lokale Politik, die demographische Entwicklung und das Geschäftsumfeld sowie Trends, die für bestimmte Sektoren vorteilhaft oder nachteilig sein können, wie zum Beispiel künstliche Intelligenz.

Im Anschluss suchen wir in den von uns als attraktiv identifizierten Ländern und Sektoren nach Unternehmen, die sich durch hohe Eintrittsbarrieren, solide Bilanzen, gute Führungsstrukturen und Managementteams auszeichnen und in der Lage sind, Dividenden zu zahlen und zu steigern.

Breitgefächertes Engagement im gesamten Anlageuniversum

Das Ergebnis unseres Investmentprozesses ist ein breit diversifiziertes Portfolio hochwertiger, dividendenstarker Unternehmen aus entwickelten und aufstrebenden Märkten der Region Asien-Pazifik (ohne Japan). Unser Portfolio umfasst ein breites Engagement in einer Vielzahl von Sektoren wie Technologie, Rohstoffe, Goldminen, Konsumgüter, Finanzdienstleistungen und Immobilien sowie einzelne Positionen in Sektoren wie Verteidigung und Versorgung.

Durch unsere Positionierung wetten wir zum Beispiel nicht auf einen bestimmten Wahlausgang oder Zinssenkungen durch bestimmte Zentralbanken. Stattdessen sind wir davon überzeugt, mit unserem diversifizierten Portfolio gut für sehr unterschiedliche Szenarien aufgestellt zu sein.

Global und regional tätige Unternehmen

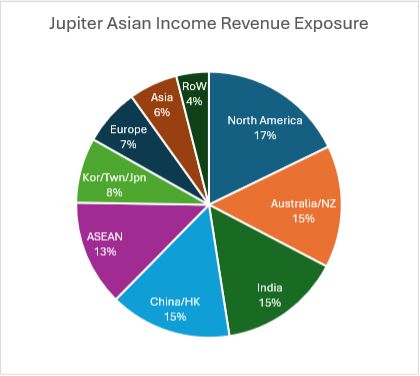

Das über verschiedene Länder und Regionen diversifizierte Umsatzexposure der Strategie kann helfen, einen Teil des geopolitischen Risikos und der Wahlunsicherheit zu mindern.

Unser globales Engagement umfasst Positionen in Technologieunternehmen wie Hon Hai Precision, dem weltgrößten Elektronikhersteller, dessen Angebot von Smartphones bis hin zu KI-Rechenzentren reicht, und MediaTek, dem weltweit umsatzstärksten Anbieter von Smartphone-Chips. Dank ihrer Anpassungsfähigkeit und weltweiten Umsatzquellen halten wir die Technologieunternehmen in unserem Portfolio für relativ widerstandsfähig. Außerdem sind wir in weiteren Branchen wie dem Rohstoff- und dem Finanzsektor investiert. Im Rohstoffbereich halten wir u.a. Positionen in den Bergbauaktien BHP und Newmont, die sich durch solide Bilanzen und attraktive Dividendenrenditen auszeichnen. Im Finanzsektor sind wir u.a. in globalen Banken wie Macquarie investiert.

Darüber hinaus halten wir mehrere Unternehmen mit lokalen Absatzmärkten und einer dadurch relativ guten Abschirmung gegenüber der Weltwirtschaft sowie Unternehmen, mit denen wir auf das Thema „Isolation“ setzen. Dazu gehören Aktien wie die des indischen Energiekonzerns Power Grid, der von Indiens fortschreitendem Entwicklungsprozess profitieren dürfte, und der auf Mikrokredite spezialisierten Bank Rakyat in Indonesien, die Dienstleistungen für Kunden in sehr abgelegenen Regionen bereitstellt, welche ansonsten keinen Zugang zu sicheren Finanzierungsoptionen haben.

Umsatzexposure – Jupiter Asian Equity Income Strategie

*Land in Asien nicht spezifiziert

*Land in Asien nicht spezifiziert

Quelle: Jupiter, Stand: 01.03.24

Zinsrisiken mindern

Auch in Bezug auf das Zinsänderungsrisiko sind wir diversifiziert. Einige unserer Positionen, darunter Banken (z. B. DBS Group und HSBC) und Versicherer (z. B. Suncorp) sollten mit ihren Geschäftsmodellen weiter von höheren Zinsen profitieren, während für andere Titel, zum Beispiel im Technologiesektor, niedrigere Zinsen in der Regel besser sind.

Gold als Absicherung

Daneben halten wir eine Position in Newmont, dem größten Goldproduzenten der Welt, die wir als eine Art Absicherung gegen Unwägbarkeiten betrachten und die in letzter Zeit vom rekordhohen Goldpreis profitiert hat.

Außerdem sind wir in ST Engineering investiert, das von höheren staatlichen Verteidigungsausgaben profitieren dürfte, falls die geopolitischen Spannungen weiter zunehmen. Wir schätzen das Unternehmen vor allem aufgrund seiner unserer Ansicht nach attraktiven Geschäftsbereiche Verteidigung, Smart City und Flugzeugwartung und -instandhaltung.

Ein „High Conviction“-Portfolio – Anlagen aus Überzeugung

Wir meinen, dass unser Portfolio mit seiner breiten Diversifikation gut für unterschiedliche makroökonomische Szenarien positioniert sein sollte, und sind nach wie vor von der Werthaltigkeit der von uns gehaltenen „Quality Income“-Unternehmen überzeugt. Obwohl die nächste Phase des aktuellen Konjunkturzyklus schwieriger werden könnte, sollten viele der von uns gehaltenen Unternehmen weiter in der Lage sein, ihre Gewinne und Dividenden zu steigern. Dank unserer Konzentration auf sehr liquide Aktien können wir unsere Positionierung zudem schnell und einfach anpassen, wenn sich unsere Einschätzungen aufgrund neuer Informationen oder Entwicklungen ändern.

Von Jason Pidcock und Sam Konrad, beide Investment Manager, Asian Equity Income bei Jupiter Asset Management