Bis vor kurzem wurden High-Yield-Anleihen auch häufig als «Junk Bonds» oder «Ramschanleihen» bezeichnet. Gerechtfertigt ist diese Bezeichnung allerdings nicht. Tatsächlich werden viele der vermeintlichen Junk Bonds von hochwertigen Unternehmen emittiert. In diesem Interview erläutert der Fixed Income Senior Investment Specialist, Wernhard Kublun, CFA, die bemerkenswerte Entwicklung, die der High-Yield-Markt seit seiner Blütezeit in den 1980er Jahren genommen hat. Ausserdem erklärt er, wie Nachhaltigkeitsanalysen Anlegern helfen können, Emittenten höherer Qualität zu selektieren.

Das Wichtigste in Kürze

- Der High-Yield-Markt hat sich seit seinen Anfängen erheblich weiterentwickelt. Heute sind viele Emittenten qualitativ hochwertige Unternehmen mit robusten Geschäftsmodellen

- Die Berücksichtigung von Nachhaltigkeitsfaktoren bei der Anlage in Hochzinsanleihen hilft, Risiken zu mindern und wirtschaftlich tragfähigere Unternehmen zu identifizieren.

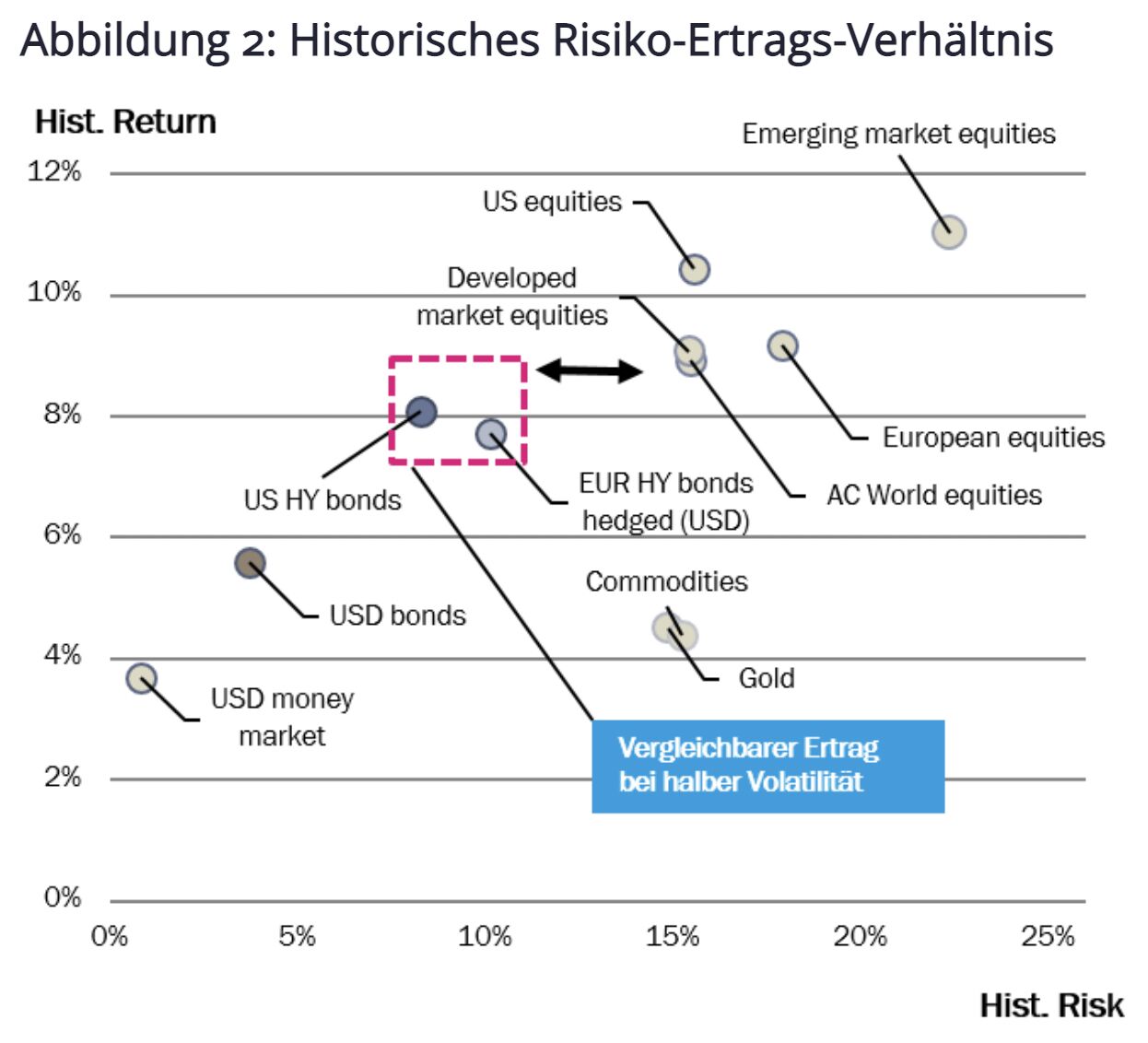

- Hochzinsanleihen sind eine fundamental attraktive Anlageklasse, die in der Vergangenheit aktienähnliche Renditen bei einer deutlich geringeren Volatilität geliefert hat.

Hochzinsanleihen sind auch als «Junk Bonds» oder «Ramschanleihen» bekannt. Woher kommt der schlechte Ruf?

Der High-Yield-Markt, dessen Ursprünge bis in die 1970er Jahre zurückreichen, hat in den Jahren 1979 bis 1989 ein exponentielles Wachstum erfahren – von gerade einmal 10 Mrd. USD auf 189 Mrd. USD. In diesen zehn Jahren erzielten die sogenannten Junk Bonds eine durchschnittliche Rendite von 14.5% bei Ausfallraten von gerade einmal 2.2%, was zu einer jährlichen Gesamtrendite von 13.7% führte.

In den darauffolgenden Jahrzehnten sorgten sie dann jedoch mit mehreren Krisen wie der Savings-and-Loans-Krise der 1980er Jahre, dem Dot-Com-Crash von 2000 bis 2002 und der globalen Finanzkrise von 2007 bis 2009 wiederholt für negative Schlagzeilen.

Während des Dot-Com-Booms gaben viele Unternehmen Hochzinsanleihen aus, um Geschäftsideen zu finanzieren, die niemals positive Cash Flows generierten. Im Ergebnis führte dies zu einer durchschnittlichen Ausfallrate von 9.2% (2000-2002) und schweren Verlusten für viele Investoren. Die ursprünglich durch den Verkauf toxischer und komplexer forderungsbesicherter Wertpapiere (Collateralized Debt Obligations, CDOs) verursachte globale Finanzkrise breitete sich schnell auf alle Bereiche der Finanzmärkte aus. Hochverzinsliche Anleihen, die oft mit CDOs verknüpft waren und zuweilen mit diesen verwechselt wurden, blieben nicht verschont. Die Unternehmen hatten Schwierigkeiten, ihre Schulden zu bedienen, und bis zum dritten Quartal 2009 stiegen die durchschnittlichen Zahlungsausfälle auf ein Allzeithoch von 13.4%.1

Von diesen Rückschlägen hat sich die Anlageklasse jedoch stets wieder erholt und Investoren in der Folge für die eingegangenen Risiken belohnt. Dabei hat sich der Markt für Hochzinsanleihen bedeutend weiterentwickelt und weist heute einen hohen Reifegrad auf.

Wie hat sich der High-Yield-Markt seit diesen Krisen entwickelt?

Heutige Hochzinsemittenten stehen ganz anders da als ihre frühen Vorgänger. In der Regel werden diese Unternehmen von professionellen Managementteams geführt, haben robuste Geschäftsmodelle und steuern ihren Liquiditäts- und Refinanzierungsbedarf sehr effektiv. Diesen Managementteams geht es nicht darum, so viel Liquidität wie möglich aus dem Unternehmen herauszuholen. Ihr Hauptziel ist eine effektive Steuerung der Finanzierung mit Blick auf eine Optimierung der gewichteten durchschnittlichen Kapitalkosten (WACC). Ein Beleg dafür ist auch die Widerstandsfähigkeit, die dieser Markt in allen Minizyklen seit der globalen Finanzkrise an den Tag gelegt hat.

Und wie sieht die nächste Phase in der Evolution des High-Yield-Marktes aus?

Eine der wichtigsten Lektionen, die wir gelernt haben, ist, dass Kreditwürdigkeit mehr ist als die finanzielle Fähigkeit eines Emittenten, seine Schulden zu bedienen – genauso wichtig ist seine moralische Qualität, seinen Verpflichtungen nachzukommen. In der Vergangenheit, als es weniger Emittenten und weniger komplexe Kapitalstrukturen gab, war es einfacher, die Integrität und Vertrauenswürdigkeit der Unternehmen und ihrer Managementteams zu beurteilen. Heute, mit einem milliardenschweren Marktwert und Tausenden von Emittenten, ist dies sehr viel schwieriger geworden. Hier können nachhaltige Anlageansätze einen Mehrwert schaffen, indem sie zusätzliche Erkenntnisse über einen Emittenten liefern.

Wie kann Nachhaltigkeit bei Anlagen in High-Yield-Anleihen einen Mehrwert schaffen?

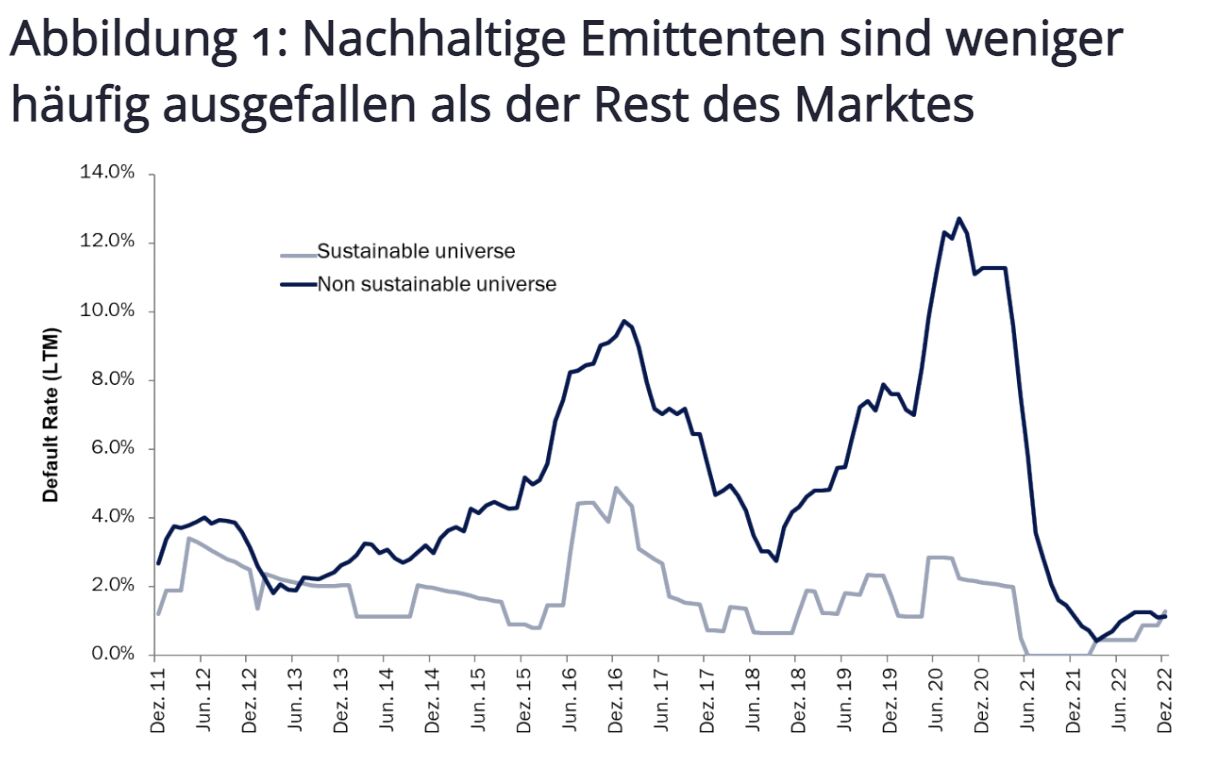

Durch die Berücksichtigung von Nachhaltigkeitsfaktoren bei Anlagen in Hochzinsanleihen lassen sich Risiken mindern, die von Anlegern in der Regel unterschätzt werden – zum Beispiel Umweltrisiken, rechtliche Risiken oder Reputationsrisiken. Ausserdem hilft uns dieser Ansatz, Emittenten und Managementteams zu identifizieren, die sich zum Beispiel durch nachhaltigere Wachstumspfade und bessere Governance-Strukturen auszeichnen. Tatsächlich zeigt unsere Studie (Abbildung 1), dass Hochzinsemittenten, die von uns gemäss unserer hauseigenen ESG-Methodik als «nachhaltig» eingestuft werden, in der Vergangenheit seltener in Zahlungsverzug geraten sind als nicht-nachhaltige Emittenten.

Die Vermeidung von Ausfällen im Portfolio ist allerdings nicht der einzige wichtige Aspekt. Der Hauptpunkt ist, dass wir durch unser ESG-Research besser wirtschaftlich tragfähigere Unternehmen identifizieren können. Damit stellt unser nachhaltiger Investmentansatz in Verbindung mit der fundamentalen Kreditanalyse ein äusserst effektives Tool für die Risikominderung und Titelauswahl dar.

Quelle: Bloomberg, BofA ML, Berechnungen des Fondsmanagers Bank J. Safra Sarasin AG, per 31.12.2022. Die Ausfallraten in der Vergangenheit bieten keinen verlässlichen Hinweis für die laufenden oder zukünftigen Ausfallraten.

Sie sprechen sich sehr stark für High-Yield-Anleihen aus, aber ist jetzt der richtige Zeitpunkt, um in diese Anlageklasse zu investieren?

Unserer Ansicht nach sollten sich Anleger nicht im Market-Timing versuchen, da sie dadurch viele Chancen verpassen und hohe Opportunitätskosten haben. Stattdessen sollten High-Yield-Anleihen als fundamental attraktive Anlageklasse für Investoren mit einem längerfristigen Anlagehorizont verstanden werden. Hochzinsanleihen haben in der Vergangenheit aktienähnliche Renditen bei einer deutlich geringeren Volatilität geliefert (Abbildung 2). Dies ist vor allem darauf zurückzuführen, dass die Investoren neben der Rückzahlung ihres Kapitals bei Fälligkeit der Anleihe auch hohe und regelmässige Kuponzahlungen erhalten. Diese regelmässigen Zahlungen tragen nicht nur zu den attraktiven Renditen von Hochzinsanleihen bei, sondern reduzieren auch ihre Volatilität.

Quelle: Datastream. Indices: US HY bonds: ICE BofA US HY MASTER II ($) - TOT RETURN IND; EUR HY bonds hedged (USD): ICE BofA EURO HIGH YIELD (E) - TOT RETURN IND hedged (USD); USD money market: ICE BofA US Dollar 3-Month Deposit Index - Total Rtn; USD bonds: ICE BofA US CRP/GVT 1-10Y A+ - TOT RETURN IND; US equities: MSCI USA U$ - NET RETURN; European equities: MSCI EUROPE U$ - NET RETURN; Emerging market equities: MSCI EM U$ - NET RETURN. Angaben zu künftigen (Wert-) Entwicklungen werden lediglich zu Informationszwecken gemacht und sind weder als Vorhersagen noch Zusicherungen einer künftigen Wertentwicklung zu verstehen, sie können aus unterschiedlichen Gründen erheblich von der tatsächlichenbWertentwicklung abweichen.

Quelle: Datastream. Indices: US HY bonds: ICE BofA US HY MASTER II ($) - TOT RETURN IND; EUR HY bonds hedged (USD): ICE BofA EURO HIGH YIELD (E) - TOT RETURN IND hedged (USD); USD money market: ICE BofA US Dollar 3-Month Deposit Index - Total Rtn; USD bonds: ICE BofA US CRP/GVT 1-10Y A+ - TOT RETURN IND; US equities: MSCI USA U$ - NET RETURN; European equities: MSCI EUROPE U$ - NET RETURN; Emerging market equities: MSCI EM U$ - NET RETURN. Angaben zu künftigen (Wert-) Entwicklungen werden lediglich zu Informationszwecken gemacht und sind weder als Vorhersagen noch Zusicherungen einer künftigen Wertentwicklung zu verstehen, sie können aus unterschiedlichen Gründen erheblich von der tatsächlichenbWertentwicklung abweichen.

Mit seiner 2017 aufgelegten Sustainable Global High Yield Strategie gehört J. Safra Sarasin zu den Pionieren der Integration von Nachhaltigkeitsfaktoren in High-Yield-Investments. Die High-Conviction-Strategie investiert in nachhaltige Emittenten, mit dem Ziel, eine attraktive risikobereinigte Rendite zu generieren und einen Beitrag zur grünen Transformation der Wirtschaft zu leisten. Erfahren Sie mehr über die Strategie (Link zur Strategie-Seite).

Wernhard Kublun, Fixed Income Senior Investment Specialist, J. Safra Sarasin Fund Management

1 "The History of High-Yield Bond Meltdowns", September 2022

Weitere beliebte Meldungen: