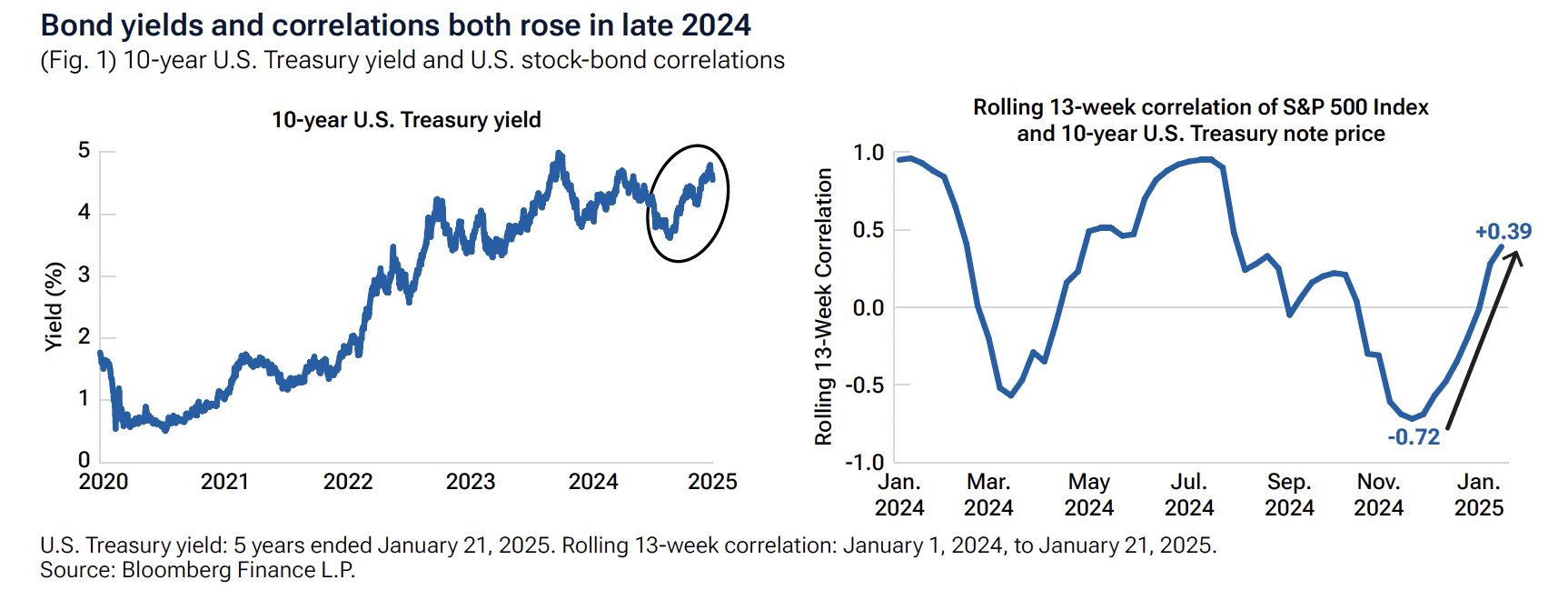

In den letzten Monaten hat sich ein alarmierender Trend entwickelt: Die Renditen von US-Staatsanleihen sind trotz anhaltender Zinssenkungen durch die Federal Reserve gestiegen. Die Rendite der 10-jährigen US-Staatsanleihe erreichte am 14. Januar 2025 einen Höchststand von 4,79%. Zwar hat sich dieser Trend in jüngster Zeit teilweise umgekehrt, doch scheint der allgemeine Trend weiterhin nach oben zu zeigen. Ebenso besorgniserregend ist die Tatsache, dass die höheren Zinsen nicht nur auf den Anleihenmärkten, sondern auch auf den Aktienmärkten zu spüren sind. Seit Mitte Dezember ist auch die Korrelation zwischen US-Anleihen und US-Aktien gestiegen, was darauf hindeutet, dass sich die Preise für die beiden Anlageklassen in diesem Zeitraum eher gemeinsam und nicht in entgegengesetzte Richtungen bewegten.

Inflationserwartungen und „Realzinsen“

Eine effektive Methode zur Untersuchung des Aufwärtstrends bei Renditen und Korrelationen besteht darin, die 10-Jahres-Rendite in ihre beiden Bestandteile zu zerlegen: die Inflationserwartungen und die ‚reale‘ Rendite – also das, was nach Abzug der erwarteten Inflationsrate übrig bleibt. Die Komponente der Inflationserwartungen kann anhand der sogenannten Break-Even-Rate für inflationsgeschützte 10-jährige US-Schatzanweisungen (TIPS) geschätzt werden. Dies ist die Differenz zwischen der aktuellen 10-jährigen TIPS-Rendite und der Rendite regulärer 10-jähriger Schatzanweisungen. In der Vergangenheit lag diese Zahl in der Regel bei fast 2%. In jüngster Zeit haben die Inflationserwartungen die Breakeven-Rate jedoch in die Höhe getrieben, auf 2,40% zum 21. Januar 2025. Die realen Renditen lassen sich einfach anhand der aktuellen Rendite der 10-jährigen TIPS messen, die zum 21. Januar bei 2,15% lag. Dies könnte im historischen Vergleich als erhöht angesehen werden. TIPS gibt es jedoch erst seit Ende der 1990er Jahre. Die durchschnittlichen realen Renditen in den vergangenen Jahrzehnten waren wahrscheinlich genauso hoch oder sogar höher als die aktuellen Werte.

Erwartungen der Fed und die „Laufzeitprämie“

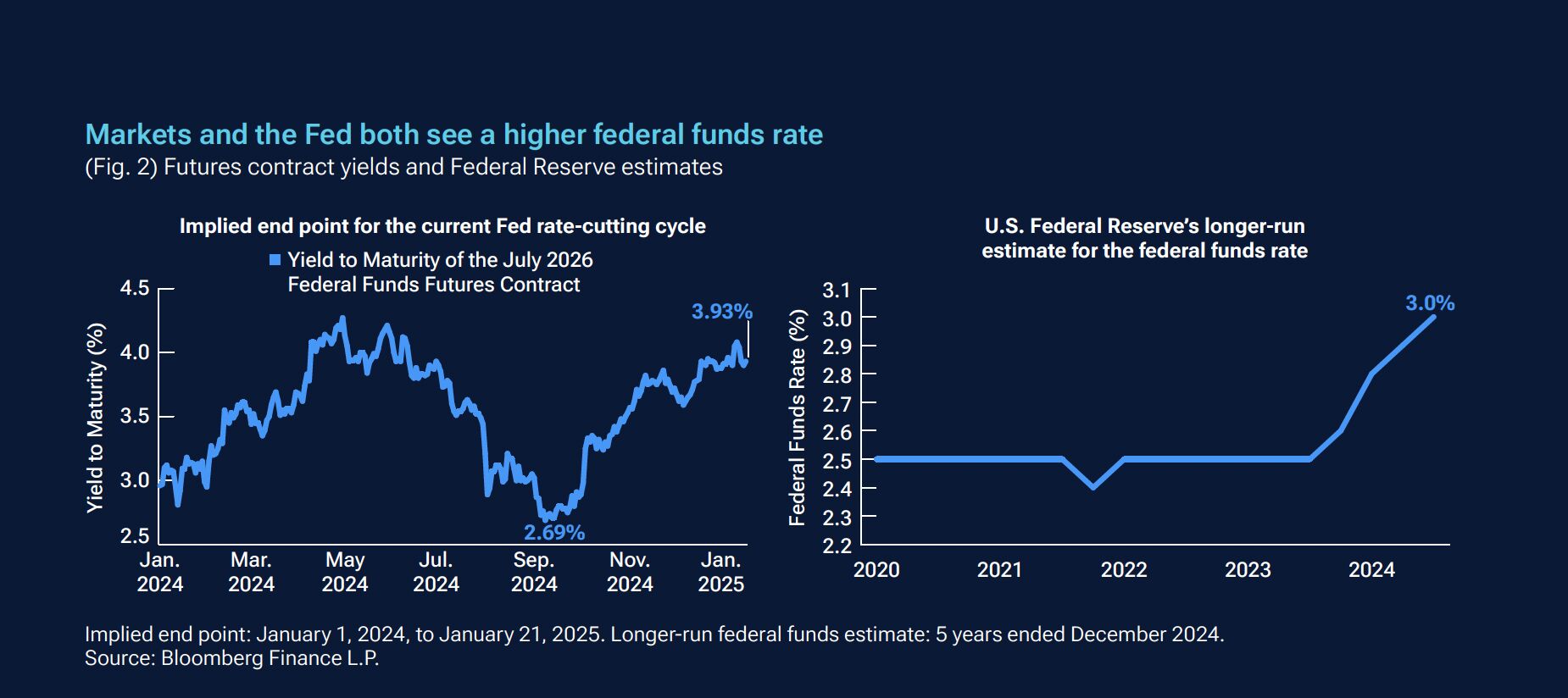

Ein weiteres beliebtes Modell geht davon aus, dass die Rendite 10-jähriger Staatsanleihen die 10-Jahres-Erwartungen für den wichtigsten kurzfristigen Leitzins der Fed, den Leitzins, zuzüglich einer Laufzeitprämie widerspiegelt, die die Anleger für das Risiko entschädigt, dass die Zinsen höher ausfallen könnten als erwartet. Auch die Erwartungen an die Federal Funds Rate sind in letzter Zeit gestiegen. Zins-Futures-Kontrakte deuten darauf hin, dass der erwartete Endpunkt für den aktuellen Zinssenkungszyklus der Fed auf fast 4% gestiegen ist, gegenüber 2,69% im September 2024. Die eigene langfristige Schätzung der Fed für die Federal Funds Rate ist im vergangenen Jahr ebenfalls stetig gestiegen, und die Märkte scheinen davon auszugehen, dass sie 2025 noch weiter steigen wird. Es ist also davon auszugehen, dass die Erwartungen der Fed in Zukunft 3–4% zur Rendite 10-jähriger Staatsanleihen beitragen werden. Es gibt zahlreiche Möglichkeiten, die Laufzeitprämie zu schätzen, darunter eine beliebte Methode, die von Forschern der Federal Reserve Bank of New York entwickelt wurde. Leider zeigt diese Berechnung, dass auch die Laufzeitprämie steigt und sich dieser Trend fortsetzen könnte. Schätzungen der Laufzeitprämie reichen bis ins Jahr 1962 zurück, sodass wir besser beurteilen können, wie sie in verschiedenen Umgebungen aussehen könnte. Die jüngsten niedrigen oder negativen Werte sind eindeutig Ausreißer. Der langfristige Durchschnitt liegt bei positiven 1,48%, und die Laufzeitprämie lag in fast 60% ihrer Geschichte über 1% und in mehr als einem Drittel dieser Geschichte über 2%.

Schlussfolgerung

Zahlreiche Faktoren treiben die Renditen von US-Staatsanleihen Treasury-Renditen in die Höhe, darunter die hartnäckige Inflation, die ausufernden Haushaltsdefizite und die politische Unsicherheit. Historisch gesehen wäre eine Rendite von US-Treasuries von deutlich über 5% kaum als Ausreißer zu betrachten. Daher hält unser Ausschuss für die Vermögensallokation derzeit untergewichtete Positionen sowohl in langfristigen US-Treasuries als auch in der breiteren Kategorie der festverzinslichen Wertpapiere.

Von Tim Murray, Kapitalmarktstratege bei T. Rowe Price

Weitere beliebte Meldungen: