Jahrelang war Japan für Anleger eher uninteressant. Aber das änderte sich 2024 wieder. Der Nikkei 225 stieg auf immer neue Allzeithochs, und die endlos scheinende Deflation könnte endlich vorbei sein. Die überraschende Zinserhöhung der Bank of Japan im August und die plötzliche Yen-Aufwertung führten dann aber zum höchsten Tagesverlust aller Zeiten – und einem Minus von 20% gegenüber dem letzten Höchststand. Der umfassendere Tokyo Stock Price Index (TOPIX) geriet ähnlich stark unter Druck.

Beide Indizes machten diese Verluste dann aber schnell wieder wett. Der Nikkei 225 verbuchte am 6. August den höchsten Tagesgewinn aller Zeiten, und der TOPIX war nur wenig davon entfernt.

Was sollten Anleger aus solch heftigen Kursausschlägen für Schlüsse ziehen? Ob man mit dem Yen und japanischen Aktien etwas verdienen kann, hängt kurzfristig nicht nur von der japanischen, sondern auch von der amerikanischen Geldpolitik ab – und von den Konjunkturdaten, vor allem den amerikanischen. Wie stets wollen wir aber von solchen kurzfristigen Entwicklungen abstrahieren. Uns interessiert, ob die jüngste Erholung Japans wirklich nachhaltig ist und ein solides Fundament hat.

Als langfristige Investoren in der Region sehen wir viele grundlegende Verbesserungen für japanische Aktien. Die Kombination aus Corporate-Governance-Reformen und der Reflation könnte Investitionen und Konsum stärken.

Der vielleicht wichtigste Grund für die Renaissance japanischer Aktien sind die staatlichen Bemühungen zur Modernisierung der Unternehmen. Lange wurden die Aktionärsinteressen in Japan nicht ernst genommen, aber das soll sich jetzt ändern. Alles in allem sind die Kassen japanischer Unternehmen sehr gut gefüllt. Anders als früher sind viele Firmen jetzt bereit, einen Teil des Geldes über Aktienrückkäufe an ihre Aktionäre zurückzugeben, vorausschauender zu investieren und zu rationalisieren.

Wir rechnen mit weiteren Fortschritten bei der Corporate Governance. Wenn überhaupt erhöht die jüngste Volatilität den Druck auf die Unternehmen, den Shareholder Value zu stärken.

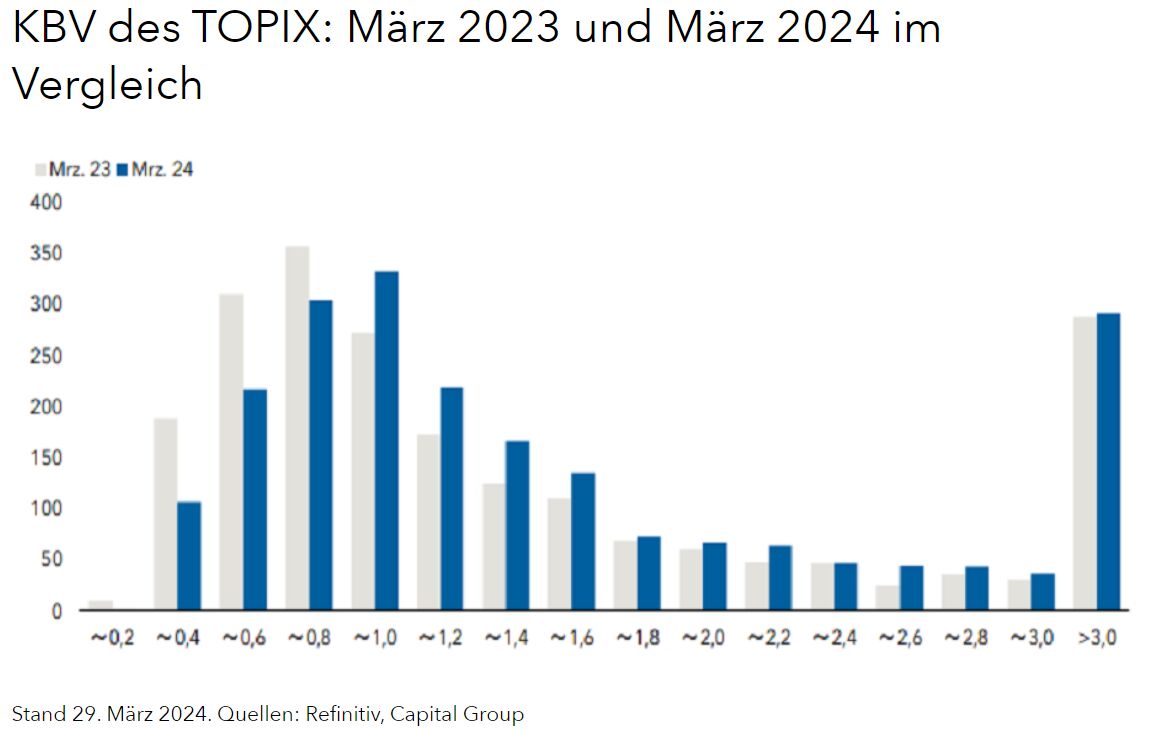

Im März 2023 hat die Tokioter Börse (TSE) die an ihr notierten Unternehmen aufgefordert, Konzepte zur Verbesserung der Rentabilität, der Langfristerträge und der Bewertungen vorzulegen und umzusetzen. Wichtigste Ziele waren höhere Kapitalrenditen (ROIC), höhere Eigenkapitalrentabilitäten (ROE) und ein Kurs-Buchwert-Verhältnis (KBV) über 1.

Bis jetzt haben vor allem größere Firmen mit niedrigeren KBV Fortschritte gemacht. Goldman Sachs nennt sie die „7 Samurais“: Screen Holdings, Advantest, Disco Corp., Tokyo Electron, Toyota Motor, Subaru und Mitsubishi Corp. Da sich die Corporate Governance verbessert, rechnen wir auch bei vielen unserer bevorzugten Qualitätstitel mit höheren Erträgen. Gewinnwachstum und Dividenden könnten für die Geschäftsleitungen in Zukunft wichtiger werden.