Steigende Übernahmeaktivitäten von Private EquityInvestoren, eine wirtschaftliche Lage, die zum Gesundschrumpfen zwingt sowie Aussichten auf eine bessere politische Lage nach den bevorstehenden Neuwahlen in Deutschland: Vieles spricht dafür, dass die Zeit für europäische Nebenwerte nahe ist, meint Niklas Bentlage, Fund Manager Multi Asset und Vice President der LAIQON Gruppe. Im aktuellen LAIQON Research Spotlight erklärt er, wie Investoren von den aktuellen günstigen Bewertungen profitieren können, warum er bei der Nachfrage nach europäischen Nebenwerten auch aus den USA bald wieder höhere Nachfrage erwartet – und welche Auswirkungen Frieden in der Ukraine auf das Sentiment hätte.

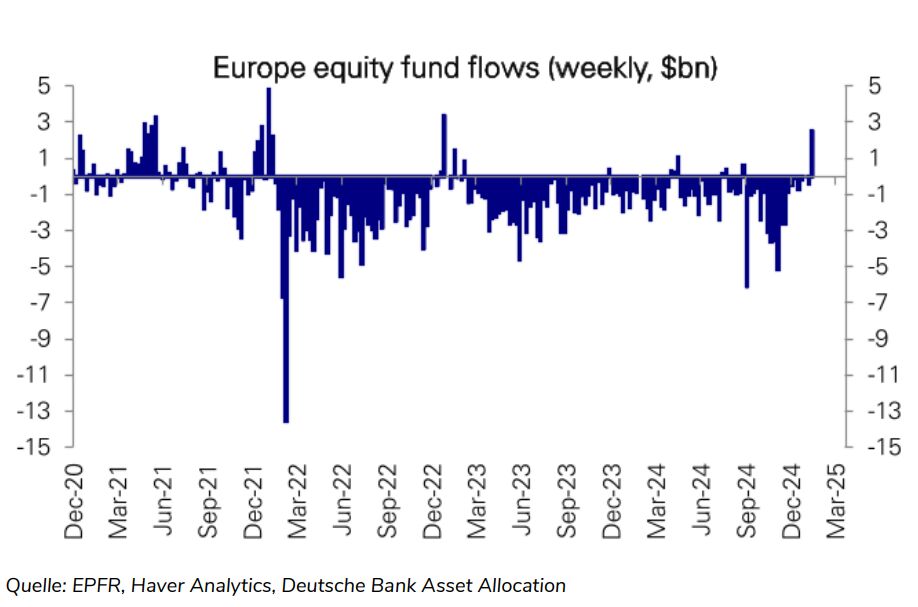

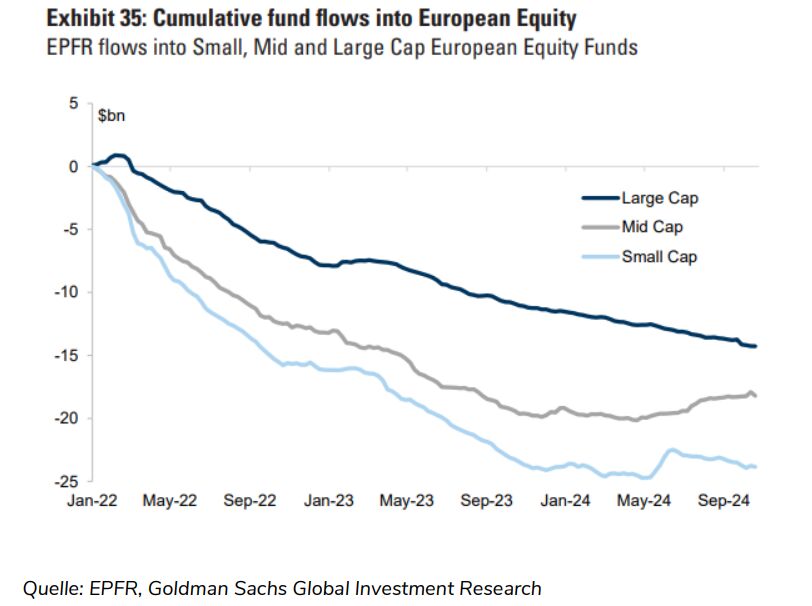

Zudem stammten die wenigen Zuflüsse in die Region häufig aus den passiv gemanagten ETFs. Besonders stark unter dieser Entwicklung litten deutsche Aktien, insbesondere die deutschen Nebenwerte – nicht zuletzt, weil es in diesem Bereich nur eine geringe Anzahl an ETFs gibt. Der SDAX, zum Beispiel, wird nur von einem einzigen ETF abgebildet, dessen verwaltetes Vermögen gerade einmal rund 140 Millionen Euro beträgt.

Selbsterfüllende Prophezeiung: Negativtrend bei europäischen Aktien verstärkt sich selbst

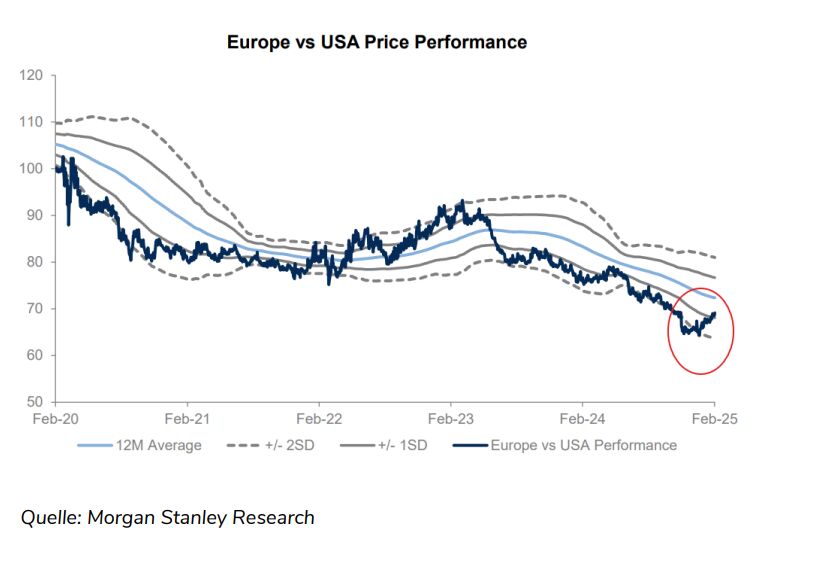

Versetzen wir uns in die Perspektive eines US-Fondsmanagers, wird dieses Bild schnell nachvollziehbar. Warum sollte man Kapital in einem Land investieren, dessen Wirtschaftswachstum deutlich hinter dem eigenen zurückbleibt? Warum sollte man Gelder in einem Land anlegen, in dem die regierenden Parteien regelmäßig unvereinbare Positionen vertreten? Warum in einem Land investieren, das seit dem Ausbruch des Ukrainekrieges unter hohen Energiepreisen leidet? Und warum Kapital in ein Land stecken, das keine Unternehmen wie Nvidia hervorbringt? Die einfachste Antwort darauf lautet, dass alles seine Zyklen hat – und dass alles seinen Preis hat. In einer Phase, in der die Kurse von Aktien einer bestimmten Region sinken, tritt eine selbsterfüllende Prophezeiung in Kraft. Je stärker die Diskrepanz zwischen der Performance europäischer und amerikanischer Aktien wächst, desto mehr steigt der Druck, die Fondsallokation zugunsten der USA umzuschichten – was wiederum zu weiteren Kursverlusten führt, wenn genügend Fondsmanager diesem Druck nachgeben. Und was folgt? Der Druck auf die restlichen Fondsmanager wächst weiter, und die Preise sinken weiter.

Doch, wie bereits erwähnt: Alles hat seinen Preis. Und genau hiermit kommen wir zu meiner größten Sorge in den letzten Monaten. Viel mehr als die Zölle aus den USA bereiten mir die potenziellen Übernahmen europäischer Unternehmen zu Preisen, die weit unter ihrem wahren Potenzial liegen, Kopfzerbrechen. Gerade diese Entwicklung war in letzter Zeit zunehmend zu beobachten. Für Investoren mit einem langfristigen Horizont ist diese Kursdepression jedoch eine enorme Chance. Denn alles hat seinen Zyklus. Private Equity-Unternehmen kaufen Unternehmen zu diesen geringen Bewertungen auf, und in wenigen Jahren werden diese Unternehmen wieder zu deutlich höheren Preisen an die Börse zurückkehren.

Private Equity schafft Kapitalzuflüsse in den europäischen Mittelstand

Gerade die steigende Übernahmeaktivität stimmt mich jedoch optimistisch, dass nun tatsächlich der Zeitpunkt für europäische Nebenwerte gekommen ist. Diese Entwicklung führt dazu, dass wieder Kapital in diesen Bereich fließt – nicht nur von den Private Equity-Gesellschaften, sondern auch US-Investoren richten ihr Augenmerk zunehmend auf den europäischen Mittelstand. Dies ist das Feedback, das uns die CEOs der Unternehmen geben, die berichten, dass auch amerikanische Investoren wieder verstärktes Interesse zeigen. Auch Broker bestätigen, dass sie auf ihren Plattformen erstmals wieder mehr Aktivität von US-Kunden bei europäischen Werten beobachten. Darüber hinaus gibt es gute Antworten auf die zuvor gestellten Fragen. Das langsamere Wirtschaftswachstum in Deutschland bietet den Unternehmen die Möglichkeit, sich gesund zu schrumpfen, ihre Strukturen zu optimieren und, wenn das Wachstum zurückkehrt, wird sich dies rasch in den Margen widerspiegeln. Zudem erzielen viele dieser Unternehmen nicht nur Umsätze in Deutschland, sondern haben häufig einen ähnlich hohen Anteil an Umsätzen in den USA, wie dort börsennotierte Unternehmen. Auch die politische Lage in Deutschland dürfte sich mit den bevorstehenden Neuwahlen verbessern, was die Region für ausländische Investoren wieder attraktiver machen könnte. Ob die neue Regierung das Wachstum tatsächlich beschleunigen kann, bleibt abzuwarten – aber das Sentiment dürfte sich zumindest aufhellen. Ein möglicher Frieden in der Ukraine könnte das Sentiment gegenüber Europa ebenfalls stärken, und die ersten Anzeichen dafür sind bereits sichtbar.

Große Tech-Konzerne sind kein Gewinngarant

Große Investmentbanken verschicken mittlerweile täglich Listen von Unternehmen, die von einem Frieden profitieren könnten. Interessanterweise sind es hierbei überwiegend keine US-Unternehmen, obwohl auch viele US-Unternehmen vom Wiederaufbau in der Ukraine profitieren würden. Diese Beobachtung zeigt, wie wenig differenziert der Markt momentan agiert. Das optimale Umfeld für einen aktiven Stock Picking Ansatz. Ja, Deutschland hat keine Nvidia – und daran wird sich auch in absehbarer Zeit nichts ändern. Ich habe nichts gegen dieses Unternehmen oder die anderen großen Tech-Konzerne in den USA. Sie sind herausragende Firmen mit einer einzigartigen Marktstellung. Aber wir kommen wieder zu dem Thema „Alles hat seinen Preis“. Die aktuelle Berichtssaison hat gezeigt, dass auch Microsoft oder Alphabet nach der Veröffentlichung ihrer Jahreszahlen schnell 8 % bis 10 % verlieren können. Einige dieser Unternehmen sind daher im laufenden Jahr bislang sogar im Minus, während viele deutsche Werte zweistellig zugelegt haben. Das erhöht den Druck vieler globalen Investoren auch wieder Gelder in Europa zu allokieren. Was in die eine Richtung funktioniert, funktioniert eben auch in die andere Richtung. Besonders ausgeprägt dürfte sich dieser Trend in den Nebenwerten manifestieren, die durch ihre vergleichsweise geringe Marktkapitalisierung und -liquidität einem Bus nach einem Fußballspiel ähneln: Sobald ein signifikanter Kapitalzufluss in diese Titel erfolgt, kann die Bewegung besonders stark und schnell sein.

Um die ursprüngliche Frage abschließend zu beantworten: Ja, ich bin überzeugt, dass die Zeit der europäischen Nebenwerte gekommen ist. Zwar wird es keine Erholung ohne kleinere Rücksetzer geben, doch für Anleger mit einem langfristigen Horizont und einem Verständnis dafür, dass Volatilität nicht nur Risiko, sondern auch Chancen bedeutet, ist aktuell ein hervorragender Zeitpunkt, in Nebenwerte zu investieren.

Von Niklas Bentlage, Team Markus Wedel Fund Manager des LF – WHC Global Discovery