Konservative Privathaushalte

Das überwiegend schwache, aber stetige Wirtschaftswachstum und die niedrigen Inflationsraten in den meisten Teilen der Welt schaffen ein relativ freundliches globales Umfeld für langfristig denkende, aktive Anleger in fast allen Anlageklassen. Der eine Bereich, der wie gehabt ausgesprochen unattraktiv erscheint, ist „Cash“ – also kurzfristig verfügbare Barmittel.

In den letzten Jahren waren die realen Renditen von Barmittel in den meisten Industrieländern negativ. Dennoch entfällt auf diese Anlageform in weiten Teilen der Welt – und besonders in Europa – ein großer Teil der Anlageportfolios der privaten Haushalte. Grund dafür ist ihre vermeintliche „Sicherheit“.

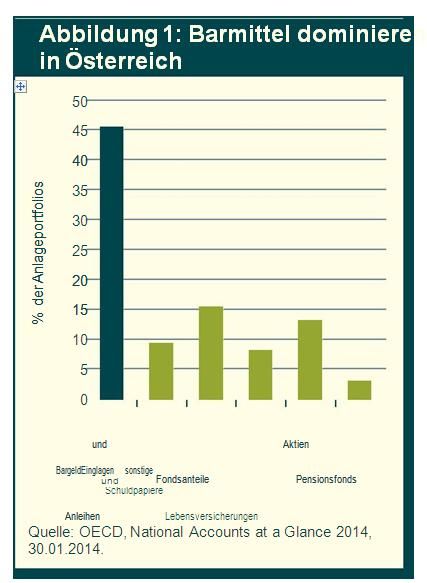

Aus den Zahlen für Österreich für 2011 (neuere Daten liegen nicht vor), herausgegeben von der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD), ergibt sich, dass Barmittel einen Anteil von fast 46% – und damit den Löwenanteil – am Finanzvermögen der privaten Haushalte haben (siehe Abbildung 1).

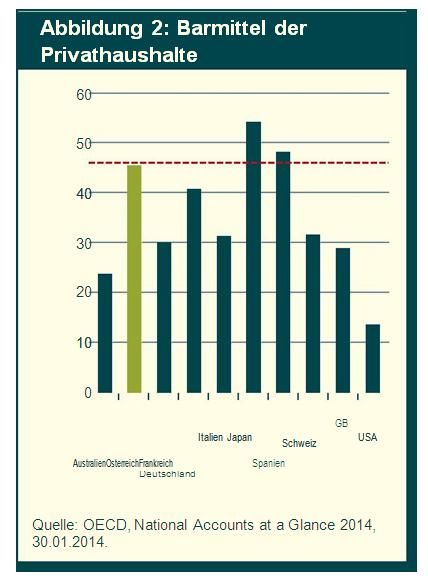

Insgesamt ist das Bild in den meisten Industrieländern ähnlich, doch in Österreich ist der Anteil der Barmittel selbst im Vergleich zu den meisten übrigen Staaten hoch – siehe dazu Abbildung 2.

In Anbetracht der heftigen Turbulenzen an den internationalen Kapitalmärkten nach der Finanzkrise von 2008 verwundert es nicht, dass viele Anleger keine große Neigung gezeigt haben, wieder ins „Risiko“ zu gehen. Aber was ist, wenn das größte Risiko darin besteht, nicht zu wissen, worin das Risiko eigentlich liegt?

Beim Nachdenken über die Zukunft und das Thema Risiko sollte man unbedingt zwischen kurzfristiger Volatilität und der Gefahr dauerhafter Verluste unterscheiden. Während Letztere ein echtes Risiko darstellen, sollten uns kurzfristige Schwankungen nicht davon abhalten, an unseren längerfristigen, auf fundamentale Fakten gestützten Überzeugungen festzuhalten.

Sicherheit“ und die Kosten

Anleger handeln nicht immer rational, und tief verwurzelte psychologische Mechanismen können Entscheidungen über das Ob und Wie von Kapitalanlagen beeinflussen. Eine besonders typische menschliche Reaktion, die in den Jahren nach dem Schock von 2008 großen Einfluss auf Anlageentscheidungen hatte, war das Streben nach Sicherheit inmitten massiver Unsicherheit. Beginnen Anleger jedoch, „Sicherheit“ überzubewerten und einen Anlagegegenstand als „risikofrei“ anzusehen, birgt dieser oft das größte Risiko.

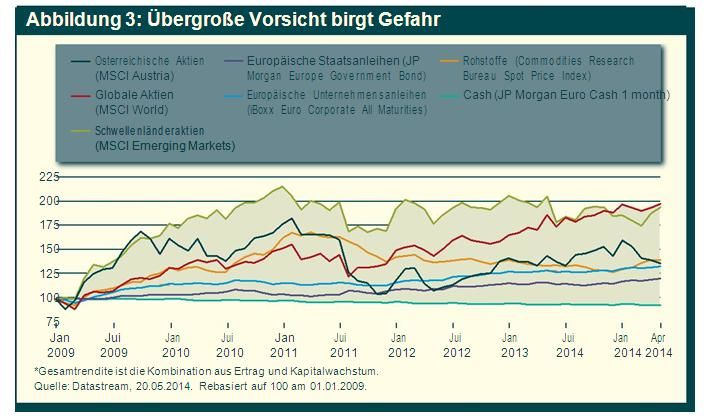

Wie wir gesehen haben, sind Barmittel in Österreich weiterhin die beliebteste Anlageform. Dabei hat die Europäische Zentralbank die Zinsen seit 2008 immer weiter auf ein mittlerweile historisch niedriges Niveau gesenkt. Wer Barmittel immer noch für die sicherste Option hielt, nachdem der Leitzins im Januar 2009 zunächst auf 1 % gesenkt worden war, hat erhebliche Chancen verpasst. Allerdings musste, wer diese zu nutzen suchte, bereit sein, die zum Teil erhebliche Volatilität an den Anleihe-und vor allem den Aktienmärkten in Kauf zu nehmen. Wie Abbildung 3 zeigt, hat von den wichtigsten Anlageklassen nur „Cash“ in dem Zeitraum eine negative Rendite abgeworfen. Ein Anleger wäre demnach mit jeder anderen Anlageklasse besser gefahren. Interessant ist auch, das Aktien im Großen und Ganzen sehr gut abgeschnitten haben, selbst in einer Phase, in der Europa in einer tiefen Wirtschaftskrise steckte.

Vielfältige Chancen an den internationalen Börsen

In den zurückliegenden 12 bis 18 Monaten konnte man beobachten, wie die Aversion der Anleger gegen volatile Märkte langsam zu bröckeln begann (trotz der erheblichen Schwankungen der letzten 12 Monate). Ein schwaches, aber stetiges globales Wachstum und niedrige Inflationsraten stärkten die Risikobereitschaft. Neue Chancen haben sich eröffnet, sodass Anleger wieder interessante Möglichkeiten vorfinden, ihr Geld in den verschiedenen Anlageklassen sinnvoll zu investieren.

Ende 2013 veröffentliche Pioneer Investments die Ergebnisse einer umfangreichen Studie, in der es um die Anlageportfolios europäischer Haushalte ging. Diese wurden mit durchschnittlichen Investmentfonds im Zeitraum seit 1996 verglichen. Herauskam, dass sehr konservativ zusammengesetzte Portfolios zwar dazu beitrugen, das Vermögen der Haushalte in Phasen kurzfristiger Marktturbulenzen zu bewahren, aber auch, dass sämtliche Investmentfonds deutlich bessere Ergebnisse erzielten, wenn man von dem gesamten Zeitraum ausgeht. Das galt sowohl beim Risiko als auch beim Ertrag.

Pioneer zog daraus den Schluss, wer von der jüngsten Erholung der Weltwirtschaft profitieren wolle, dem sei „zu empfehlen, sein Engagement in risikoreicheren Anlageformen zu verstärken“.1 Wir stimmen dem voll und ganz zu und betrachten die Meidung von Risiken durch das Halten von Bareinlagen weiterhin als extrem kostspielig.

Des Weiteren wagen wir zwar keine Prognose über den künftigen Zinsverlauf, halten es jedoch für bemerkenswert, dass die Zinsen in den USA und in Großbritannien immer noch nicht gestiegen sind, obgleich die wirtschaftliche Erholung in beiden Ländern schon weiter fortgeschritten ist als in der Eurozone. Lange vor der EZB haben die Notenbanken der USA und Großbritanniens die Leitzinsen stark gesenkt, und auch die Politik der Geldmengenlockerung begann in beiden Ländern früher als in der Eurozone. Unter den gegebenen Umständen kann man somit zu Recht erwarten, dass die Zinsen in der Eurozone noch einige Zeit sehr niedrig bleiben werden. Folglich dürften auch Barmittel noch länger negative reale Renditen abwerfen.

Unserer Ansicht nach ist das gegenwärtige Umfeld für viele risikoträchtige Anlage-formen im Großen und Ganzen positiv. Eine sorgfältige Analyse der Bewertungen erscheint uns jedoch unabdingbar. Auch eine Beurteilung der wirtschaftlichen Lage darf nicht fehlen. Beides sind wichtige Voraussetzungen für eine gezielte Auswahl der richtigen Assets zur richtigen Zeit. Das ist keine leichte Aufgabe, und wir glauben gerade deshalb, dass unsere langjährige Erfahrung und unsere Kompetenz bei Multi-Asset-Fonds ein Vorteil für Anleger sein können, die sich in dem interessanten, aber auch schwierigen Umfeld, das vor uns liegt, Chancen nicht entgehen lassen wollen.