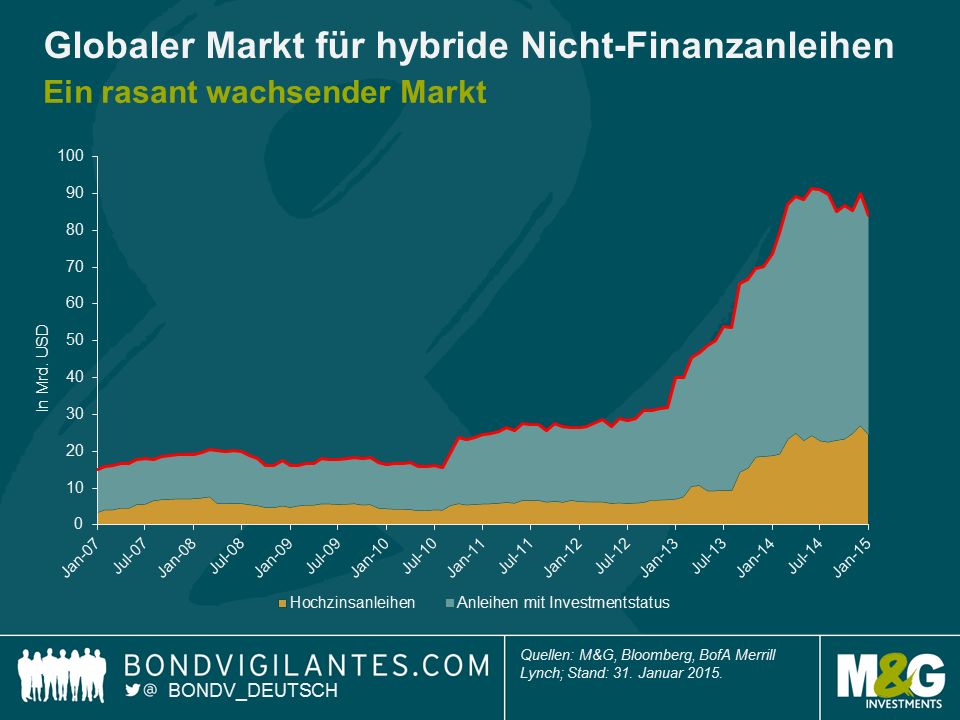

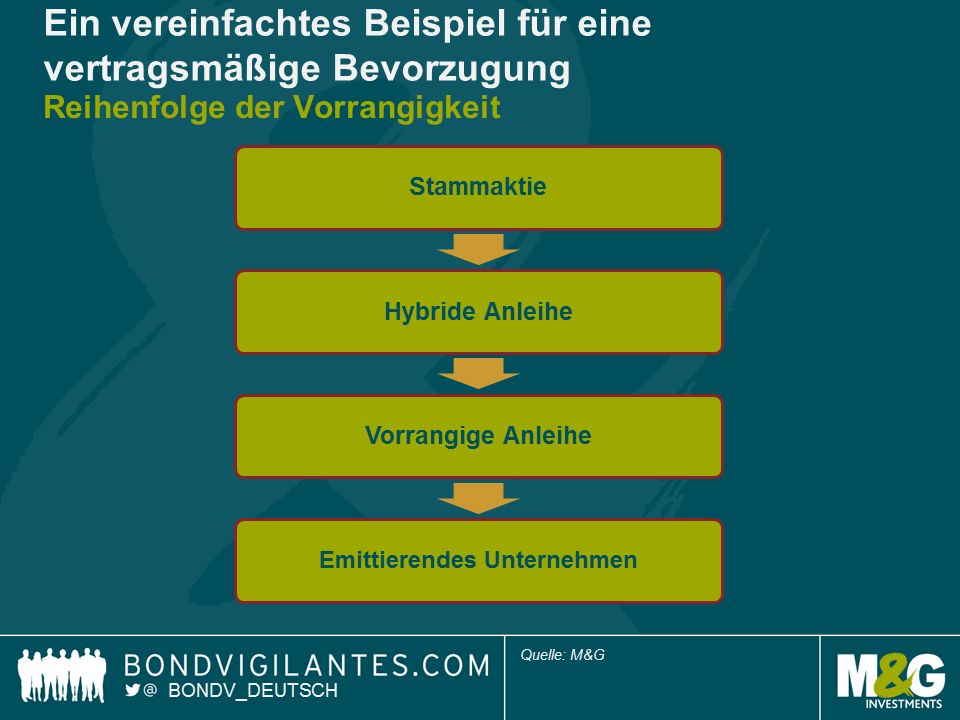

Dank des rasanten Wachstums, das der Markt für hybride (Nicht-Finanz-) Unternehmensanleihen in den letzten Jahren verzeichnet hat, haben nun auch Anleiheninvestoren Zugang zu aktienähnlichen Erträgen. Ebenso wie Aktien sind auch hybride Anleihen im Grunde genommen unbefristeter Natur (obwohl eine Abruf-Option besteht) und bieten dem Emittenten bei den Kuponzahlungen einen gewissen Spielraum. Darüber hinaus stehen sie im Falle einer Liquidation in der Kapitalstruktur zwar über Stammaktien, sind den gängigeren vorrangigen Anleihen jedoch vertraglich untergeordnet.

Wie wir bereits im Jahr 2010 erläutert hatten, gibt es durchaus Gründe, hybride Anleihen zu emittieren. Je nach Emittent sowie entsprechender Kapitalstruktur stufen die Kredit-Ratingagenturen hybrides Kapital nämlich bis zu einem gewisse Grad als Eigenkapital ein. Dies kommt der Bonitätsqualität des jeweiligen Emittenten, der ansonsten auf die guten alten Aktien zurückgreifen müsste, zugute. Außerdem üben hybride Papiere keinen Verwässerungseffekt auf bereits bestehende Eigentümer aus und verletzen auch keine Stimmrechte. Die Emittenten sind ferner in der Lage, hybride Anleihen steuerlich wie Kredite zu behandeln, so dass die Kuponzahlungen ihre zu versteuernden Einnahmen mindern.

Aus der Perspektive eines Emittenten könnten die wirtschaftlichen Überlegungen also in etwa wie folgt aussehen. Lassen Sie uns zunächst einmal einige Grundannahmen formulieren: Ein europäisches Unternehmen kann eine Aktie im Durchschnitt zu 7 Prozent und eine vorrangige Anleihe zu 1,5 Prozent begeben, was nach Steuern einer Rendite von 1 Prozent entspricht. Gehen wir ferner davon aus, dass die Ratingagenturen bei hybriden Papieren eine Eigenkapitalanrechnung in Höhe von 50 Prozent gestatten.

Um ein Verhältnis von Aktien zu Anleihen von 50:50 zu erreichen, kann der Finanzbuchhalter eines Unternehmens entweder eine hybride Anleihe zu – sagen wir einmal – 3 Prozent begeben, deren wahre Kosten sich nach Steuern auf 2 Prozent belaufen, oder aber einen Mix aus 50 Prozent Aktien zu 7 Prozent und 50 Prozent vorrangigen Anleihen zu 1 Prozent (nach Steuern) emittieren. Unter dem Strich belaufen sich die Kosten für die letzt genannte Vorgehensweise auf 4 Prozent und sind damit rund 2 Prozent höher als die Kosten der Emission eines hybriden Papiers.

Insofern spricht also einiges für die Ausgabe von hybridem Kapital. Dieser Umstand dürfte die Märkte für festverzinsliche Wertpapiere wohl auch in den nächsten Jahren bestimmen. Aus der Sicht eines Anlegers stellt sich die Lage aber möglicherweise ein wenig differenzierter dar.

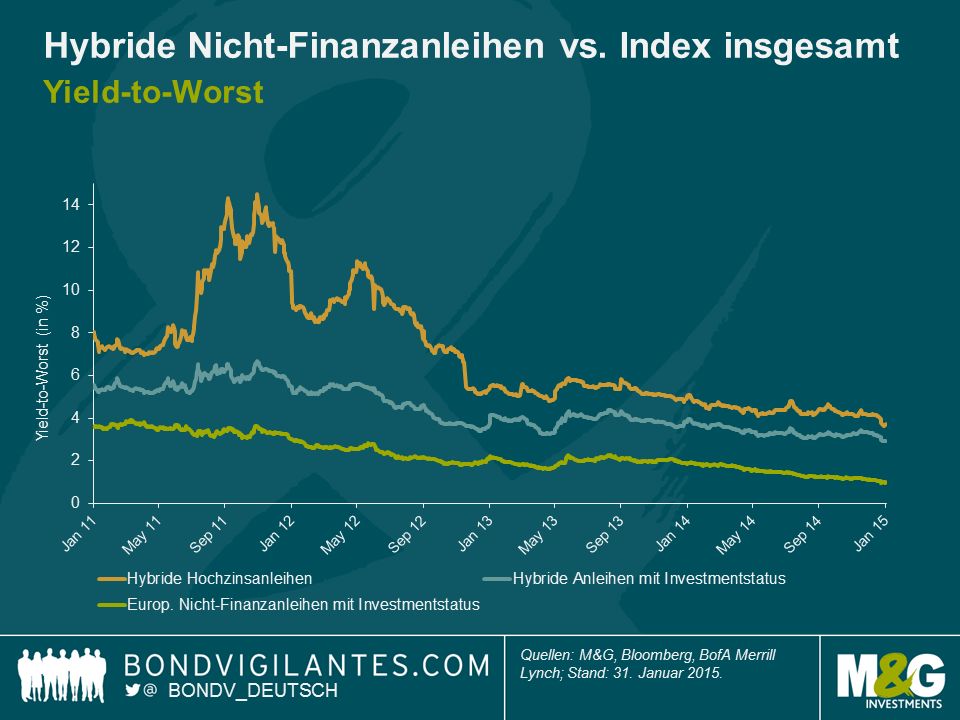

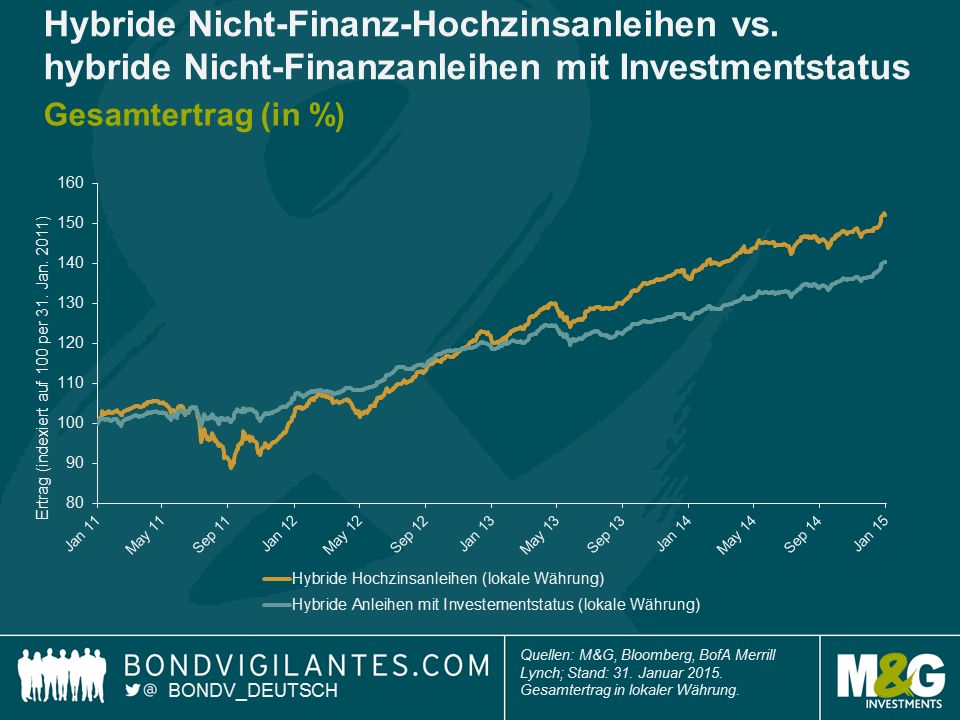

Ebenso wie alle anderen Finanzmärkte ist auch der Markt für hybrides Kapital in den letzten Jahren durch einen extrem günstigen Diskontsatz gestützt worden. Angesichts einer Welt, in der die Renditen niedrig und der Wunsch, in große, multinational agierende Unternehmen zu investieren, groß sind, treffen hybride Papiere einfach den Nerv vieler Anleger. Denn um dieselbe durchschnittliche Rendite zu erzielen wie hybride Unternehmensanleihen mit einem durchschnittlichen Rating von BBB bzw. BBB-, müsste sich ein Investor in einer vorrangigen Anleihe mit einer Bonität von BB- bzw. B+ (also vier Stufen niedriger) engagieren. Dabei darf man auch nicht außer Acht lassen, dass hybride Papiere aufgrund ihrer vertragsmäßigen Bevorzugung sowieso bereits niedriger geratet sind als die entsprechenden vorrangigen Anleihen.

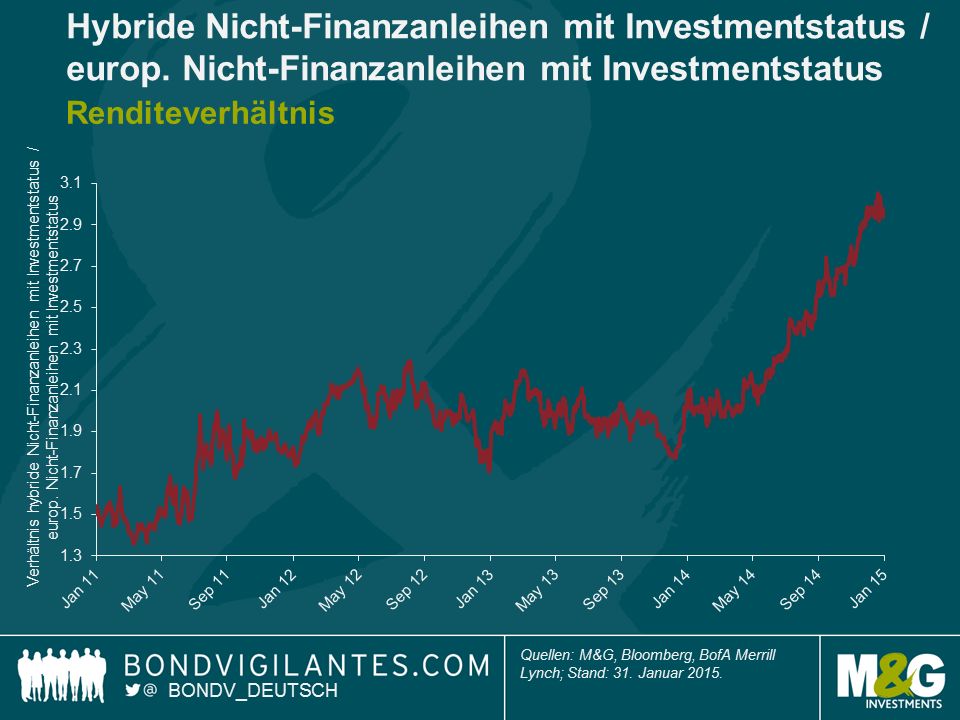

Hybrides Kapital ist bereits jetzt einer der größten Nutznießer jener Bilanzausweitung, welche die Notenbanken in den letzten Jahren betrieben haben. Nach der QE-Ankündigung der EZB legte dieses Anlagespektrum allein im Januar ein Plus von 2,73 Prozent vor. Und da die Renditen von Anleihen hoch qualitativer Industrieunternehmen derzeit im Prinzip bei 0 Prozent legen, wirkt hybrides Kapital im Verhältnis zu vorrangigen Anleihen derzeit sogar attraktiver denn je. Da der Nenner in dieser Gleichung so nahe bei 0 liegt, sollte man trotzdem eine gewisse Vorsicht walten lassen.

Das Kaufinteresse europäischer Anleger an renditestarken Qualitätspapieren ist ungebrochen. Deshalb können wir auch weiterhin davon ausgehen, dass die Emittenten diesen Markt genauso wohlwollend betrachten wie die Anleger. Ob diese beiden Seiten der Gleichung aber auch noch in einigen Jahren mit derselben Zuneigung auf diese Papiere blicken werden, sei einmal dahingestellt.