Für den Großteil der Bevölkerung dürfte der 9. März 2009 zwar kein besonders denkwürdiges Datum sein, doch vielen Menschen, die beruflich mit den Finanzmärkten zu tun haben, wird dieser Tag für immer in Erinnerung bleiben. Seinerzeit erreichte der S&P 500-Index nämlich seinen Tiefststand, nachdem er seit dem Ausbruch der Finanzkrise zuvor mehr als die Hälfte seines Wertes verloren hatte.

Seit diesem Tiefpunkt haben sich die Aktienmärkte weltweit sehr gut entwickelt. Selbst jene Sektoren, die unterdurchschnittlich tendierten, haben im Beobachtungszeitraum (in US-Dollar gerechnet) Gesamterträge von über 80 Prozent erzielt. Gleichzeitig haben jene Marktsegmente, die sich am besten entwickelt haben, auf Jahresbasis im Durchschnitt sogar um etwas mehr als 25 Prozent zugelegt, was auf 6-Jahressicht einem Gesamtertrag von mehr über 300 Prozent entspricht. Ein wirklich erstaunliches Ergebnis. Zu Beginn dieses 6-Jahreszeitraums hatten einige Analysten noch befürchtet, dass das globale Finanzsystem völlig zusammenbrechen und das Weltwirtschaftswachstum durch die damaligen Ereignisse dauerhaft beeinträchtigt werden könnte. Vor diesem Hintergrund hielten sie liquide Mittel für die attraktivste Anlageklasse. Wir wissen jedoch, dass derartige Phasen die besten Anlagechancen eröffnen. Schließlich wurden bereits Hunderte von Büchern und Berichten verfasst, wonach man in notleidende oder unbeliebte Vermögenswerte investieren solle. Das ist aber natürlich nicht so einfach, denn es fühlt sich furchtbar schlecht an, ein Wertpapier zu erwerben, das alle anderen verabscheuen. Doch letztlich funktioniert ein solcher Investmentansatz.

Nach diesem so beträchtlichen Wertzuwachs müssen wir uns nun aber die Frage stellen, was wohl als nächstes geschehen wird. Sind die Aktienmärkte immer noch attraktiv bewertet? Und falls dem so sein sollte, in welche Papiere sollte man dann investieren? Oder sind einige der anderen Anlageklassen nicht vielleicht doch attraktiver?

Diese Entscheidungen können aber nicht isoliert oder allein unter Berücksichtigung des Kursniveaus getroffen werden. Vielmehr müssen wir herausfinden, wie die Märkte im Vergleich zu den zugrunde liegenden Fundamentaldaten bewertet sind und wie hoch die zukünftigen Investmenterträge wohl sein werden. Um dies zu ermitteln, gibt es viele Möglichkeiten. Die drei naheliegendsten Wege sind 1. sich die aktuellen realen Renditen anzuschauen, 2. diese mit den historischen Renditen zu vergleichen (oder aber mit jenem Niveau, das man bei einem neutralen bzw. ausgewogenen Umfeld erwarten würde) und schließlich 3. nach Hinweisen dafür Ausschau zu halten, ob die Märkte derzeit auch durch verhaltensspezifische Faktoren bestimmt werden.

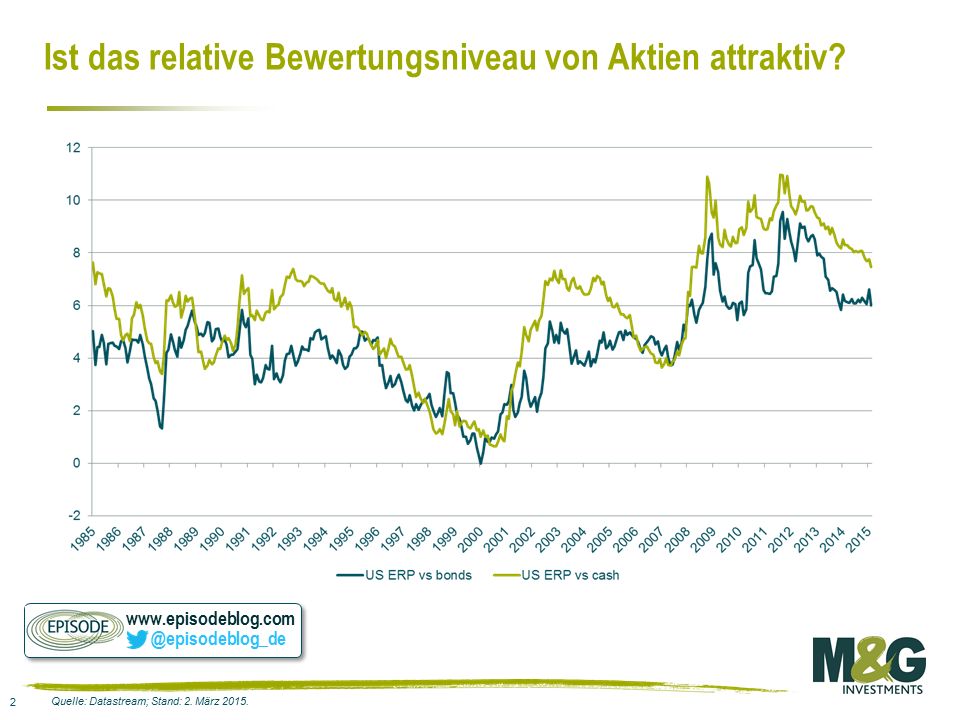

Was den ersten dieser drei Schritte betrifft, so machen die realen Renditen momentan in einogen Fällen einen ziemlich merkwürdigen Eindruck. So bieten Baranleihen und Staatspapiere aus den westlichen Industrieländern derzeit nur sehr niedrige Renditen (die real betrachtet in der Regel sogar negativ sind), während Aktien weltweit größtenteils reale Renditen zwischen 5,5 und 7 Prozent aufweisen – eine Handvoll Papiere sogar noch mehr ab, einige wenige Aktienmärkte sogar im zweistelligen Bereich. Offensichtlich haben wir es hier also mit einer ziemlich eigenartigen Situation zu tun. Weshalb sollten Anleger westlichen Industriestaaten vor diesem Hintergrund also überhaupt noch Geld leihen? Die einzige vernünftige Erklärung dafür ist die, dass die Investoren statt der Unsicherheit, die mit Engagements in riskanten (bzw. volatilen) Vermögenswerten einhergeht, lieber eine sichere negative Rendite in Kauf nehmen. Über das Phänomen negativer Anleihenrenditen ist bereits jede Menge geschrieben worden. Dazu zählen auch einige hervorragende Analysen unserer Kollegen auf https://www.bondvigilantes.com/. Im Vergleich zu den ziemlich seltsam bewerteten festverzinslichen Anlagen scheinen viele Aktien auf Basis ihrer aktuellen Renditen durchaus nachvollziehbare reale Erträge zu bieten. So macht die Renditedifferenz zwischen Aktien einerseits sowie Anleihen und liquiden Mitteln andererseits (die so genannte „Aktienrisikoprämie“) derzeit einen sehr hohen Eindruck. Dies spricht dafür, dass sich Aktien in nächster Zeit besser entwickeln werden als Anleihen. Inwieweit aber könnte diese Differenz jedoch auch wieder schrumpfen? Eine Möglichkeit in diesem Zusammenhang wäre ein Kursanstieg bei Aktien (d.h. Aktienrenditen sinken). Es gibt aber auch noch andere denkbare Szenarios – so könnten beispielsweise die Anleihenrenditen ansteigen oder die Unternehmensgewinne sinken. Oder aber eine Kombination dieser Effekte könnte ebenfalls zu einem Schrumpfen dieser Differenz führen. Insofern ist eine hohe Aktienrisikoprämie für Aktien also nicht zwangsläufig eine gute Nachricht.

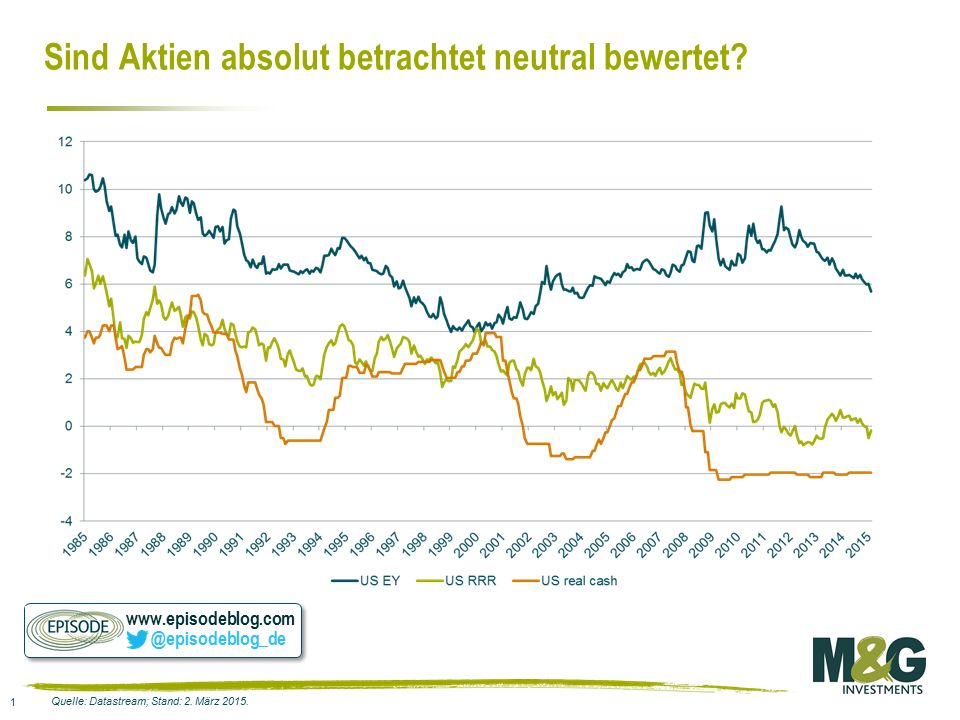

Vergleicht man die aktuellen realen Renditen von Aktien mit den historischen Renditen, dann fällt das Ergebnis ziemlich eindeutig aus. In den meisten Märkten und Sektoren sind die Renditen derzeit niedriger als in den letzten 10 Jahren. Und an einem oder zwei Börsenplätzen (einschließlich der USA) sind sie momentan niedriger als deren historische Mehrjahresdurchschnitte. Damit liegen sie gleichzeitig auch unter dem neutralen bzw. ausgewogenen Renditeniveau. Sollte uns dies beunruhigen? Bedeutet das vielleicht nicht auch, dass diese Papiere einer zu starken Neubewertung unterzogen worden sind? Diese Fragen könnten sich zwar mit „ja“ beantworten lassen, aber dann muss man sich auch die Frage stellen, was am durchschnittlichen Renditeniveau der letzten 10 Jahre denn so besonders ist. Warum betrachtet man nicht die letzten 30 Jahre? Aus der nachfolgenden Grafik geht hervor, dass die Gewinnrendite von US-Aktien („US EY“) derzeit in der Nähe ihres 30-jährigen Durchschnitts liegt. Darüber hinaus entspricht das Niveau von 6 Prozent auch in etwa dem, was wir bei einem ausgewogenen Renditeumfeld erwarten würden, oder, anders ausgedrückt, deckt sich mit den durchschnittlichen erwarteten Erträgen mehrjähriger Aktieninvestments. Daraus könnte man die Schlussfolgerung ziehen, dass wir es momentan eigentlich mit einem neutralen Bewertungsniveau zu tun haben. Allerdings weist die Grafik auch die negativen realen Renditen von Anleihen und liquiden Mitteln aus den USA aus.

Der dritte und letzte (sowie vermutlich auch der aussagekräftigste) Weg, die Märkte zu bewerten, besteht darin, nach Hinweisen für verhaltensbedingte Einflussfaktoren Ausschau zu halten. Falls sich Anzeichen dafür ausmachen ließen, dass wir es momentan mit dem Gegenteil des Pessimismus zu tun haben, der in den letzten sechs Jahren vorgeherrscht hat, so könnte man daraus den Schluss ziehen, dass der jüngste Aufwärtstrend der Aktienmärkte übertrieben war. Doch tatsächlich ist das genaue Gegenteil der Fall! Denn trotz der bisher erzielten Erträge scheinen sich die Anleger immer noch davor zu scheuen, Aktien zu kaufen. Sicherlich gibt es auch Marktsegmente, in denen die Erwartungen zurzeit erhöht sind – so genannte „Qualitätsaktien“ (mit hohen Kapitalrenditen, stabilen Gewinnen, soliden Bilanzen und geringer Verschuldung) haben sich beispielsweise gut entwickelt und sind auch sehr beliebt. Deshalb sind die Kurse dieser Aktien auch kräftiger angestiegen als die zugrunde liegenden Gewinne. Aus diesem Grund können diese Titel in Zukunft nicht mehr so hohe Erträge vorlegen wie zuletzt noch. Abgesehen von solchen vergleichsweise hoch bewerteten Segmenten sind die Investoren aber nach wie vor nicht bereit, für Wachstum oder die Hoffnung auf zukünftige Gewinne mehr zu bezahlen.

Einige Kommentatoren beurteilen die Aussichten von Aktien momentan zurückhaltend. Dabei stützt sich ihre Argumentation auf die Annahme, dass die jüngste Neubewertung übertrieben gewesen ist und die Gewinnmargen (im Falle der USA) gleichzeitig hoch sind, so dass in dieser Hinsicht eine Rückkehr zum Mittelwert erforderlich ist. Wie ernst sollte man solche Besorgnisse nehmen? Wir müssen uns vor Augen führen, dass diese Leute bereits seit einer ganzen Weile derartige Äußerungen tätigen (lesen Sie hierzu auch den Blog-Beitrag vom 10. Januar „Ist die US-Aktienrallye wirklich zu weit gegangen?“) Irgendwann wird man sich wohl durchaus zu Recht Sorgen um das Bewertungsniveau von US-Aktien machen müssen – aber dann wird die Stimmung am Markt wohl eher durch Optimismus als durch Zurückhaltung bestimmt sein.

Allein die Tatsache, dass die Anleger bereit sind, Staaten zu niedrigen oder sogar negativen Renditen Geld zu leihen, ist ein Anzeichen dafür, dass man bezüglich der potenziellen Volatilität von Aktien beunruhigt ist. Die Aktienrisikoprämie ist für Multi Asset-Investoren ein sehr aussagekräftiges Barometer für das relative Bewertungsniveau. Diese Kennzahl ist derzeit zwar nicht so optimistisch wie noch vor einigen Jahren (als sie bei 9 Prozent lag), deutet aber darauf hin, dass die relative Attraktivität von Aktien nach wie vor beträchtlich ist. Außerhalb der USA sind die Aktienrisikoprämien vielfach sogar noch höher, was ebenfalls dafür spricht, Aktien den Vorzug vor Anleihen zu geben. Aktien haben sich zuletzt zwar erfreulich entwickelt, es ist aber noch einer langer Weg, bis wir jenes relative Bewertungsniveau erreicht haben, das in den 1990er Jahren zu beobachten war!