"In den entwickelten Märkten sind die bei Weitem meisten ewigen Anleihen vertraglich nachgeordnet, d.h. es ist in den Anleihenverträgen festgelegt, dass sie vorrangig gesicherten oder ungedeckten Schuldtiteln gegenüber nachrangig sind. In der Folge haben sie normalerweise – aufgrund des mit ihnen assoziierten niedrigeren Restwerts (Recovery Value) niedrigere Ratings als vorrangige Anleihen mit derselben Kapitalstruktur. In den Schwellenmärkten sind vorrangige ungedeckte ewige Anleihen hingegen nicht ungewöhnlich. Brasilianische Unternehmen, vom Baukonzern Odebrecht bis zur nationale Fluggesellschaft GOL, haben während des letzten Jahrzehnts, angefeuert durch den Renditehunger der Investoren und um langfristige Finanzierungen zu sichern, ewige Anleihen begeben. In den meisten Fällen sind diese ewigen Anleihen mit einer Pari-passu-Klausel an andere ungedeckte nachrangige Verbindlichkeiten desselben Emittenten gebunden. Gemeinsam ist den entwickelten Märkten und den Schwellenmärkten, dass Vorrangigkeit und Ranking einer Anleihe nicht vom Fälligkeitsdatum abhängen. Zwei vorrangige ungedeckte Anleihen mit unterschiedlichen Laufzeiten aber denselben Anleihebedingungen haben ein ähnliches Rating.

Ein typisches Beispiel ist die brasilianische Fluggesellschaft GOL, die im Jahr 2006 ewige Anleihen mit einem Volumen von 200 Mio. US-Dollar (GOLLBZ 8,75%) begeben hat. Diese Anleihen hatten ein ähnliches Ranking und Garantien* wie die später emittierte, vorrangige ungedeckte Anleihe mit fester Laufzeit (GOLLBZ 7,5% 2017). In der Folge vergaben die Ratingagenturen 2007 ein ähnliches Anleihenrating an beide Instrumente (Ba2 von Moody’s und BB+ von Fitch), da für beide eine ähnliche Ausfallwahrscheinlichkeit und ein ähnlicher Restwert angenommen wurden. Dies machte theoretisch auch Sinn, da laut der brasilianischen justiziellen Umstrukturierung jede Gläubigergruppe gleich behandelt werden muss. Der konjunkturelle Abschwung in Brasilien hat diesen Ansatz für Anleiheninvestoren in meinen Augen zu dem am wenigsten konservativen gemacht.

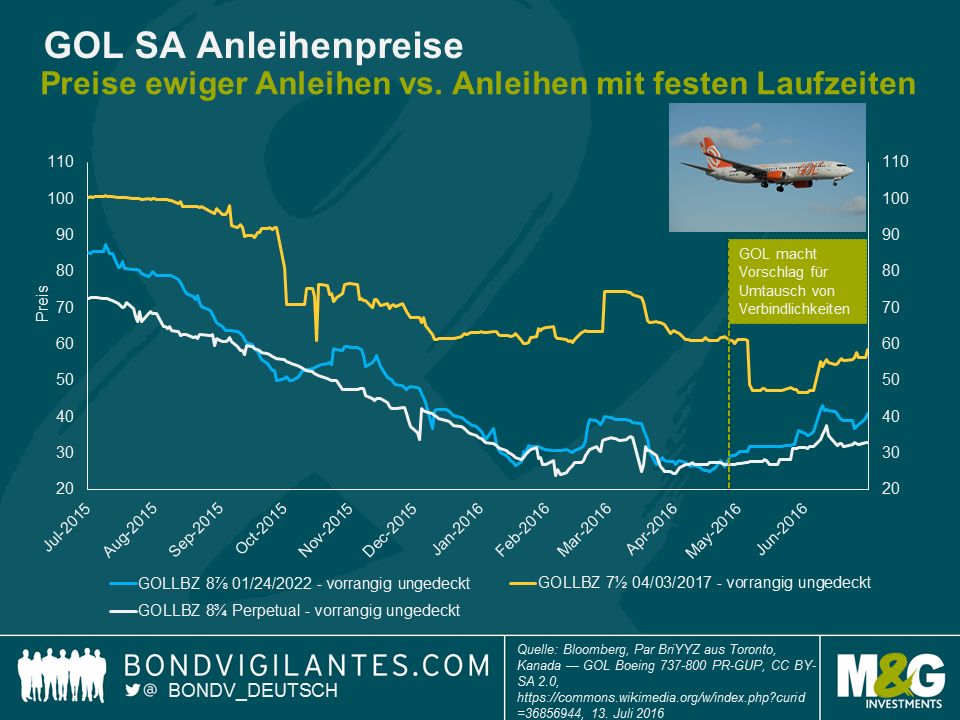

GOL sah sich seit 2012 mit einem erheblichen makroökonomischen Gegenwind (Rezession und Währungsabwertung) konfrontiert, der für eine der größten Fluggesellschaften in Brasilien zu einer niedrigeren Nachfrage, industriellen Überkapazitäten und Finanzproblemen geführt hat. Gemäß dem verschlechterten Kreditprofil folgte eine Abwertung von GOL durch die Ratingagenturen. Das Rating der ewigen ungedeckten Anleihen war nun erneut ähnlich dem Rating anderer ungedeckter Anleihen mit fester Laufzeit. Im Mai 2016 wurden GOL‘s Liquiditätsposition und Bilanz untragbar und das Unternehmen begann mit der Formulierung eines Umstrukturierungsvorschlags. Die private Restrukturierung machte den Inhabern von Anleihen den Vorschlag, ihre Anleihen in neu begebene Anleihen und einen geringen Anteil Barkapital umzutauschen. Während die vorrangigen ungedeckten Anleihen mit Fälligkeiten zwischen 2020 und 2023 alle gleich behandelt wurden, bedeutete der Vorschlag eine „Haircut“ von bestenfalls 45%. Der Vorschlag für die Inhaber von vorrangigen ungedeckten ewigen Anleihen war hingegen deutlich schlechter: ein „Haircut“ von 55% und ein Austausch in neue Anleihen ohne Kapitalentschädigung.

Die kürzer datierten GOLLBZ 7,5% Anleihen mit Fälligkeit in 2017 erhielten den besten Deal mit einem „Haircut“ von ca. 30%. Selbst der den Anleihenhaltern angebotene Betrag für eine vorzeitige Beteiligung am Umtauschangebot war für ewige Anleihen weniger attraktiv (nicht in Bar). Aus diesem Grund lag der Restwert der ewigen Anleihen unter dem der ungedeckten vorrangigen Papiere. Der Umstrukturierungsvorschlag maß dem vertraglichen Ranking und den Garantien der unterschiedlichen Anleihen keine Bedeutung zu, sondern gab bei der Behandlung der Anleihen den Laufzeiten Priorität.

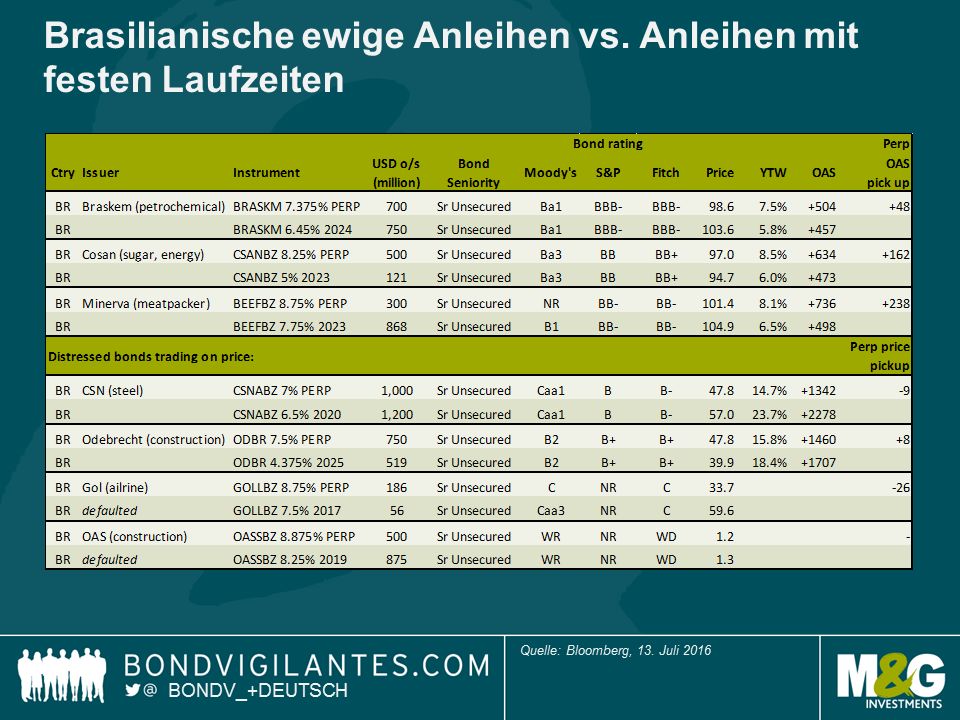

Der Fall GOL hat erhebliche Auswirkungen auf den restlichen brasilianischen Markt für ewige Anleihen, der mir überteuert und überbewertet vorkommt. Im Allgemeinen – in einer nicht notleidenden Welt – sind die durchschnittlichen Spreads für ewige Anleihen in Brasilien irgendwo um zwischen 50 und 200 Basispunkten weiter als für vorrangige, ungedeckte Anleihen mit 10-jähriger Laufzeit. Dieser Spread belohnt die mehr Laufzeitendifferenz (die Unsicherheit über den Zeitpunkt, zu dem die Halter von Anleihen entschädigt werden) als die geschätzte Recovery Rate. Dies mag der Fall sein, weil die meisten ewigen Anleihen weiterhin ähnliche Ratings haben wie ungedeckte Anleihen mit festen Laufzeiten. Dies ist beispielsweise für die ewigen Anleihen (Ba1) des petrochemischen Unternehmens Braskem der Fall , die gegenwärtig um 48 Bp weiter handeln als Braskems ungedeckte 2024 Anleihen (Ba1).

Im Bereich der in Not geratenen Kredite handeln einige ewige Anleihen sogar zu Kassa-Preisen, die höher sind als die von vorrangigen ungedeckten Anleihen mit derselben Kapitalstruktur. Die ewigen Anleihen der Baufirma Odebrecht (B2, Aussichten negativ) handeln mit einem Mittelkurs von 48, während Odebrechts 2025 ungedeckte Anleihen (Ba2, Aussichten negativ) mit 40 Cents je Dollar handeln. Dies macht wenig Sinn und es ist unklar, ob die Investoren es eingepreist haben, dass diese Instrumente zwar auf dem Papier gegenüber anderen ungedeckten Anleihen eine Pari-passu-Klausel haben, in Praxis aber bei einer privaten Restrukturierung anders behandelt werden.

Sorgfältige Besitzer von ewigen Anleihen in Brasilien sollten unter Umständen ihre Anleihenratings intern um eine Stufe senken und sicherstellen, dass sie für ihre Risiken entschädigt werden. Dies umso in einem Land mit erhöhten Ausfallraten und einer hohen Wahrscheinlichkeit weiterer Umtausche von Verbindlichkeiten in den kommenden 12 bis 18 Monaten."

Charles de Quinsonas, M&G Investments

* Die Anleihendokumente stellen fest: Die Schuldtitel sind ungedeckt und haben denselben Rang wie andere ungedeckte, nachrangige Verbindlichkeiten, die der Emittent unter Umständen begeben wird. Die Schuldtitel werden von den Garantiegebern auf ungedeckter, nachrangiger Basis, im Verbund und einzeln, garantiert.

Die Garantiegeber sind hinsichtlich der Verbindlichkeiten gleichrangig mit ungedeckten, nachrangigen Verbindlichkeiten und den Garantien der Garantiegeber. Effektiv sind die Schuldtitel den gesicherten Schuldtiteln des Emittenten und der Garantiegeber gegenüber nachrangig. Gemäß der brasilianischen Gesetzgebung können die Inhaber der Schuldtitel keinerlei Anspruch gegen Tochtergesellschaften der Garantiegeber geltend machen. Die Garantiegeber geben eine bedingungslose Garantie, im Verbund und einzeln, auf ungedeckter, nachrangiger Basis für alle Verpflichtungen des Emittenten im Zusammenhang mit diesen Schuldtiteln.