Value-Erholung in 2016

Letztes Jahr konnte Value als Stil nach mehreren Jahren der Underperformance seit der Finanzkrise erstmals „Wachstum“ hinter sich lassen. Values Renaissance war ein wenig überraschend, bedenkt man die Turbulenzen und Risikoscheu, die den Jahresanfang dominiert hatten.

Wir haben allerdings schon zu Beginn 2016 angemerkt, dass eine Erholung von Value stark überfällig war. Die Bewertungen erreichten extreme Niveaus. Der Abstand zwischen dem billigsten und dem teuersten Marktsegment war so weit wie seit der Technologieblase gegen Ende der 1990er Jahre nicht mehr. Hinzu kamen noch erhebliche Bewertungsdiskrepanzen innerhalb von Sektoren, da sich die Investoren um die „Gewinner“ in jedem Sektor drängten.

Angesichts der extremen Divergenz zwischen billigen und teuren Aktien haben wir eine signifikante Gelegenheit für Value-Investoren identifiziert. Was wir jedoch nicht kannten, war der Katalysator hinter der Value-Erholung.

Wir sind allerdings fest überzeugt, dass es keines Katalysators bedarf, wenn die Bewertungen derart gedehnt sind und eine genaue Vorhersage der Katalysatoren zwecklos oder sogar potenziell riskant sein kann. In vorliegendem Fall könnten die Wahl von Trump zum US-Präsidenten und die Aussichten auf stärkeres US-Wachstum und eine höhere Inflation der Auslöser für die lang erwartete Erholung von Value gewesen sein. Zu Jahresanfang hätten wohl nur wenige Anleger das aktuelle Szenario vorhergesehen. Selbst wenn sie richtig gelegen hätten, wäre eine Vorhersage der Marktreaktion und die folgende Umschichtung zu Value schwierig gewesen.

Das überraschende Wahlergebnis und die optimistischeren Makro-Aussichten leitete für viele Investoren eine Neueinschätzung der Unternehmensbewertungen ein. Dies war für Value-Aktien positiv, die denn auch in 2016 eine Outperformance des weiteren europäischen Marktes um 5% verzeichnen konnten. Im Gegensatz dazu mussten Wachstumstitel – sie standen bis dahin in der Gunst des Marktes und hatten fraglos ein Kursniveau erreicht, das sich von den Fundamentaldaten entfernt hatte – eine erhebliche Kurskorrektur hinnehmen.

Vom Rückenwind für Value profitieren

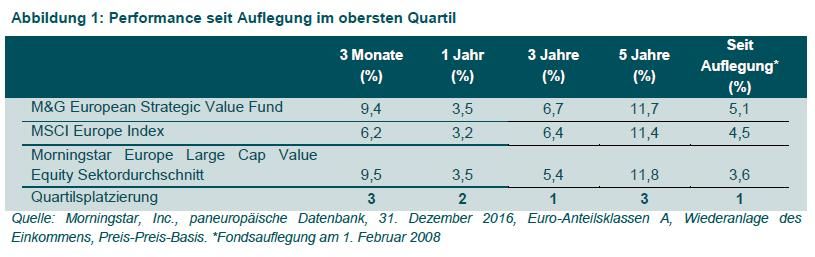

Der M&G European Strategic Value Fund konnte in 2016 mithilfe der Rückkehr von Value die Wertentwicklung des weiteren Marktes hinter sich lassen. Es ist ermutigend, dass der Fonds die Erholung und den Rückenwind für Value auszunutzen in der Lage war, während der Stil sich den Herausforderungen zu Jahresanfang gegenüber als widerstandsfähig erwies. Wichtig ist, dass sich der Fonds während dieser Phase treu geblieben ist. Wir hielten an unseren konsistenten, langfristigen Value-Ansatz fest.

Darüber hinaus konnten wir mit einem diversifizierten Portfolio aus Value-Titeln eine robuste Performance verzeichnen, ohne uns den am meisten Not leidenden Sektoren (Finanzen, Energie) auszusetzen. Dies wird auch in Zukunft, in einem weiterhin unsicheren Umfeld von Bedeutung bleiben.

Die Stil-Umkehr könnte anhalten

Unseres Erachtens sind die Aussichten für einen selektiven Value-Ansatz weiterhin positiv. Im Kontext der jüngsten Geschichte ist die Outperformance von Value in 2016 im Vergleich zu der kumulativen Underperformance seit 2007 recht klein (siehe Abbildung 2). Wir denken, dass Value noch einen recht weiten Weg vor sich hat, soll die Underperformance der letzten Jahre wettgemacht werden.

Wir halten es durchaus für möglich, dass die Erholung von Value nachhaltig ist. Trotz der Stärke von Value in jüngster Zeit ist der Abstand in den Bewertungen zwischen den günstigsten und den teuersten Aktien weiterhin groß (siehe Abbildung 3).

Für 2017 gut positioniert

Bei einer Fortsetzung des positiven Value-Trends ist der Fonds in unseren Augen gut aufgestellt, wie er es auch schon in der Vergangenheit demonstriert hat, um aus einer solchen Outperformance Gewinn zu schlagen. Der Fonds hat eine deutliche und konsistente Ausrichtung auf Value und ist mit einer Kurs-Buchwert-Ratio von 1,2 günstiger als der Value Index (siehe Abbildung 4).

Darüber hinaus haben wir diesen Bewertungsabschlag ohne ein exzessives Engagement in Not leidenden Sektoren oder Unternehmen erreicht. Der Fonds hat im Gegensatz zum Value Index ein gut diversifiziertes Portfolio. Im Index machen Energie- und Finanzunternehmen ca. 50% aus (Abbildung 4). Eine solch hohe Portfolioallokation in diesen Sektoren wäre unseres Erachtens eine vermessene Entscheidung, bedenkt man das gegenwärtig so unsichere Umfeld.

Angesichts der starken Marktbewegungen in der jüngsten Vergangenheit und der Rotation zu Value halten wir einen selektiven Value-Ansatz für unerlässlich. Die Outperformance von Value wird sich nicht notwendigerweise in einer geraden Linie fortsetzen. Dies ist im bisherigen Jahresverlauf 2017 bereits deutlich geworden, als Value eine Atempause eingelegt hat.

Wir sind jedoch überzeugt, für das herrschende Umfeld gut positioniert zu sein. Der Fonds hat in der Vergangenheit bereits seine Fähigkeit demonstriert, das Aufwärtspotenzial bei einer Value-Outperformance mitzunehmen, während mit dem Markt in solchen Perioden Schritt gehalten wird, wenn Value weniger beliebt war.

Positive Aussichten für bestimmte Value-Titel

In unseren Augen sind die Aussichten für einen selektiven Value-Ansatz in Europa vielversprechend. Die Bewertungen sind auf absoluter Basis immer noch günstig und die Unternehmensgewinne auf einem niedrigen Niveau. Dessen ungeachtet werden bei den Fundamentaldaten die ersten Verbesserungen sichtbar. Nach einem Jahr ohne Wachstum können steigende Unternehmenserträge erwartet werden. Das verbesserte Makro-Umfeld sollte dabei ebenso hilfreich sein wie die anziehenden Wirtschaftsaktivitäten und Inflation. Die nicht unwesentlichen Stimuli der Europäische Zentralbank sollten ebenfalls eine Rolle spielen.

Wir denken, dass die Kombination aus Bewertungen und verbesserten Fundamentaldaten eine attraktive Gelegenheit für Value-Investoren darstellt. Dieser Hintergrund sollte das Fondspotenzial zur Erwirtschaftung starker absoluter Erträge verbessern.