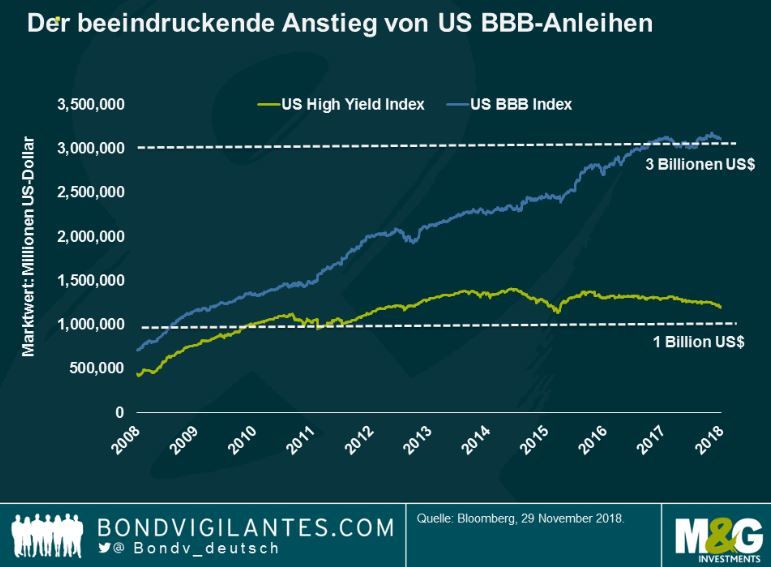

Die Schuldenzunahme veranlasst mich auch zu der Frage, ob die finanziellen Bedingungen zu lange locker gehalten wurden, da Unternehmen auf diese Weise ihren Fremdkapitalanteil steigern konnten, was das Kreditrisiko erhöhte. Wie in der Grafik zu sehen ist, ist das niedrigste Investment Grade (IG)-Segment im Universum für US-Unternehmensanleihen gewachsen und erreicht eine beachtliche Marktkapitalisierung von 3 Billionen US-Dollar, fast die Hälfte der gesamten US IG-Anlageklasse und fast das Dreifache der Größe des US-Hochzinsmarktes.

Betrachten wir zunächst den Bereich, der am stärksten gefährdet ist – US BBB-Anleihen mit negativem Rating-Ausblick, da diese der HY-Grenze am nächsten liegen. Wie in der Grafik zu sehen ist, ist diese Risikogruppe in den letzten zwei Jahren sogar deutlich geschrumpft, und dieser Trend wird laut Credit Suisse voraussichtlich weiter anhalten. Derzeit macht die Gruppe lediglich etwa 5% des US BBB-Universums aus, was auf ein geringes kurzfristiges Abstufungsrisiko hindeutet.

Dieser Rückgang ist vor allem auf ein solides Wirtschaftswachstum zurückzuführen (das Welt-BIP soll 2019 noch um 3,7 % und nach Angaben des IWF in den USA um 2,9 % wachsen), was im Allgemeinen zu steigenden Unternehmensgewinnen und letztlich zu stärkeren Bilanzen führt.

Es stimmt zwar, dass das Wachstum des Gewinns pro Aktie (EPS) nach den Steuersenkungen der USA in diesem Zyklus einen Höchststand hätte erreichen können, aber wir dürfen nicht vergessen, dass das EPS-Wachstum für Unternehmen des S&P 1500 im dritten Quartal gegenüber dem Vorjahr immer noch mit einem gesunden Tempo von mehr als 20% wächst. Wie in der Grafik zu sehen ist, hat diese positive Gesamtsituation zu mehr Rising Stars (Upgrades von HY auf IG) geführt als Fallen Angels (das Gegenteil).

Das Volumen der Fallen Angel könnte sich natürlich ausweiten, wenn einer dieser Titel zufällig ein Unternehmen mit einer umfangreichen Kapitalstruktur wäre. Einer dieser Konzerne, der in letzter Zeit sein öffentliches A-Rating verloren hat, ist der US-Industrieriese General Electric – von der Größe her auf Platz 87 im S&P 500-Index und hält ca. 50 Mrd. US-Dollar an Nominalschulden, von denen im Falle mehrerer Herabstufungen der Großteil in den HY-Markt übergehen könnte. Wie unmittelbar ist dieses Risiko für Anleger?

Die Angst vor einer Herabstufung von GE ist immer noch spekulativ. Das Unternehmen versucht, seinen Cashflow und seine Bilanz zu stärken und könnte seinen IG-Status doch noch behalten. Da die Liquidität, in der Regel der wichtigste Punkt für Anleger, ausreichend vorhanden zu sein scheint, konzentriert sich das Unternehmen nun auf die Verbesserung des Free Cashflows und der Bilanzstruktur. Unternehmen am unteren Ende des IG-Spektrums sind in der Tat stark motiviert, ihre Ratings beizubehalten, da eine Herabsetzung der langfristigen Ratings von BBB- auf BB+ die Kreditkosten erheblich erhöht und einige Investoren keine Non-Investment Grade-Unternehmen halten dürfen.

GE verfügt jedoch nach wie vor über ein BBB+-Rating mit stabilen Aussichten von allen drei großen Ratingagenturen, so dass dieses führende Industrieunternehmen noch weit von „Junk“ entfernt ist. In den kommenden Quartalen wird es darauf ankommen, dass der neue CEO von GE das Versprechen eines beschleunigten Schuldenabbaus erfüllt und gleichzeitig die strukturell unter Druck stehende Sparte GE Power wieder auf Erfolgskurs bringt. Funktionieren muss all dies trotz laufender Untersuchungen des Justizministeriums und der SEC sowie einiger Rechtsstreitigkeiten mit Aktionären.

Um das Marktvertrauen wiederherzustellen, muss GE einen zügigen Schuldenabbau erreichen und den freien Cashflow nachhaltig verbessern. Konkrete Schritte in diese Richtung sind bereits erkennbar, da die Dividende fast vollständig gestrichen wurde und ein frühzeitiger Verkauf der Anteile an Baker Hughes noch vor dem für 2019 geplanten Ausstieg aus dem Gesundheitsgeschäft durchgeführt wurde.

Insofern die Geschäftsführung diese Punkte erfolgreich umsetzt, kann sich das aktuelle Bewertungsniveau dieses BBB+-Titels tatsächlich als attraktive Kaufgelegenheit für Rentenanleger herausstellen – und einige der Befürchtungen für das gesamte BBB-Spektrum abbauen.

Mario Eisenegger, M&G Investments