„Das Geschäft hat stark gelitten, und die Liquidität geriet extrem unter Druck. McLaren musste Hunderte von Millionen Pfund an Bargeld aufbringen, obwohl es erst kürzlich einen strategischen Plan zur Kostensenkung und zum Abbau von Investitionsausgaben auf den Weg gebracht hatte.

Was kann ein Unternehmen tun, wenn es so viel Geld auftreiben muss? Es kann Vermögenswerte verkaufen, mehr Kredite aufnehmen oder mehr Eigenkapital beschaffen. McLaren hat eine vollständig besicherte Kapitalstruktur. Das bedeutet: Alle Schulden sind durch einen Pool von Vermögenswerten oder Sicherheiten gedeckt – von physischen Vermögenswerten, wie den Gebäuden der Zentrale in Surrey und der Sammlung von Oldtimern, bis hin zu immateriellen Vermögenswerten wie der weltberühmten Marke.

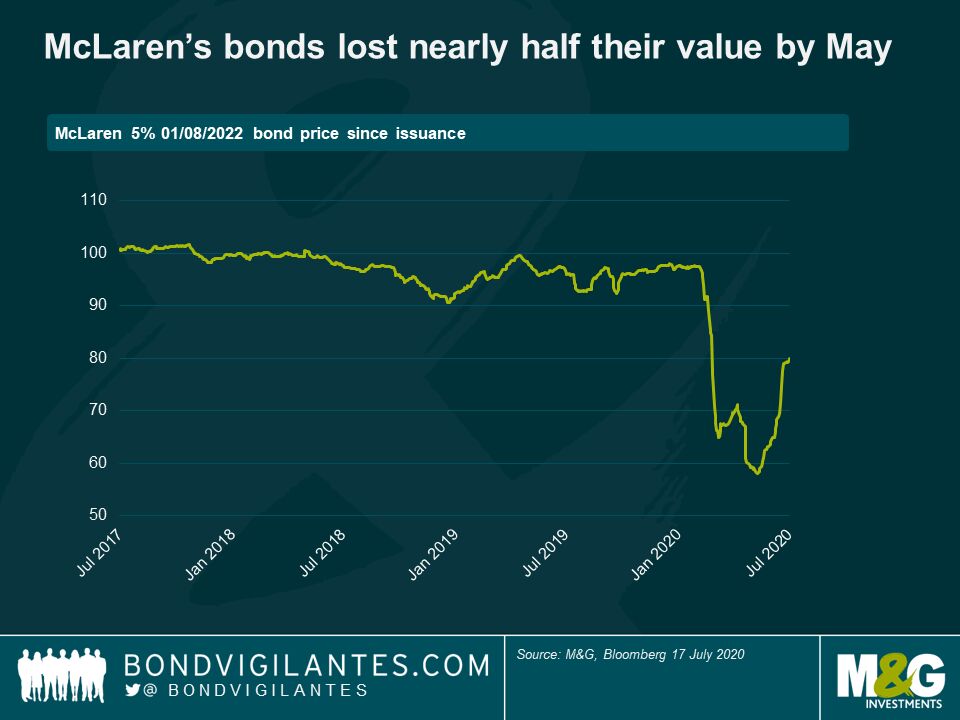

Die besicherten Anleihen von McLaren wurden im Mai zu Kursen um die 55% des Nennwerts gehandelt, bei einer Rendite von mehr als 30% (siehe Grafik). Der Markt hatte also ernsthafte Bedenken hinsichtlich der Überlebensfähigkeit des Unternehmens und der Frage, ob die Anleiheinvestoren ihr Geld zurückbekommen würden. Da McLaren seine besicherten Vermögenswerte nicht verkaufen konnte, und die Eigentümer nicht bereit waren, mehr Eigenkapital einzubringen, beschloss das Unternehmen, Schlupflöcher in den Anleihebedingungen zu nutzen. Das Ziel: Noch mehr Schulden aufnehmen, und zwar zu einem günstigeren Zinssatz als bei den bestehenden Anleihen. Die Idee war, die Liegenschaften des Hauptsitzes und die Oldtimer-Sammlung in eine neue „uneingeschränkte Tochtergesellschaft“ außerhalb der bestehenden „begrenzte“ Kreditnehmergruppe zu verlagern. Sie würde dann neue Schulden aufnehmen, die mit den an diese Tochtergesellschaft übertragenen Vermögenswerten besichert wären.

Die Anleiheinvestoren standen nun vor einem Dilemma: Wenn sie zustimmten, würden sie einen wertvollen Teil ihrer Sicherheiten verlieren; wenn sie nicht zustimmten, würde dem Unternehmen bald das Geld ausgehen. In dem Fall könnten sie ihre gesamte Investition verlieren, es sei denn, sie sprangen ein und finanzierten den Fehlbetrag selbst.

Aber wie konnte McLaren dies tun, wenn die bestehenden Anleihen durch diese Vermögenswerte gesichert waren? McLaren verklagte den Anleihe-Treuhänder vor dem Obersten Gerichtshof Großbritanniens und argumentierte, dass diese Angelegenheit im Zusammenhang mit dem „Intercreditor Agreement“ stehe, das die Beziehungen zwischen verschiedenen Kreditnehmern regelt. Diese fällt unter englisches Recht, im Gegensatz zum Anleihevertrag, der New Yorker Recht unterliegt. Sie hofften, dass das englische Gericht weniger in der Lage sein würde, einen Anleihevertrag nach New Yorker Recht zu interpretieren.

In der Zwischenzeit bildete sich jedoch schnell eine Gruppe von mehr als 70% der aktuellen Anleiheinvestoren, die eine Anwaltskanzlei beauftragten, um die vorgeschlagene Mittelbeschaffung zu stoppen. Der Oberste Gerichtshof verlangte einen spezifischen neuen Fundraising-Plan. Letztendlich zog sich McLaren zurück und entschied sich stattdessen für die Aufnahme eines Aktionärsdarlehens in Höhe von 150 Millionen Pfund von der Nationalbank von Bahrain – McLarens Mehrheitsaktionär ist der bahrainische Staatsfonds Mumtalakat. Im Gegenzug erklärten sich die Anleiheinvestoren damit einverstanden, einige der Anleiheverpflichtungen zu ändern und zu lockern, um den Verkauf eines Teils der Oldtimer-Sammlung (ein Wert von 150 Millionen GBP sollte bleiben) sowie den Verkauf des Hauptsitzes zu ermöglichen (Die ersten 85 Millionen GPB sollten für die Rückzahlung der Anleihe bei Par verwendet werden). Die geänderten Vereinbarungen verbieten die Übertragung oder den Verkauf von geistigem Eigentum.

Der Ausgang des McLaren-Falls kann als Erfolg für die Anleiheinvestoren gewertet werden. Denn das Unternehmen verfügt nun über das dringend benötigte zusätzliche finanzielle Polster, während sich der Kurs der Anleihen deutlich erholt hat. Insgesamt war der Juni trotz der Corona-Krise ein Rekordmonat für Hochzinsanleihen. In diesem Umfeld ist die Kompetenz, Anleiheklauseln zu analysieren, zu verstehen und auch durchzusetzen, wichtiger denn je.“

Lu Yu, stellvertretende Fondsmanagerin des M&G (Lux) Global High Yield ESG Bond Fund