- Impact Investing, das neben einer finanziellen Rendite auch messbare positive Auswirkungen für die Umwelt oder die Gesellschaft anstrebt, entwickelt sich so dynamisch wie kaum eine andere Anlageklasse. Durch die Covid-19-Pandemie hat das Interesse an wirkungsorientierten Anlagen nochmals deutlich zugenommen

- Aus Anlegersicht sollte kein Widerspruch zwischen gutem Zweck und auskömmlicher Rendite bestehen – eine bessere Quantifizierung der Wirkungsrendite könnte sich sogar positiv auf die Anlageerträge auswirken

- Neue Branchenstandards für das Impact Investing ermöglichen eine präzisere Messung und Offenlegung von Impact-Kennzahlen. Gleichzeitig wächst das Angebot an Anlagemöglichkeiten in öffentlichen und privaten Märkten und eröffnet Anlegern so besseren Zugang zu wirkungsorientierten Investitionen

Mit der zunehmenden Häufung von Naturkatastrophen wie Überschwemmungen und Waldbränden und dem großen Zulauf zu sozialen Bewegungen wie #MeToo oder Black Lives Matter hat sich das Ziel, die Welt zu einem besseren Ort zu machen, von einer persönlichen Entscheidung zu einem globalen Imperativ entwickelt. Dass der Weltklimarat in seinem jüngsten Bericht zum Klimawandel die „Alarmstufe Rot“ ausgerufen hat, ist ein weiterer dringender Weckruf an die Weltgemeinschaft.

Unterdessen hat die Covid-19-Pandemie gravierende soziale Missstände offengelegt und viele Anleger erkennen, dass sie mit ihrem Kapital helfen können, diese zu adressieren. Die Pandemie hat das bestehende Finanzierungsdefizit zur Erreichung der UN-Ziele für nachhaltige Entwicklung (SDGs) bis 2030 nochmals vergrößert.1 Vor Ausbruch der Covid-Krise wurde der jährliche Investitionsbedarf zur Realisierung der SDGs allein in den Industrieländern auf 2,5 Billionen US-Dollar geschätzt – 2020 hat sich dieser Betrag um weitere 1,7 Billionen US-Dollar erhöht.

Im Kampf gegen den Klimawandel könnte das Jahr 2021 ein Meilenstein sein. Dieses Jahr begann mit der Rückkehr der USA in das Pariser Klimaabkommen, war gezeichnet von Wetterextremen und gipfelt in der UN-Klimakonferenz COP26 – dem wohl bisher wichtigsten Treffen der großen Nationen zum Thema Klimawandel.

Immer mehr Anleger erkennen die Notwendigkeit, ihr Anlagekapital für wichtige umweltbezogene und gesellschaftliche Anliegen einzusetzen. Die beiden Ziele „Gutes tun“ und „auskömmliche Renditen erwirtschaften“ sind jedoch nicht einfach unter einen Hut zu bekommen. Hier bietet Impact Investing eine Lösung - als glaubwürdiger und skalierbarer Ansatz, der eine intendierte, messbare positive Wirkung für die Umwelt oder die Gesellschaft mit einer finanziellen Rendite verbinden soll. Dadurch ist aus einer „Private Markets“-Nische ein bedeutendes und expandierendes Marktsegment geworden. Für Anleger, die ihre Geldanlagen bislang nur zweidimensional – unter Risiko- und Ertragsgesichtspunkten – betrachtet haben, eröffnet sich damit eine dritte Dimension: die Integration von Wirkungsüberlegungen in die Investitionsentscheidung.

Ein expandierendes Anlageuniversum sorgt für Dynamik

Gemäß einer aktuellen Studie zu außerbörslichen Investments entfallen derzeit nur 0,5% bzw. 715 Milliarden US-Dollar des weltweiten Anlagevermögens auf Impact Investments.2 Doch das Segment wächst schnell: Von 2017 bis 2019 hat sich das Volumen wirkungsorientierter Investitionen um 77% pro Jahr erhöht.3

Ein Grund für das enorme Wachstum des Impact Investing ist das stark expandierende Angebot an Anlagemöglichkeiten in den verschiedenen Impact-Anlageklassen. Anleger können börsennotierte oder außerbörsliche Instrumente nutzen, um wirkungsorientiert in Anleihen, Aktien, Immobilien, Infrastruktur und andere Sachwerte, Private Equity oder Venture Capital anzulegen.

Wie die Investmentindustrie sicherstellen möchte, dass Impact-Anlagen ihre Ziele auch erreichen

Das weitere Wachstum des Impact Investing steht und fällt mit der Fähigkeit der Investmentindustrie, überzeugend darzulegen, wo die Gelder hinfließen und warum – und wie ihre Wirkung gemessen und offengelegt werden kann. Was eine angemessene oder konkurrenzfähige Rendite aus wirkungsorientierten Investitionen darstellt, ist weiter umstritten (siehe Abschnitt „Impact Investing: Was ist eine angemessene Rendite?“).

Inzwischen hat sich ein Konsens darüber herausgebildet, dass Impact Investments zu mindestens einem, vorzugsweise aber zu mehreren der 17 UN SDGs beitragen sollten. Für die Umsetzung dieser Nachhaltigkeitsziele wird die Mobilisierung privater Gelder entscheidend sein – die globalen Regierungen werden die erforderlichen Investitionen aus ihren Staatskassen alleine nicht stemmen können.

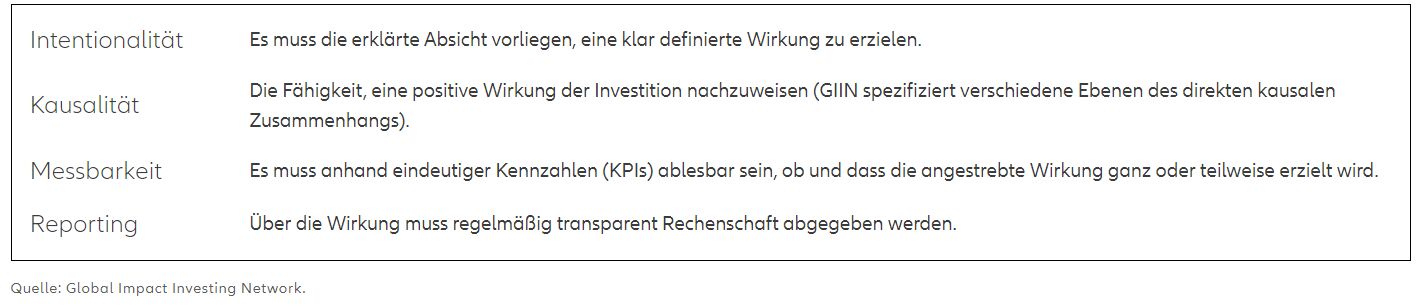

Das Global Impact Investing Network (GIIN) hat mehrere Anforderungen skizziert, die die Definition und Abgrenzung von Impact Investments vereinfachen sollen (siehe Tabelle). Während sich die Investmentindustrie immer geschlossener zu diesen Standards bekennt, entwickeln immer mehr private Marktteilnehmer Initiativen zu Mindestanforderungen und identifizieren Best-Practice-Ansätze und Prüfprozesse für Impact-Projekte und -Investitionen. Beispiele sind die Operating Principles for Impact Management und das Impact Management Project.4,5 Durch die Verpflichtung zu höheren Transparenz- und Reportingstandards kann die Industrie ihr Versprechen einlösen und sich vom Vorwurf des „Impact Washing“ freimachen – einer missbräuchlichen und irreführenden Klassifizierung von Anlageprodukten, die keine nachweisbar positive Wirkung haben. Darüber hinaus trägt eine regelmäßige Erfassung der Fortschritte bei der Erreichung der angestrebten Wirkung zu einer besseren Entscheidungsfindung und besseren Ergebnissen bei.

Tabelle 1: Impact-Investment-Standards des Global Impact Investing Network

Der Impact-Investment-Markt wird immer breiter und tiefer

Der Impact-Investment-Markt wird immer breiter und tiefer Der Gedanke einer gemeinsamen Investitionstätigkeit staatlicher und wirtschaftlicher Akteure zur Unterstützung von Übergangsstrategien kann ein wesentlicher Bestandteil von Impact Investing sein. Ein Beispiel ist die dynamisch wachsende Anlageklasse der Schuldinstrumente mit ESG-Label (Environmental, Social and Governance - Umwelt, Soziales und Gute Unternehmensführung). Schätzungen zufolge hat dieser Markt im zweiten Quartal 2021 die Marke von 2 Billionen US-Dollar genommen.6 Diese Anlageklasse besteht hauptsächlich aus sogenannten GSS-Bonds (Green Bonds, Social Bonds, Sustainability Bonds – grüne, soziale und Nachhaltigkeitsanleihen), deren Erlöse in bestimmte, regelmäßig geprüfte Projekte fließen. Neben diesen Anleihen können Anleger aber auch noch aus anderen Strukturen wählen.

Impact Investing kann auch in Form von Blended-Finance-Modellen erfolgen. Dabei werden öffentliche Gelder mit Kapital aus philanthropischen Quellen kombiniert, um Anlagemöglichkeiten zu schaffen, die für kommerzielle Investoren interessant sind. Auch Staaten mischen zunehmend mit, zum Beispiel, indem sie Initiativen wie Kredite der International Development Association der Weltbank an einkommensschwache Länder durch Impact Investing ergänzen.7 Anfang dieses Jahres emittierte Benin den ersten afrikanischen Social Bond. Damit holte sich das Land an den internationalen Kapitalmärkten dringend benötigte Gelder für Investitionen in eine bessere Trinkwasserversorgung für seine 12 Millionen Einwohner.

Von der Risikoidentifizierung zur Lösungsentwicklung

Der Best-in-Class-Investmentansatz8 ist eine anerkannte Methode, um Kapital in Unternehmen mit einem im Branchen- oder Marktvergleich überdurchschnittlichen Nachhaltigkeitsprofil zu lenken. Dieser Ansatz ist jedoch immer noch stark darauf ausgerichtet, Unternehmen mit einem schlechteren Nachhaltigkeitsprofil zu meiden, anstatt gezielt auf Unternehmen zu setzen, die neue, lösungsorientierte Technologien und Dienstleistungen bereitstellen.

Impact Investing adressiert dieses Defizit sowohl durch seine Lösungsorientierung als auch durch das entsprechende Anlageuniversum. Bei vielen Anlagen mit einer positiven Nachhaltigkeitswirkung („Handabdruck“) stehen Technologien und Dienstleistungen im Mittelpunkt, die die Mechanismen unseres täglichen Lebens grundlegend verändern sollen. Diese befinden sich häufig noch in einer frühen Entwicklungsphase. Damit ist dies ein Bereich, in dem sich traditionell vor allem Venture-Capital- und Private-Equity-Investoren engagiert haben. Der Trend geht jedoch dahin, diese Lösungen weiterzuentwickeln und für breitere Anwendungen mit Einfluss auf ganze Branchen und Regionen zu skalieren.

Impact Investing erstreckt sich auf öffentliche wie auch private Märkte und kann so die gesamte Bandbreite an Anlagemöglichkeiten abdecken. Sein Erfolg gründet auf zwei Faktoren: der Ausrichtung auf die sich wandelnden Bedürfnisse der Anleger durch einen dreidimensionalen Ansatz – die Berücksichtigung von Risiko, Rendite und Wirkung – und die Verdeutlichung, wie Finanzanlagen einen positiven Beitrag für die Gesellschaft leisten können.

Impact Investing: Was ist eine angemessene Rendite?

Mit dem Wachstum des Impact-Anlageuniversums richtet sich die Aufmerksamkeit zunehmend auf das zweite Ziel wirkungsorientierter Investitionen – die finanzielle Rendite – und konkret die Frage, was eine angemessene oder konkurrenzfähige Rendite ist. Hierzu gibt es unterschiedliche Meinungen, die sich in den letzten Jahren vielleicht sogar noch weiter auseinanderentwickelt haben. Eine für viele Anleger wichtige Messgröße ist die „risikobereinigte Rendite“. Doch wie lässt sich die Rendite um nichtfinanzielle Risiken bereinigen – und wie lässt sich neben der finanziellen Rendite auch eine nichtfinanzielle Rendite quantifizieren?

Die Finanzindustrie entwickelt die Methodik für die Integration von ESG- oder Nachhaltigkeitsfaktoren in Anlageentscheidungen kontinuierlich weiter. Die formale Integration dieser Faktoren in die Bewertungsmodelle stellt jedoch eine Herausforderung dar. Nachdem die Anleger zyklischen und längerfristigen Trends in der Vergangenheit tendenziell mehr Beachtung geschenkt haben, beobachten wir aktuell eine zunehmende Fokussierung auf strukturelle Trends – also darauf, wie eine Branche oder ein Unternehmen die sich ändernden Erwartungen in der modernen Wirtschaft adressieren. Unserer Ansicht nach wird die strukturelle Positionierung der Unternehmen in Zukunft mitentscheidend für ihre Bewertung sein.

Zusammen mit den sich ändernden Erwartungen der Stakeholder könnte die Positionierung eines Unternehmens oder einer Branche in der modernen Wirtschaft erhebliche Auswirkungen auf Annahmen zu Wachstumsraten und Gewinnmargen, gewichteten durchschnittlichen Kapitalkosten und letztlich dem Zugang zu Liquidität haben. Wir verwenden den Begriff "Stakeholder", da er die gesamte Bandbreite derjenigen, die Verhaltensweisen bewerten, besser erfasst. Einfach ausgedrückt: Je kleiner der Kreis der potenziellen Investoren ist, desto eingeschränkter sind die Finanzierungsmöglichkeiten und desto höher die Kapitalkosten.

Die Kehrseite ist, dass lösungsorientierte Branchen, Unternehmen und Projekte von einer verbesserten Wahrnehmung profitieren dürften. Durch Impact Investments erhalten diese Zugang zu einer breiteren potenziellen Anlegerbasis. So könnten sie neue Finanzierungsquellen erschließen, ihre Finanzierungskosten senken und ihre Finanzstärke insgesamt verbessern.

Messung der Wirkungsrendite

Arbeiten zur Berechnung einer nichtfinanziellen Rendite haben zur Entwicklung von Kennzahlen wie dem Social Return on Investment (SROI – deutsch: Sozialrendite) oder dem Impact Multiple of Money (IMM – deutsch: Wirkungsmultiplikator der Investition) geführt.9 Wenn die angestrebte Wirkung identifiziert ist und die Relevanz eines Produktes oder Projektes für diese Wirkung ermittelt worden ist, lässt sich der wirtschaftliche Wert dieser Wirkung mit angemessenen Risikobereinigungen abschätzen. So kann ein geschätzter Endwert ermittelt werden. Auf der Grundlage des mit dem Projekt oder Produkt verbundenen Risiko kann dann ein angemessener Abzinsungssatz angewandt werden, um die geschätzte Sozial- oder Wirkungsrendite der Investition zu berechnen. Wir gehen davon aus, dass sich dieses Forschungsfeld noch weiterentwickeln wird.

Marktkonforme – nicht maximierte – Renditen im Fokus

Angenommen, dass sich die finanzielle und nichtfinanzielle Rendite einer Investition präzise berechnen und zuweisen lassen, bleibt immer noch die kontrovers diskutierte Frage nach dem richtigen Gleichgewicht zwischen beiden. Wir sind nicht der Ansicht, dass Anleger mit wirkungsorientierten Investitionen Abstriche an der finanziellen Rendite machen müssen. Tatsächlich könnte die nichtfinanzielle Rendite als zunehmend wichtiger Faktor sogar für markttechnischen Rückenwind sorgen.

Es kann jedoch schwierig sein, mit Impact Investments eine maximale und nicht nur eine marktkonforme Rendite anzustreben. Der Unterschied besteht in der Risikozuweisung und den damit verbundenen Anpassungen an der erwarteten Rendite. So könnten sich kurzfristige Veränderungen in Bezug auf die Wahrnehmung und Zuweisung von Nachhaltigkeitsrisiken schnell auf die erwartete Rendite auswirken.

Wir befürworten den Nachhaltigkeitsansatz, der eine Verbesserung des positiven „Handabdrucks“ mit einer Verringerung des negativen „Fußabdrucks“ verbindet.10 Je besser die Impact-Investing-Branche nichtfinanzielle Renditen ermitteln und quantifizieren kann, desto eher werden diese die finanzielle Rendite nicht nur ergänzen, sondern sogar stärken.

Matt Christensen, Global Head Sustainable & Impact Investing, AllianzGI

1 Quelle: Impact Investing Institute.

2 Quelle: Global Impact Investing Network.

3 Quelle: GP Bullhound.

4 Quelle: Operating Principles for Impact Management.

5 Quelle: Impact Management Project.

6 Quelle: Morgan Stanley ESG Labelled Debt Quarterly Tracker

7 Definiert als Volkswirtschaften mit einem Pro-Kopf-Bruttonationaleinkommen von maximal 1.045 USD im Jahr 2020. Quelle: Weltbank.

8 Best-in-Class ESG oder nachhaltiges Investieren bezieht sich auf die Konstruktion von Portfolios durch die aktive Auswahl von Unternehmen oder Emittenten, die bestimmte Mindestkriterien in Bezug auf die Faktoren Umwelt, Soziales und gute Governance (Environmental, Social and Governance – ESG) erfüllen. In der Regel werden die Komponenten eines Anlageuniversums anhand bestimmter ESG-Kriterien bewertet und eingestuft. Es wird ein Schwellenwert festgelegt, bei dessen Überschreitung davon ausgegangen wird, dass die Komponenten „Best-in-Class“-Merkmale aufweisen.

9 Quelle: Harvard Business Review.

10 Der Begriff „Handabdruck“ wurde 2007 auf der 4. International Conference on Environmental Education der UNESCO geprägt und seither in vielen Initiativen verwendet, so auch in der UN-Dekade „Bildung für nachhaltige Entwicklung“ im Jahr 2009. Der Handabdruck bezeichnet die weiterreichende umweltbezogene und soziale Wirkung, die ein Unternehmen über die Minimierung seines Fußabdrucks hinaus erzielen kann. Der Fußabdruck kann durch eine Fokussierung auf Menge und Umfang des Verbrauchs verringert werden, zum Beispiel durch selektive Ausschlüsse oder eine disziplinierte ESG-Integration. Ein positiver Handabdruck kann erzielt werden, indem in Anbieter wegweisender langfristiger Lösungen investiert wird, die nicht nur auf unseren Konsum abstellen, sondern eine nachhaltigere Lebensweise fördern (SDGs, strategische Ausrichtung und skalierbare Reichweite).