Die Instabilität der globalen Lieferketten ist in der Corona-Pandemie schmerzlich spürbar geworden. Viele Unternehmen hatten jedoch schon vor diesem beispiellosen Schock für die Weltwirtschaft begonnen, nach Wegen zu suchen, um ihre Abhängigkeit von bestimmen Ländern und Regionen zu reduzieren. Tatsächlich haben sich die Handelsmuster durch die zunehmenden Spannungen zwischen den USA und China und den Krieg in der Ukraine deutlich verändert – und werden sich vermutlich weiter verändern, da zumindest einer der dafür verantwortlichen Faktoren, die geopolitische Unsicherheit, so bald nicht verschwinden dürfte. Dadurch gewinnen Konzepte wie Nearshoring, Reshoring und „China Plus One“ an Bedeutung – also die Beschaffung in benachbarten Regionen und Staaten, die Rückverlagerung der Produktion ins Heimatland und das Ausweichen aus China in benachbarte asiatische Länder.

Ein weiterer wichtiger Faktor, der untrennbar mit geopolitischen Fragen verbunden ist, ist der mit immer härteren Bandagen ausgefochtene Tech-Wettstreit zwischen den USA und China. Dies zeigt sich vor allem in den Konflikten um die Halbleiterproduktion, aber auch in der Softwareentwicklung – etwa durch die jüngsten Fortschritte im Bereich der Künstlichen Intelligenz (KI) – und bei der Festlegung globaler Standards herrscht ein intensiver Wettbewerb.

Während die Regierungen nationale Interessen verfolgen, bemühen sich die Technologieunternehmen – die besonders anfällig für plötzliche und unerwartete Lieferengpässe sind – darum, kritische Abhängigkeiten zu reduzieren und sich besser für potenzielle Schocks zu wappnen. Damit zeichnet sich eine radikale Neuordnung auf globaler Ebene ab. Wir rechnen mit der Herausbildung zweier miteinander konkurrierender „Tech-Hemisphären“, wobei sich die rivalisierenden Großmächte einen Kampf darum liefern werden, wem es gelingt, die aufstrebenden Volkswirtschaften des globalen Südens in die eigene Umlaufbahn zu ziehen.

Auch wenn die Auswirkungen dieser Veränderungen vor allem in den USA und China zu spüren sein werden, werden sie sich natürlich auch auf die Weltwirtschaft auswirken. Als Basistechnologie sind Halbleiter für einige der aktuell spannendsten und wachstumsstärksten Märkte wie KI und Elektrofahrzeuge (EV) unverzichtbar – und zugleich von größter Bedeutung für die nationale Sicherheit.

Ein besonderer Konfliktpunkt im Machtkampf zwischen den USA und China ist Taiwans Technologiesektor – insbesondere die wichtige Halbleiterindustrie des Landes. Taiwan Semiconductor Manufacturing Co (TSMC) dominiert die Produktion unterschiedlichster Chips, die für zivile und andere Zwecke unverzichtbar sind. Daher spielt Taiwan im zunehmend erbitterten Kampf der beiden Wirtschaftsmächte um die weltweite Vorherrschaft im Technologiesektor eine zentrale Rolle.

Anleger und andere Marktteilnehmer werden diese sich verändernden Geografien der Technologie genau beobachten.

Platzhirsch USA

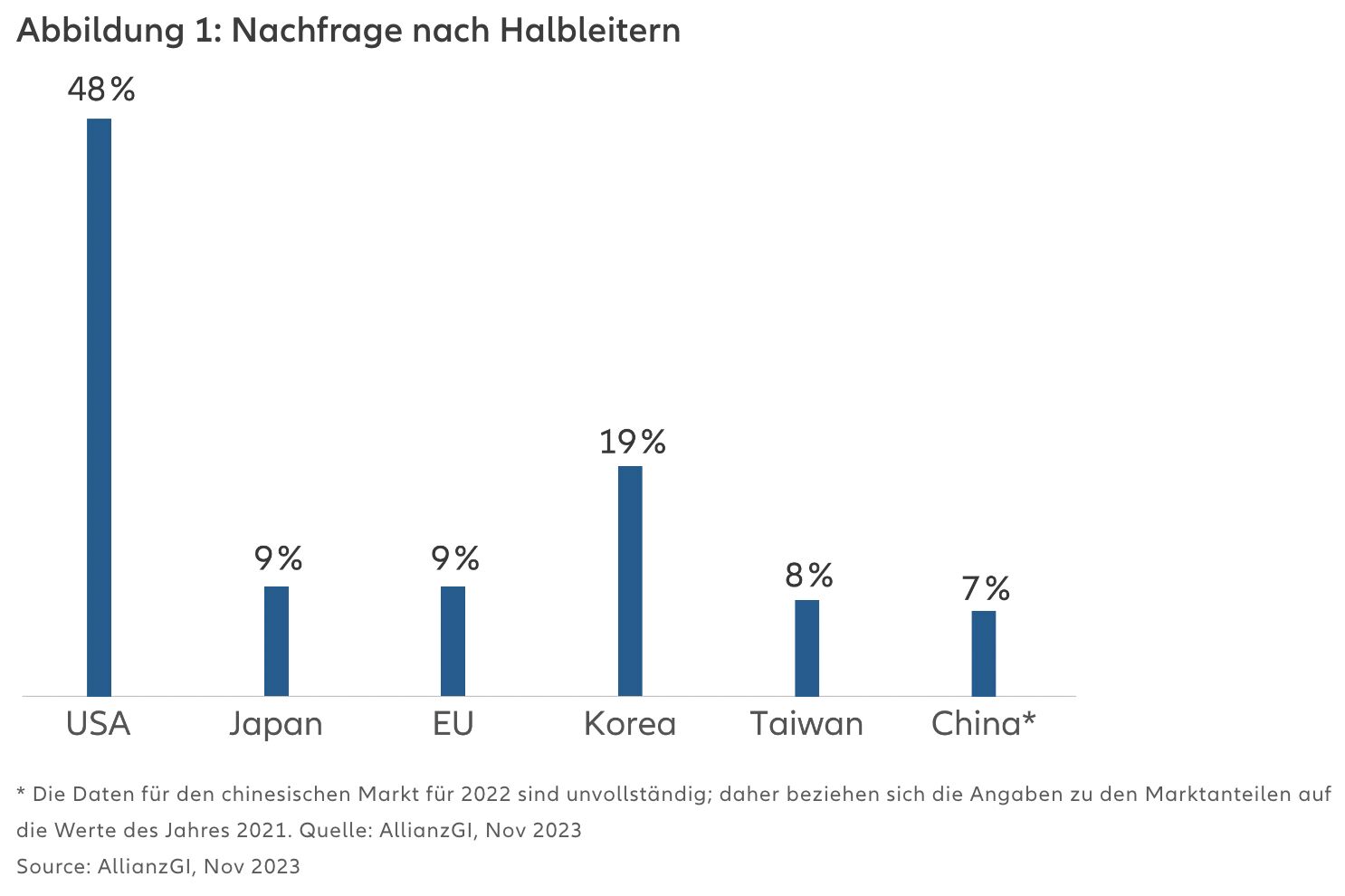

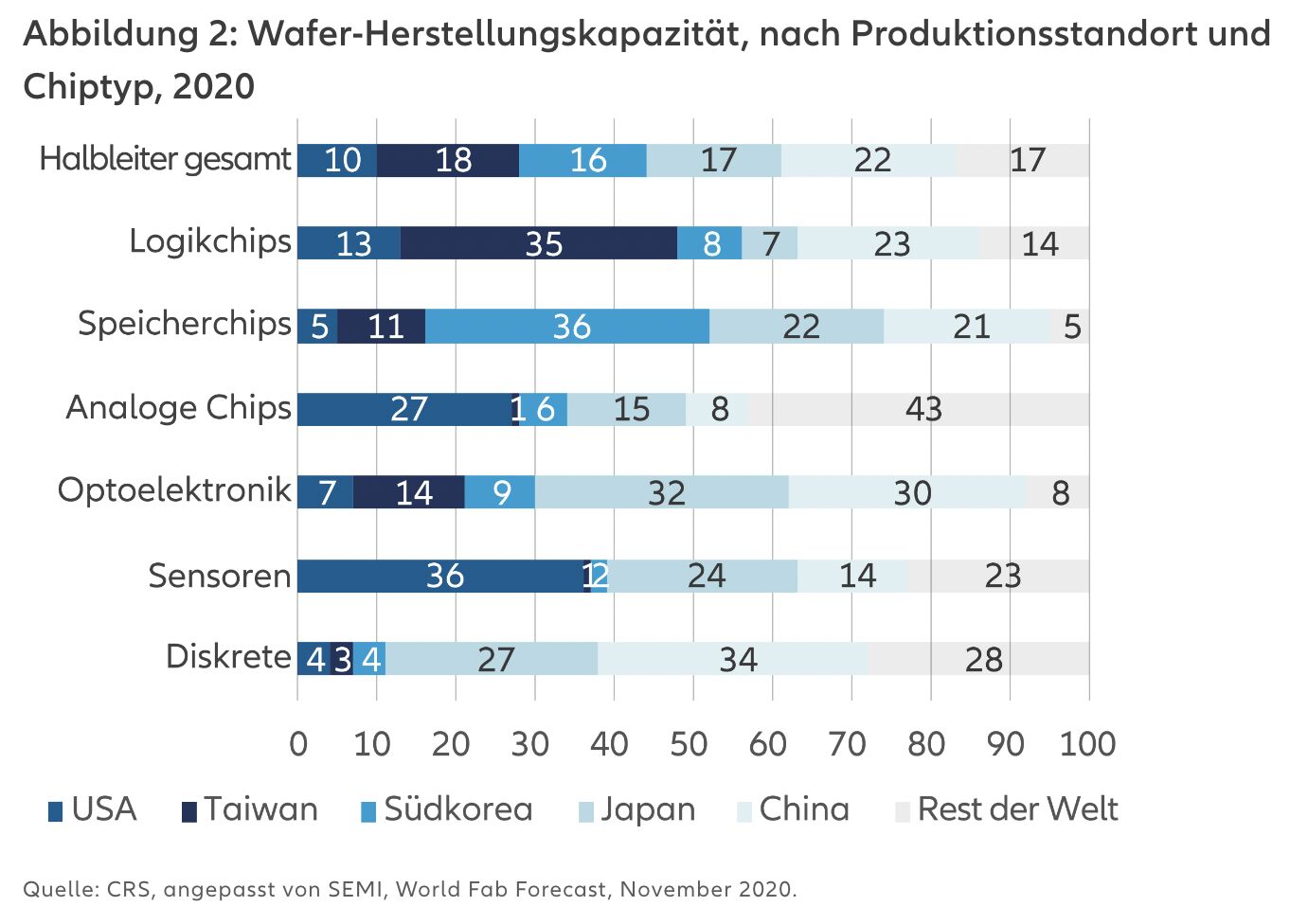

Wie die Abbildungen 1 und 2 zeigen, befinden sich die USA in einer misslichen Lage: Das Land hat den weltweit höchsten Halbleiterbedarf, verfügt im Vergleich zu seinen Rivalen und Peers derzeit aber nur über begrenzte Produktionskapazitäten.

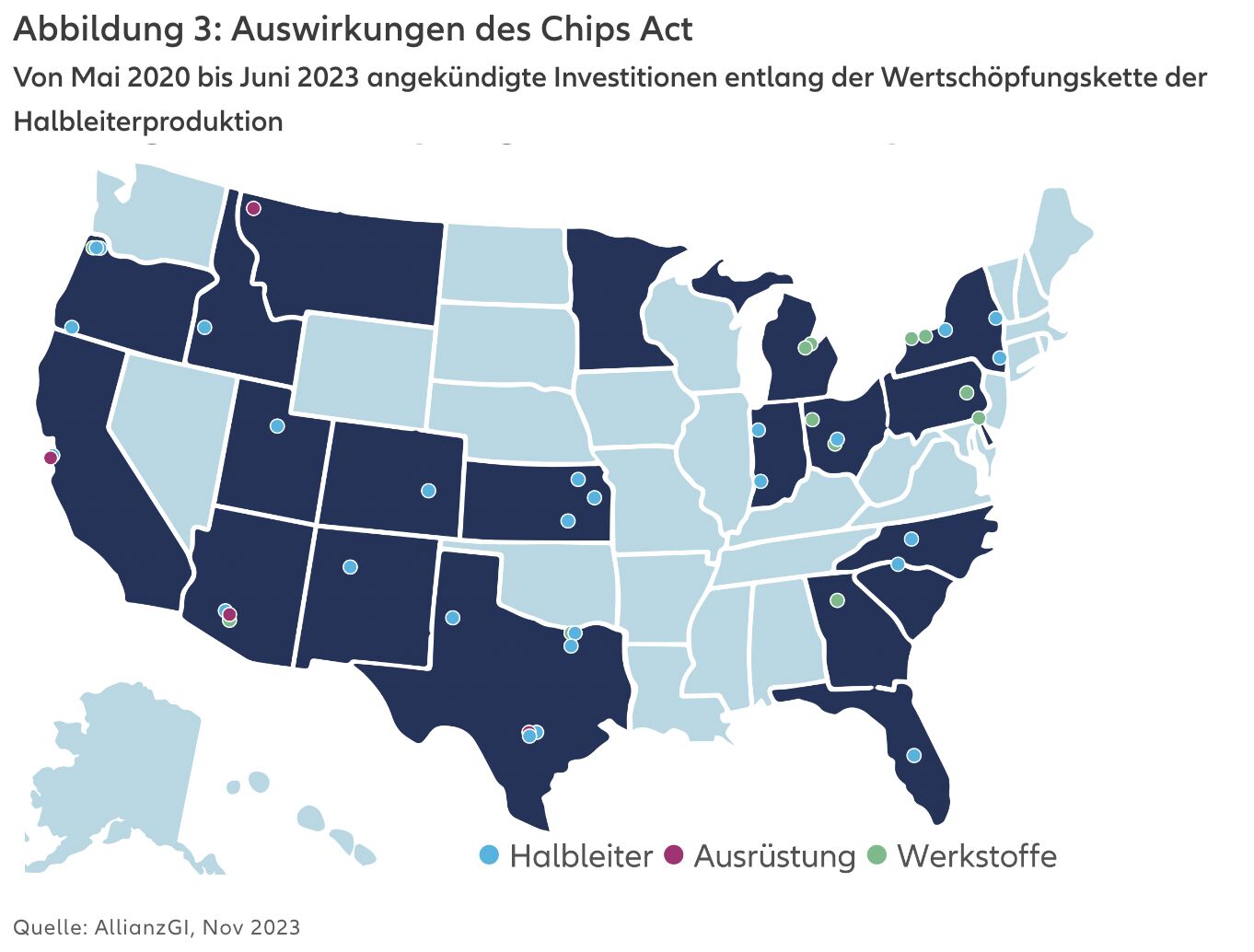

Ein Wendepunkt in der aktuellen Neuausrichtung war die Verabschiedung des CHIPS and Science Act in den USA im Jahr 2022. Mit diesem Gesetz will die US-Regierung die Halbleiterentwicklung und -herstellung in den USA durch Subventionen, Steuergutschriften und Forschungsmittel fördern. In der Tat wurden in der US-Chipindustrie in der Zeit vor und nach der Verabschiedung dieses Gesetzes zahlreiche bedeutende Investitionen angekündigt.

Trotz dieser Positionierung und aggressiven Rhetorik befinden sich die USA nach wie vor in einer Zwickmühle: Wichtige US-Unternehmen wie NVIDIA und Texas Instruments erwirtschaften mehr als 20 % ihres Umsatzes in China, und für viele US-Unternehmen in diesem Sektor bleibt der chinesische Markt ein wichtiger Wachstumsmotor. Tatsächlich wird die Beschränkung der Chipexporte nach China zu einer noch schnelleren Substitution von US-Komponenten in chinesischen Produkten führen. Das wird negative Folgen für einige US-Unternehmen haben und China in die Hand spielen. In diesem Zusammenhang gibt es auch viel Kritik an der vermeintlichen Voreingenommenheit der US-Regierung gegenüber „Big Tech“ – gegen mehrere der „Magnificent Seven“ laufen derzeit kartellrechtliche Verfahren.

Der Kampf um die technologische Vorherrschaft betrifft jedoch nicht nur die Chip- und Hardwareindustrie. Chinesische Technologieunternehmen werben mit Produkten wie TikTok und Temu um westliche Konsumenten, und auch chinesische EV-Unternehmen drängen mit Macht in die europäischen Märkte und den US-Markt. Halbleiter sind zwar der Hauptmotor der aktuell zu beobachtenden globalen Neuordnung. Der Machtkampf der beiden Großmächte wird aber auch in anderen Bereichen des Technologiesektors und darüber hinaus deutliche Spuren hinterlassen.

Trotz der wachsenden Konkurrenz aus China und anderen Ländern sind die USA in vielen Schlüsselsektoren derzeit immer noch führend. Die Dominanz der US-Unternehmen in diesen Bereichen sollte nicht unterschätzt werden und dürfte bis auf weiteres Bestand haben.

China, der Herausforderer

Chinas Streben nach Autarkie ist nichts Neues. Dementsprechende Forderungen der Regierung wurden in der Vergangenheit häufig als leerer Slogan abgetan – die Erwartung, dass chinesische Unternehmen ohne besondere finanzielle oder sonstige Anreize einheimische Komponenten bevorzugen würden, war nie realistisch, wenn diese Unternehmen dem gleichen Wettbewerbsdruck ausgesetzt sind wie ihre ausländischen Konkurrenten. Nationale Interessen – darunter auch die Bestrebungen der USA, den Zugang zur eigenen Chipproduktion einzuschränken – haben die Landschaft jedoch verändert. Inzwischen hat die chinesische Regierung in mehreren Bereichen die Weichen für eine größere Selbstständigkeit gestellt.

Dadurch eröffnen sich Möglichkeiten für chinesische Komponentenhersteller, in den mittleren bis gehobenen Segmenten des heimischen Marktes Fuß zu fassen und dabei ihre Produkte weiterzuentwickeln und Erfahrungen zu sammeln. Sehr gut veranschaulicht wird diese Art der schnellen Innovation durch einen chinesischen Technologieriesen, der vor kurzem ein 5G-Smartphone mit einem hohen Lokalisierungsgrad auf den Markt gebracht hat. Das neue Smartphone verfügt sogar über einen 5G-Mobilprozessor, der nach den neuesten USTechnologiebeschränkungen angeblich gar nicht hergestellt werden kann.

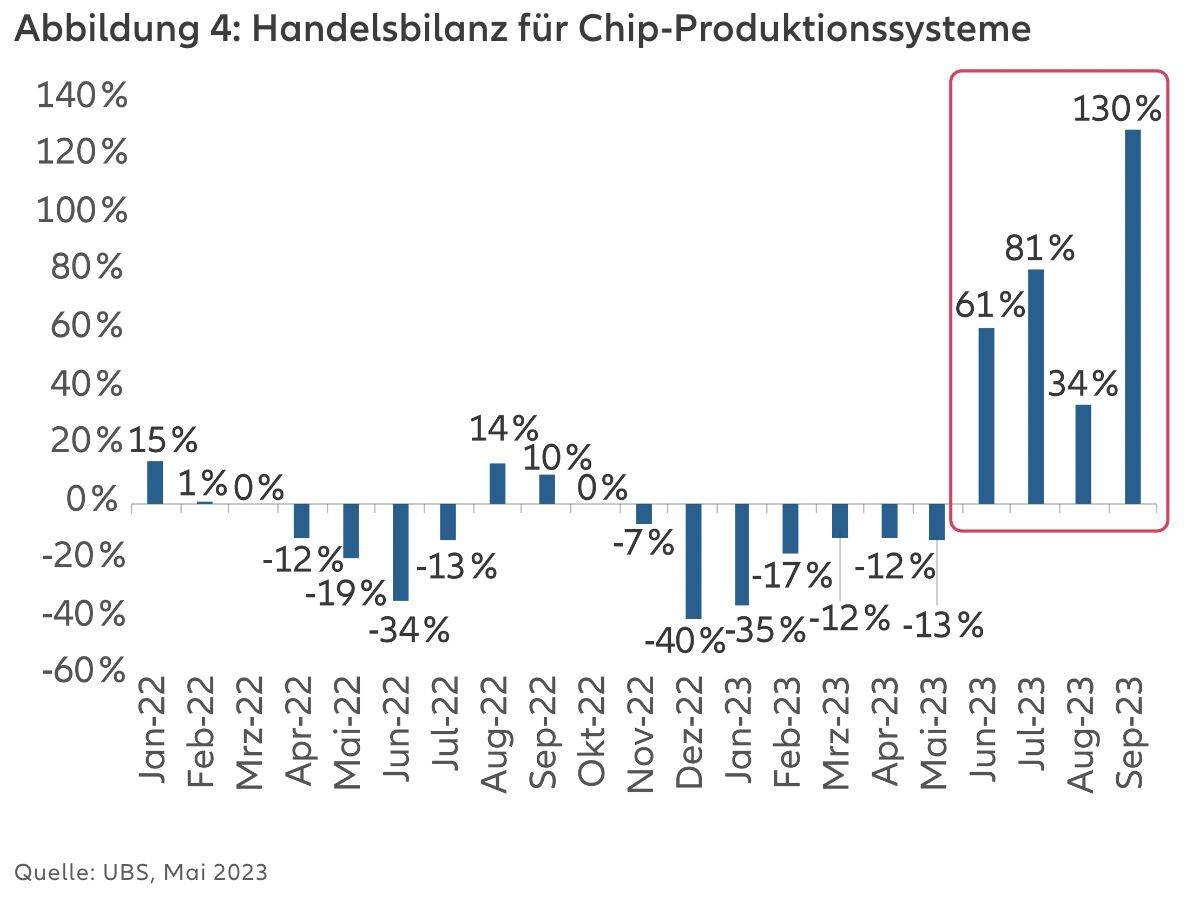

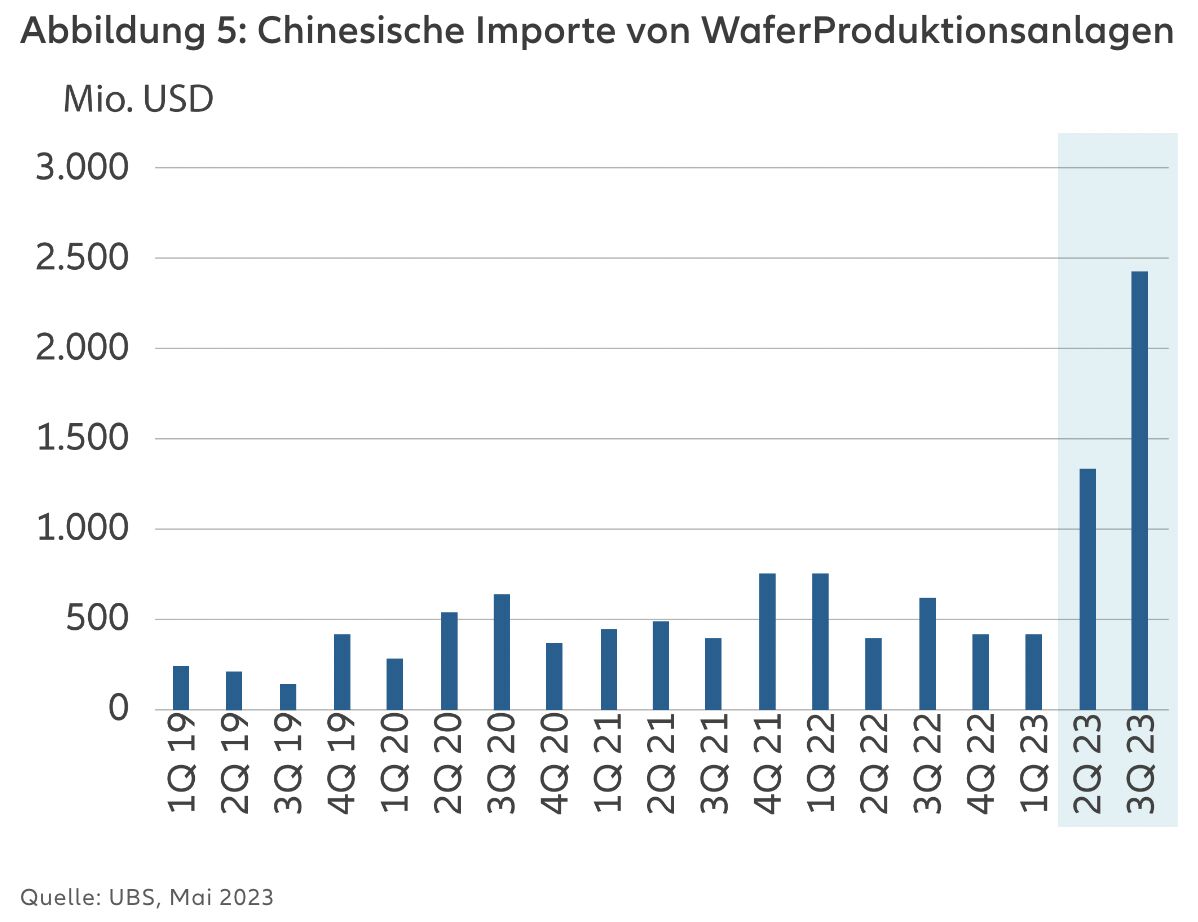

Obwohl eingeräumt wird, dass China einigen seiner ausländischen Konkurrenten in mancher Hinsicht noch hinterherhinkt, hat sich die Wettbewerbsfähigkeit der Halbleiterausrüstung aus chinesischer Produktion zuletzt bemerkenswert verbessert und einige Hersteller haben sogar Umsatzanteile bei ausländischen Kunden gewinnen können. So zeigen die jüngsten Zolldaten, dass China die Importe von Maschinen für die Waferproduktion in den letzten Monaten gesteigert hat.

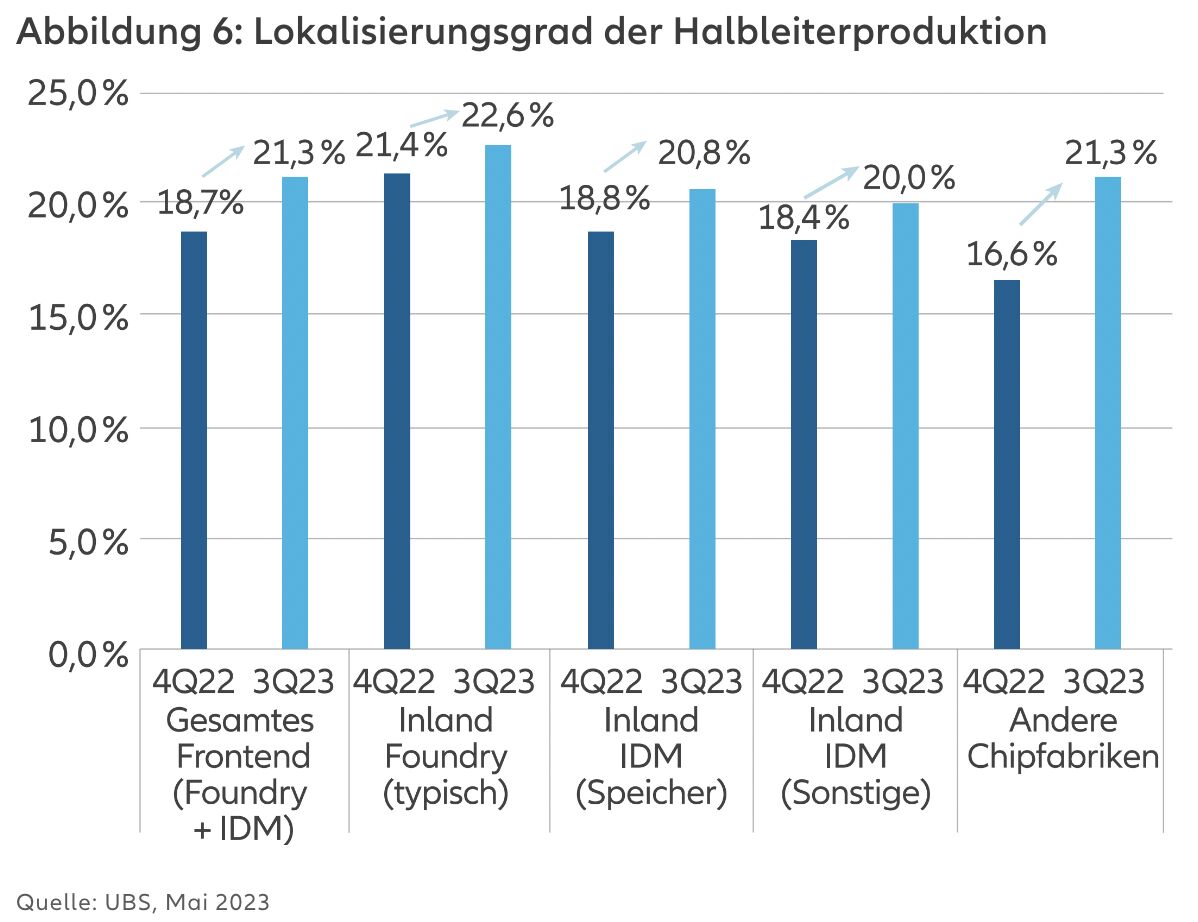

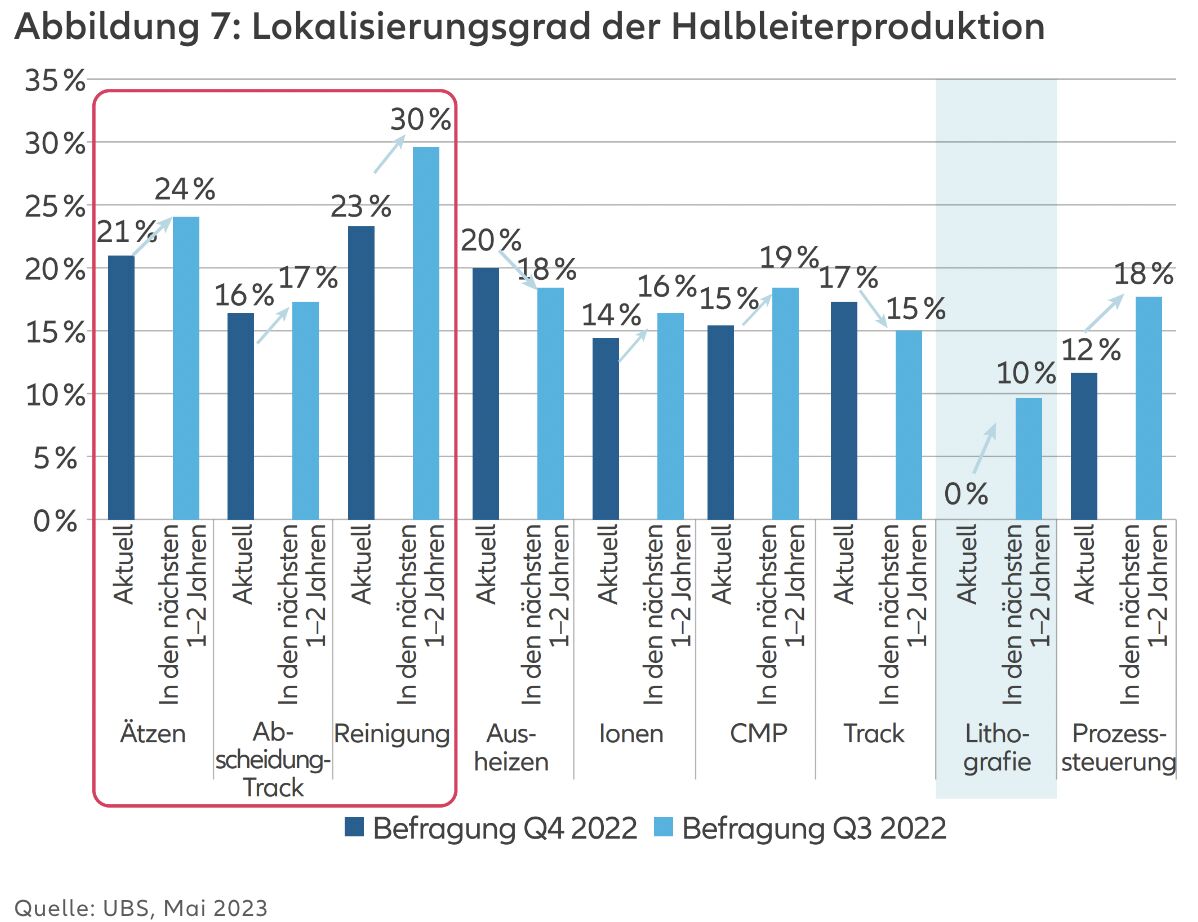

Und es ist auch kein Geheimnis, dass China mit Hochdruck an der Entwicklung eigener Deep-Ultraviolet (DUV)- Anlagen für die Chipproduktion arbeitet (momentan ist das Land auf Importe aus den Niederlanden angewiesen). Eine vor kurzem durchgeführte UBS-Umfrage unter 75 Vertretern der chinesischen Halbleiterindustrie bestätigt die zunehmende Lokalisierung der Halbleiterproduktion. Die Ergebnisse zeigen einen Anstieg des durchschnittlichen Lokalisierungsgrads in bestehenden (und expandierenden) Produktionslinien.

Darüber hinaus rechnen die Befragten überwiegend damit, dass der Lokalisierungsgrad von Wafer-Produktionsanlagen in China in den nächsten ein bis zwei Jahren weiter steigen wird. Wir gehen davon aus, dass dieser Ausbau der inländischen Produktionskapazitäten noch bis zu fünf oder zehn Jahre anhalten wird.

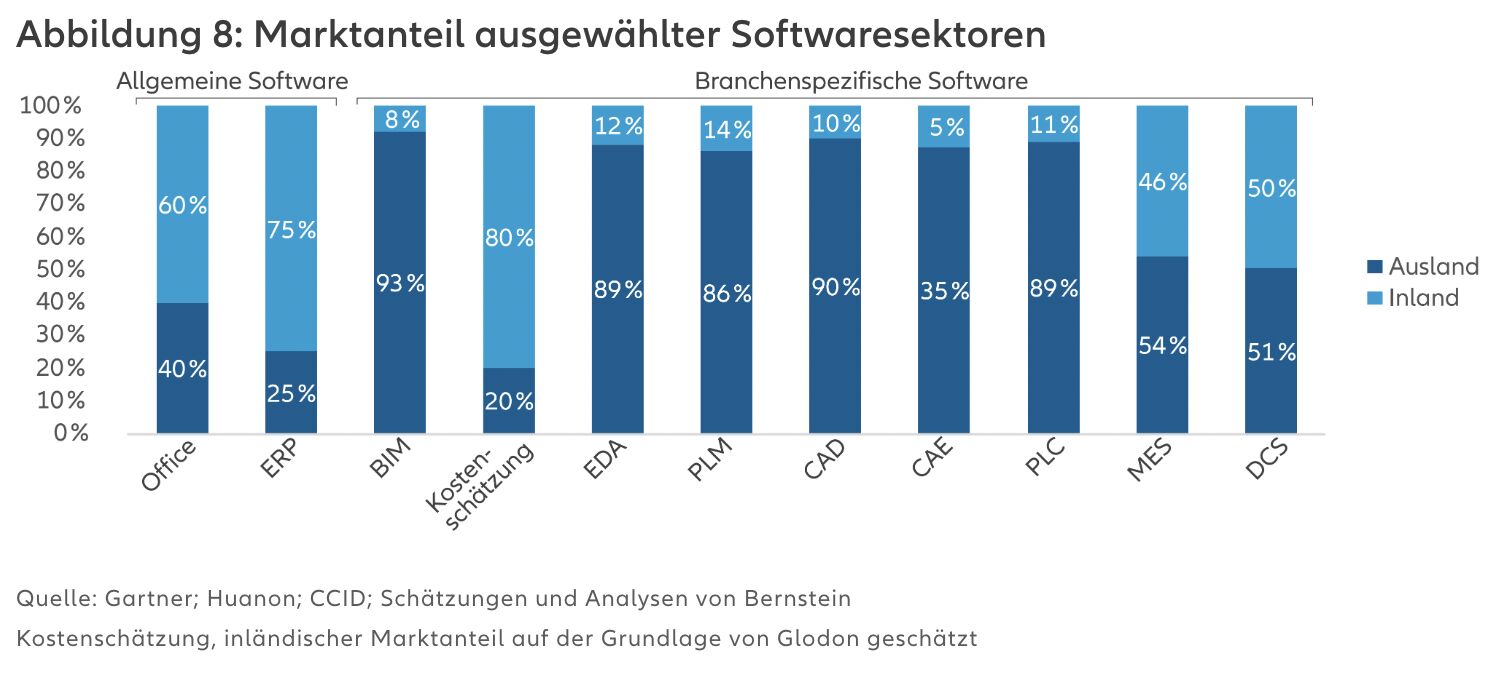

Software ist ein weiterer Bereich, in dem sich China mit Nachdruck um eine stärkere Lokalisierung bemüht. Unter dem Begriff Xinchuang treibt die chinesische Regierung die Lokalisierung voran, um unabhängiger von ausländischer Technologie zu werden, die Sicherheit des Gesamtsystems zu stärken und die Entwicklung technisch wettbewerbsfähiger inländischer IT-Unternehmen voranzutreiben. Infolge der bereits vor einiger Zeit gestarteten Maßnahmen zur Stärkung der Lokalisierung ist der Lokalisierungsgrad bei allgemeiner Software wie Büroanwendungen, ERP1 und weniger komplizierter branchenspezifischer Software wie MES2 und DCS3 inzwischen bereits relativ hoch. Außerdem werden weitere Schritte unternommen, um die Technologielücke auch bei komplexerer branchenspezifischer Software zu schließen.

Quo vadis, Rest der Welt?

Durch die Verabschiedung des europäischen ChipGesetzes haben sich die Aussichten für die Chipindustrie in der Europäischen Union verbessert. Trotzdem bleibt Taiwan insbesondere in der Halbleiterproduktion das wichtigste Technologiezentrum außerhalb der USA und China. Abgesehen von der weltweiten Systemrelevanz der TSCM-Chips haben US-Hersteller begonnen, Teile ihrer Lieferkette aus China abzuziehen und nach Taiwan sowie in andere südostasiatische Länder wie Malaysia, Vietnam, Thailand und Indien zu verlagern.

Die Weltwirtschaft befindet sich im Umbruch. Von der Neuausrichtung der globalen Lieferketten, die durch technologische Entwicklungen und geopolitische Veränderungen angestoßen wird, dürften der Technologiesektor und verwandte Sektoren am stärksten betroffen sein. In einer Welt mit zwei Tech-Großmächten und vielen aufstrebenden Volkswirtschaften wird es zweifellos einen harten Wettbewerb um die aufstrebenden Volkswirtschaften des Globalen Südens mit ihrem Wachstumspotenzial geben. Was die Vorreiter des technologischen Fortschritts angeht, schaut die Welt zunehmend in zwei Richtungen, und Anleger sollten dasselbe tun: Qualität und Wachstum werden auf absehbare Zeit auf beiden Kontinenten zu finden sein, und die Portfoliozusammensetzung sollte dies weiterhin widerspiegeln.

1 ERP = Enterprise resource planning

2 MES = Manufacturing execution system

3 DCS = Distributed control system