Das ist der Ölpreis (der natürlich auch zum Teil mit China zusammenhängt). Er ist seit Jahresbeginn noch einmal um 10% gefallen. Er hat jetzt ein Niveau erreicht, bei dem auch andere Auswirkungen (nicht nur die Freude über niedrige Benzinpreise) eine Rolle spielen.

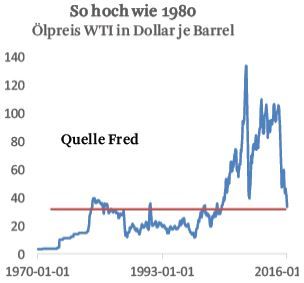

Um die neuen Risiken zu verstehen, muss man sich die langfristige Perspektive anschauen. Der Ölpreis liegt heute mit 31 Dollar je Barrel auf dem Niveau der Zeit der zweiten Ölkrise vor 35 Jahren. Siehe die Grafik. Das ist für sich genommen schon ungeheuerlich. Berücksichtigt man dazu aber noch die zwischenzeitliche allgemeine Geldentwertung, so ist der Ölpreis heute mit real etwas mehr als 5 Dollar je Barrel so hoch wie vor der ersten Ölkrise 1973. Das machen sich viele nicht klar. Ich war selbst überrascht, als ich mir diese Zahlen angeschaut habe.

Wenn das so bliebe, dann wären alle Veränderungen, die sich in den letzten 50 Jahren durch den höheren Ölpreis ergeben haben, ökonomisch gesehen auf Sand gebaut.

Sie müssten sich zurückbilden. Nun wird das sicher nicht so kommen. Zum einen, weil die Ölländer noch viele Reserven haben und weil der Ölpreis auf lange Sicht vermutlich nicht so niedrig bleibt. Trotzdem ist es interessant, so ein Gedankenexperiment einmal durchzuspielen, auch um zu sehen, in welche Richtung die Entwicklung gehen könnte.

Was hat sich seit der ersten Ölkrise 1973 nicht alles getan? Es entstand eine Gruppe von Staaten mit unglaublichem Reichtum, für die alle Gesetze des rationalen Wirtschaftens nicht mehr galten. Mitten in der Wüste fließt in öffentlichen Gebäuden der Golfstaaten mehr Wasser als in vergleichbaren Häusern im amerikanischen Manhattan. In Saudi Arabien zahlen die Bürger keine Einkommensteuern, Grundnahrungsmittel und Benzin werden subventioniert. Das Land ist mit gerade einmal 28 Mio Einwohnern Mitglied der Gruppe der G 20, in der die größten und wichtigsten Industrie- und Schwellenländer der Welt sitzen. Nur wegen seines Geldes.

Die Staaten des Nahen Ostens gehören mit ihren Staatsfonds zu den größten Investoren auf den internationalen Kapitalmärkten. Katar ist mit 17% an Volkswagen beteiligt, Kuwait mit 7% an Daimler. Adia, der Staatsfonds von Abu Dhabi, hatte Assets in Höhe von zeitweise über 800 Mrd Dollar.

Die Ölländer dominieren ganze Branchen. Im Luftverkehr tun sich die etablierten Gesellschaften der Industrieländer schwer im Wettbewerb mit den Carriern des Nahen Ostens. Das liegt nicht nur an der günstigen Zeitzone, in der die Länder liegen. Entscheidend ist die finanzielle Unterstützung, die sie von den dortigen Regierungen erhalten.

"Die Armut in der Welt wäre größer."

Aber nicht nur der Nahe Osten hat gewonnen. Der Ölpreisanstieg hat auch vielen Schwellen und Entwicklungsländern geholfen. Ohne den höheren Ölpreis wären Brasilien, Nigeria oder Mexiko, von Venezuela ganz zu schweigen, noch viel weiter zurück in der wirtschaftlichen Entwicklung. Die Armut in der Welt wäre größer. Russland hätte seine Expansionspläne nicht verwirklichen können und wäre eine Regionalmacht geblieben.

Noch ein ganz anderer Aspekt: Die Umwelt- und Nachhaltigkeitsdebatte wäre ohne die Ölpreissteigerung nicht oder sehr viel später in Gang gekommen. Wer dachte zu Zeiten des niedrigen Ölpreises schon ans Energiesparen? Das Klima wäre noch stärker verpestet worden, bevor entsprechende Sparmaßnahmen ergriffen worden wären. Die grünen Parteien hätten erst sehr viel später Bedeutung erlangt.

"Bei so niedrigen Ölpreisen können die positiven Effekte niedrigerer Ölpreise in den Verbraucherländern die negativen Wirkungen auf die Ölförderländer in aller Welt nicht mehr ausbalancieren."

Mit all dem wäre es vorbei, wenn der Ölpreis auf dem jetzigen Niveau bleiben würde. Die Welt müsste sich wieder an die alten Preisverhältnisse anpassen. Das ist in marktwirtschaftlichen Systemen möglich. Aber es ist mit Kosten verbunden und bringt am Ende vielleicht Lösungen zustande, an die vorher niemand gedacht hatte. Sicher erscheint mir erstens, dass es eine größere Konjunkturschwäche geben würde, vielleicht eine Weltrezession. Bei so niedrigen Ölpreisen können die positiven Effekte niedrigerer Ölpreise in den Verbraucherländern die negativen Wirkungen auf die Ölförderländer in aller Welt nicht mehr ausbalancieren.

Zweitens kommen die Kapitalmärkte in erhebliche Probleme, wenn von den bisherigen Überschussländern keine Zuflüsse mehr kommen, sondern es Abflüsse gibt. Kasachstan will - wie die Financial Times am Wochenende berichtete - angeblich seinen Staatsfonds schließen. Saudi Arabien denkt daran, den Ölkonzern Aramco (der vor der ersten Ölkrise 1973 privat war) jetzt wieder zu privatisieren.

Es kann auch zu überraschenden politischen Konstellationen kommen. Regierungen auch in dieser Region sind oft kreativ. Warum etwa könnte Saudi Arabien sich nicht in höchster Not mit dem Erzfeind Iran zusammentun und den Ölmarkt stabilisieren? Dann würde der Ölpreis mit einem Mal wieder stark ansteigen und das ganze Problem wäre gelöst.

Für den Anleger: Die Auswirkungen des niedrigeren Ölpreises sind angesichts der Größenordnung, die inzwischen erreicht ist, auch in Europa nicht mehr unbedingt positiv zu sehen. Es gibt zwar Branchen und Unternehmen, die profitieren (Konsum, Autos, Luftfahrt oder Chemie). Die Gefahr, dass der Kapitalmarkt insgesamt aber einen Schlag bekommt, sind gewachsen. Wenn dann noch eine Rezession hinzukommen sollte, dann würde es schwierig.

Dr. Martin HüfnerVolkswirtschaftlicher BeraterHellobank! & Assenagon Asset Management

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.