In 12 Kapiteln analysieren die Fondsmanager der unabhängigen Investmentboutique Incrementum AG, Ronald-Peter Stöferle und Mark Valek, den Zustand der internationalen Finanzarchitektur und deren Wechselwirkungen auf die Goldpreisentwicklung. Die Autoren beziehen seit Jahren kritisch Stellung hinsichtlich der permanenten geldpolitischen Eingriffe und deren Konsequenzen. Ihre Position ist konträr zu der an den Märkten vorherrschenden Meinung, die Weltwirtschaft sei mithilfe der (neo)keynesianischen Wirtschaftspolitik auf den Pfad der Genesung gebracht worden und die expansiven geldpolitischen Maßnahmen könnten früher oder später zurückgefahren werden. Stattdessen, so Stöferle und Valek, sei das so erreichte Wachstum künstlich und fragil und das derzeitige Geldsystem abhängig von einer permanenten Inflationierung. Im Report werden richtungsweisende expansive Maßnahmen wie Negativzinsen und Helikoptergeld sowie deren Auswirkungen auf die Veranlagung und auf den Goldpreis erörtert.

Einige der besten Kommentare der gestrigen Pressekonferenz hat Ihnen e-fundresearch.com in folgender Galerie zusammengefasst:

Interessierte Leser können die vollständie "In Gold we Trust" Studie unter folgenden Links kostenlos als PDF-Dokument beziehen:

Langfassung: In Gold we Trust Report 2016 (Deutsch - 160 Seiten)

Kurzfassung: In Gold we Trust Report 2016 (Deutsch - 20 Seiten)

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Fazit der Experten: Gold ist zurück, ein neuer Bullenmarkt zeichnet sich ab

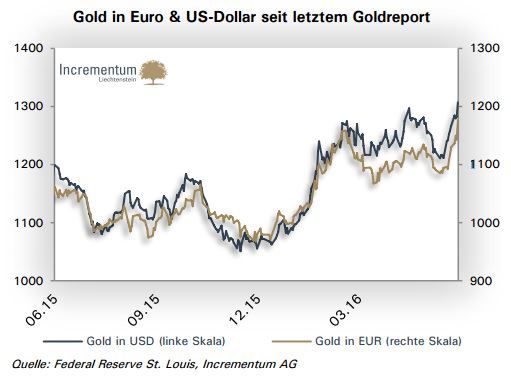

Das Fazit der Analysten lautet: Gold ist zurück! Nach Jahren fallender Teuerungsraten, des starken USDollar und einer trügerischen Ruhe, bei welcher sich der überwiegende Teil der Marktteilnehmer in Sicherheit wähnte, hat sich die Inflationstendenz umgedreht und erste Zweifel am Narrativ der ökonomischen Heilung kommen auf. Die Unsicherheit fand in den vergangenen zwölf Monaten u.a. in zwei Phasen ausgeprägter Verwerfungen an den Aktienmärkten ihren Niederschlag. Mit der Panik zu Jahresbeginn nahm der Goldpreis nachhaltig Fahrt auf und legte auf US-Dollar-Basis das stärkste Quartal seit 30 Jahren hin.

"Das Eis, auf dem sich die Notenbanker bewegen, wird dabei immer dünner. Bei der Niedrigzinspolitik befinden sie sich quasi in einer Lose-lose-Situation"

Die Finanzkrise von 2008 ist vor diesem Hintergrund als Knackpunkt – wenngleich nicht als Wendepunkt – zu verstehen, an welchem das Kredit-Kartenhaus einzustürzen drohte. Dies konnte durch noch expansivere Maßnahmen verhindert werden. Die Post-Lehman-Ökonomie unterscheidet sich also von der Phase vor 2008 nur darin, dass die Dosis der Maßnahmen, welche erst in die Krise geführt hatten, erhöht wurde – prinzipiell wird also der gleiche Fehler, nur in viel gravierenderem Ausmaß, wiederholt. Das Eis, auf dem sich die Notenbanker bewegen, wird dabei immer dünner. Bei der Niedrigzinspolitik befinden sie sich quasi in einer Lose-lose-Situation:

- Eine Fortsetzung der Niedrigzinspolitik verzerrt die Wirtschaftsstruktur, treibt Pensionsfonds und Versicherer in den schleichenden Ruin und heizt Vermögensblasen weiter an;

- Eine Beendigung der Niedrigzinspolitik hieße, einen Kreditkollaps bzw. eine Rezession zu riskieren.

In mittlerweile fünf Währungsräumen wird das Ganze auf die Spitze getrieben, indem man versucht, mithilfe von Negativzinsen weitere Stimuli zu setzen. Um hierbei mehr Spielraum zu erlangen, haben Themen wie das Bargeldverbot Einzug in den ernsthaft geführten Diskurs gehalten. Die Erfolgsaussichten von Negativzinsen sind derweil gering. Zwar kann die Schuldenlast durch negative Zinsen theoretisch auf Kosten der Sparer reduziert werden, aber die strukturellen Probleme würden noch verschärft. Weder mit Wachstum noch mit steigenden Verbraucherpreisen sei zu rechnen. Gold hingegen wird im Zuge der Reduktion attraktiver Investmentalternativen profitieren.

Was, wenn die Erkenntnis, dass Negativzinsen kein probates Mittel zur Erreichung des benötigten Wachstums sind, um sich greift? Als Ultima Ratio stehe laut Ansicht der beiden Experten Helikoptergeld bereit. Helikoptergeld würde wohl tatsächlich weitere Impulse bei der Teuerung setzen, allerdings dürften diese schwer zu dosieren und somit ein Spiel mit dem Feuer sein. Gold dürfte im Fall einer Überhitzung rallieren. Ob auch das Wachstum nachhaltig stimuliert würde, bleibt hingegen fraglich.

Die ohnehin angespannte politische Situation hat sich in Europa durch den von den Märkten nicht erwarteten Brexit zusätzlich verkompliziert. Um die drohende Disintegration der Europäischen Union zu bremsen, könnten die jüngsten Entwicklungen als Katalysator für weitere staatliche Konjunkturprogramme wirken und gegebenenfalls Maßnahmen wie Helikoptergeld etc. (diesseits und/oder jenseits des Ärmelkanals) beschleunigen. Nicht zuletzt verliert das auf konservativere Staatsfinanzen pochende Deutschland nun einen gewichtigen Alliierten in dieser Frage.

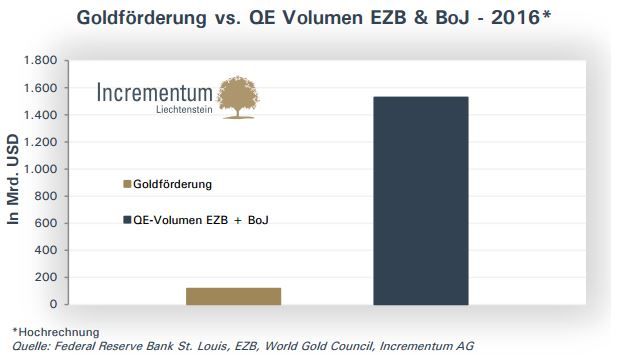

Monatliche QE-Programme der BoJ und der EZB entsprechen Gegenwert der gesamten Jahresproduktion von Gold

Jedoch seien bereits jetzt die laufenden QE-Programme im Euroraum immens. Um deren Dimensionen zu veranschaulichen, vergleichen die Analysten die Menge der künstlichen Geldschöpfung mit dem Gegenwert der aktuellen Goldförderung. Bei einem Preis von 1.200 US-Dollar je Unze hätte die EZB mit dem derzeitigen Volumen der QE-Programme alleine im ersten Quartal 2016 4.698 Tonnen Gold kaufen können, was den Wert der globalen Goldförderung für das jenes Quartal um das 6,49-fache überstiege. Wird das europäische QE-Programm wie geplant in derzeitiger Höhe von 80 Mrd. Euro pro Monat wie geplant fortgesetzt, so entspricht das Gesamtpaket (bei gleichbleibenden Preisen) dem Gegenwert von 21.609 Tonnen Gold – also ca. 11,8% des in den letzten tausenden von Jahren geförderten Goldbestandes von 183.000 Tonnen. Addiert man das QE der japanischen Notenbank, so wäre der Gegenwert für das Gesamtjahr 2016 gar 39.625 Tonnen. Innerhalb von nur 30 Tagen drucken die BoJ und die EZB zusammen den unglaublichen Gegenwert einer Jahresproduktion Gold.

Dieses Verhältnis sei ein gewichtiges Argument für eine deutliche Unterbewertung des Edelmetalls, da diese Geldmengen früher oder später in den Umlauf gelangen und inflationär wirken werden.

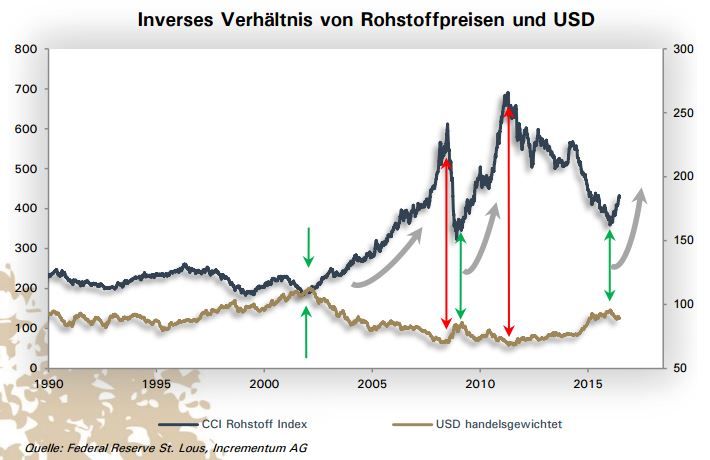

Was die USA betrifft, so hätte der verbreitete Glaube an die Genesung der US-Ökonomie und die (erwartete) monetäre Straffung in den vergangenen Jahren ein Erstarken des US-Dollar bewirkt. Dies belastete den Goldpreis. Zum anderen schien der Präzedenzfall der USA die heilende Wirkung der (neo)keynesianischen Wirtschaftspolitik zu bestätigen. Auch das habe auf den Goldpreis gedrückt.

Der unerwartete Brexit könnte für die US-Notenbank nun die willkommene Ausrede bieten, um das „temporäre“ Pausieren der Zinserhöhungen zu kommunizieren und den angekündigten Normalisierungsprozess bis auf weiteres zu stoppen. Ein Scheitern der Fed bei der Zinswende könnte somit das bereits bröckelnde Narrativ der wirtschaftlichen Gesundung zum Einsturz bringen. Mittlerweile mehren sich die Anzeichen einer konjunkturellen Abkühlung in den USA, eine Rezession (oder gar Stagflation) ist im Bereich des Möglichen. Tatsächlich halten Stöferle und Valek ein Festhalten am geplanten Zinserhöhungszyklus für unrealistisch, ein Rückgriff auf den monetären Rollator sei wahrscheinlicher.

"Das Narrativ der wirtschaftlichen Gesundung ist in vielerlei Hinsicht nur eine Illusion (...)"

Valek merkt an: „Das Narrativ der wirtschaftlichen Gesundung ist in vielerlei Hinsicht nur eine Illusion, die – zusammengenommen mit den Rallys an den Aktien- und Immobilienmärkten – in den letzten Jahren für eine gute Stimmung gesorgt hat. Gold geriet im Zuge dessen in Vergessenheit. Nun mehren sich jedoch die Anzeichen, dass die Stimmung zu kippen beginnt.“

Die wachsende Unsicherheit sowie der unbedingte Wille zur Inflationierung seitens der Zentralbanken haben den Weg frei gemacht für Gold und weitere inflationssensitive Anlagen. Auch Minenaktien sind mittlerweile wieder höchstinteressant. Der Sektor hat eine bereinigende Krise durchlaufen, aus welcher die verbliebenen Unternehmen gestärkt hervorgetreten sind. Im Rahmen der Marktbereinigung wurden neue Prioritäten gesetzt und sich zu Rentabilität, Kapitaldisziplin und Shareholder Value bekannt. Nun gilt es, diese Versprechungen einzuhalten und das Vertrauen der Investoren neu aufzubauen. Die fulminante Rally in den ersten Monaten von 2016 hat angedeutet, wohin die Reise gehen kann – und nach wie vor scheinen Minenaktien attraktiv bewertet. Unternehmen, welche die vierjährige Rosskur überlebt haben, stehen nun auf einem soliden Fundament. Die operativen Anstrengungen haben dazu geführt, dass die Produzenten nun schlanker sind und stärker von steigenden Goldpreisen profitieren werden. Gestärkte Bilanzen, steigende Free Cash-Flows, höhere Margen und der Abbau von Schulden stimmen die beiden Fondsmanager langfristig zuversichtlich.

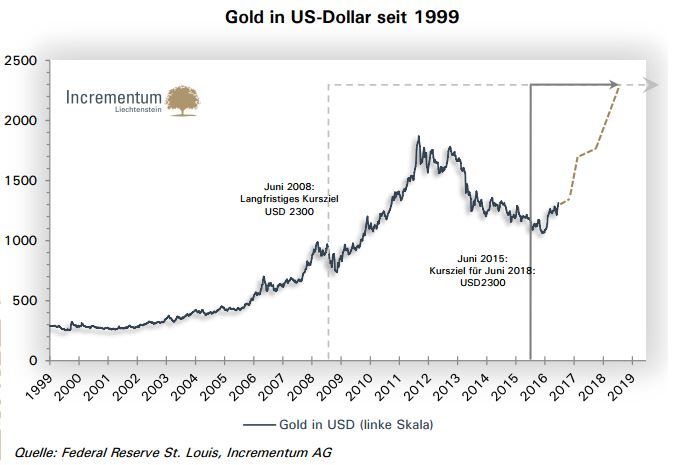

Incrementum bestätigt langfristiges Kursziel von 2.300 USD bis 2018

Schon im Juni 2008 hat Stöferle das langfristige Kursziel von Gold bei 2.300 US-Dollar gesehen. Nachdem der Goldpreis im September 2011 ein (nominelles) Allzeithoch bei 1.920 US-Dollar erreichte, setzte eine Korrektur ein, welche sich im Jahr 2013 zu einem veritablen Bärenmarkt entwickelte. Während der Großteil der Analysten in weiterer Folge von einem jahrelangen Dahinsiechen der Preise ausging, hielten die Autoren an der These fest, Gold sei nach wie vor in einem säkularen Bullenmarkt. Um dies zu bekräftigen, haben sie voriges Jahr ihr Kursziel von 2.300 US-Dollar für Juni 2018 ausgerufen, welches im Rahmen des Goldreports 2016 bestätigt wird.