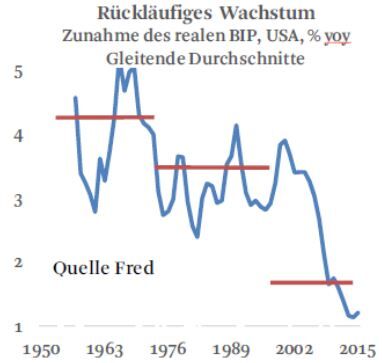

"Zunächst zu den Fakten: In der Grafik habe ich die Verhältnisse in den USA dargestellt. In den 65 Jahren der Nachkriegszeit hat sich die Zunahme des realen Bruttoinlandsprodukts von durchschnittlich 4,1% p.a. in den ersten 25 Jahren auf 3,3% p.a. in den zweiten 25 Jahren und dann – seit der Jahrtausendwende – auf 1,9% p.a. verringert. Das ist nicht zufällig. Es hängt gerade in den letzten Jahren mit dem niedrigeren Bevölkerungswachstum, dem Rückgang der Investitionsquote und der geringen Erhöhung der Produktivität zusammen. An diesen drei Faktoren wird sich lange nichts ändern. In den meisten anderen Industrieländern ist das nicht viel anders.

An sich müsste man erwarten, dass das schlechte Nachrichten für die Finanzmärkte sind. Wenn der gesamte Kuchen langsamer zunimmt, dann bekommen alle weniger, auch die Anleger. Wenn man genauer hinschaut, dann zeigt sich allerdings ein differenzierteres Bild. Die Jahre mit dem höchsten Wachstum waren in der Vergangenheit keineswegs auch immer die besten Anlagezeiten.

Über die gesamte Nachkriegszeit gerechnet stiegen die Aktienkurse in der Zeit von 1975 bis 2000 am stärksten. Beim DAX waren das 11,7% p.a.. An zweiter Stelle stehen die ersten 25 Jahre der Nachkriegszeit. Von 1965 bis 1975 erhöhte sich der DAX um 4,9% p.a.. Am geringsten war die Aktienrendite in der Zeit seit dem Jahr 2000. Hier lag sie 1 in Deutschland bei 3,5%p.a. In den USA verlief die Entwicklung ganz ähnlich.

Wie wirkt sich niedriges Wachstum konkret aus?

Grundsätzlich hat niedrigeres gesamtwirtschaftliches Wachstum auf die Kapitalmärkte (und damit auf die Rendite der Anleger) unterschiedliche Wirkungen. Es bedeutet erstens, dass die Gewinne der Unternehmen nicht mehr so stark steigen. Darunter leiden vor allem die Aktien, aber auch Credits.

Zweitens, dass die Zinsen niedriger sind. Das verringert die laufenden Erträge von Bonds. Andererseits hilft es den Aktien und Spreads, weil die Kosten der Unternehmen zurückgehen.

Drittens würde man erwarten, dass bei niedrigerem Wachstum auch die Geldentwertung geringer ist. Das ist freilich nicht zwangsläufig. Denn wenn sich die Zunahme des Angebots an Gütern und Diensten schneller zurückbildet als die Nachfrage, dann könnte es auf den Märkten zumindest für eine gewisse Zeit zu Engpässen kommen. Die Preise würden steigen. Aber angenommen, dass sich die Inflation tatsächlich verringert, dann ist das eine gute Nachricht für Bonds, weil ihre Realrendite steigt. Andererseits tun sich die Unternehmen schwerer, Kostensteigerungen zu überwälzen. Darunter leiden Aktien.

Viertens nehmen die Verteilungskämpfe zu. Die Löhne steigen stärker. Das ist ein Minuspunkt für Aktien, aber auch nicht gut für Bonds.

Fünftens: Wenn das Wachstum niedriger ist, werden die Zentralbanken vorsichtiger. Die Leitzinsen sind daher niedriger, die Liquiditätsversorgung der Wirtschaft reichlich. Die Bondsrenditen bleiben auch aus diesem Grund unten. Den Aktien helfen monetäre Impulse.

Sechstens, in der Finanzpolitik verliert die Haushaltskonsolidierung an Priorität. Sie war in der Vergangenheit so wichtig, um das Vertrauen in eine gesunde Entwicklung der Wirtschaft zu erhalten. Wenn die Wirtschaft aber nicht mehr rund läuft, dann werden die Finanzminister auch höhere Schulden akzeptieren. Das ist für alle Assetklassen nicht gut.

Für den Anleger ergibt sich daraus insgesamt ein differenziertes Bild. Das Gute ist, dass man auch bei bescheidenem Wachstum eine positive Rendite erzielen kann. Die Aktienkurse steigen. Sie werden aber nicht mehr so sehr durch die reale Entwicklung getrieben, sondern durch monetäre Impulse. Das ist nicht sauber. Aus diesem Grund empfiehlt sich eine risikoärmere Strategie (dividendenstarke und solide finanzierte Unternehmen mit gutem Geschäftsmodell). Man sollte auch an Investitionen in Länder mit höheren Wachstumsraten denken. An sich sind das die Emerging Markets. Diese leiden derzeit allerdings zum Teil unter strukturellen Verwerfungen. Schauen Sie sich unter diesen Umständen auch einmal einen Weltindex an, der Industrie- und Entwicklungsländer umfasst.

Bonds haben unter diesen Bedingungen wegen der geringen Rendite einen schlechten Ruf. Das ist so aber nicht gerechtfertigt. Sie geben dem Portefeuille Stabilität. Auch bei niedrigen Zinsen kann es noch Kurssteigerungen geben. Seit Anfang 2016 haben sich Bonds in Europa besser entwickelt als Aktien. Im Übrigen kann man bei Unternehmensanleihen höhere Kupons erzielen.

Ich bin zwar kein Freund von Gold. Bei ungewöhnlichen Bedingungen muss man aber auch ungewöhnliche Anlagen in Erwägung ziehen. Gold hat im bisherigen Jahresverlauf eine Rendite von 20% gebracht. Es war damit eine der besten Anlagen überhaupt."

Dr. Martin Hüfner

Volkswirtschaftlicher Berater

Hellobank! & Assenagon Asset Management

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.