"Auf den ersten Blick ist das Modell Schweiz für die Briten ein Traum. Es zeigt, wie man in Europa auch ohne Mitgliedschaft in der EU politisch unabhängig und wirtschaftlich erfolgreich sein kann. Das gilt nicht nur für die reale Wirtschaft. Zürich und Genf sind große und effiziente internationale Finanzplätze. Die Schweiz hat kaufkraftbereinigt ein um fast 40% höheres Pro-Kopf-Einkommen als derzeit Großbritannien.

Ich glaube allerdings, dass es ein – vielleicht ewiger – Traum für die Briten bleiben wird. Das liegt zum einen daran, dass das Schweizer Modell in der Praxis schwer zu realisieren ist. Es enthält zudem Elemente, die die Briten nicht haben wollen. Die Volkswirtschaften beider Länder sind schließlich so grundverschieden, dass es kaum vorstellbar ist, sie in einen „Topf“ zu werfen.

Konkret: Was die Realisierung des Schweizer Modells angeht, so ist zu bedenken, dass der Zugang der Eidgenossen zum Binnenmarkt durch ein sehr kompliziertes System von über 120 bilateralen Verträgen geregelt ist. Ein solches System auszuhandeln ist schwierig und zeitaufwendig. Es bedarf auf britischer Seite auch der entsprechenden Fachleute. Die gibt es derzeit aber nicht. Seit 30 Jahren werden Handelsfragen nicht mehr in London, sondern nur noch in Brüssel ausgehandelt. Angeblich gibt es nur noch 35 Frauen und Männer auf der Insel, die sich mit der Materie auskennen. Gebraucht würden 700 bis 800.

Es ist zudem zu vermuten, dass die Briten den Schweizer Weg gar nicht gehen wollen. Sie müssten die Binnenmarktregeln nämlich akzeptieren, ohne sie wie bisher selbst beeinflussen zu können. Das wäre gerade im Bereich der Finanzdienstleistungen schmerzlich. Bisher konnten die Briten diese Regeln aktiv mitgestalten. Der für Finanzdienstleistungen zuständige Kommissar war in den letzten Jahren ein Brite.

Eine vielleicht noch viel bittere Pille für die Briten wäre, dass die EU für die Teilnahme am Binnenmarkt die Einhaltung der Arbeitnehmerfreizügigkeit fordert. Die von London bei einem Brexit geplante Beschränkung des Zuzugs auch von Menschen aus Ländern der EU wäre damit nicht mehr möglich. Die Schweiz hat nach der Volksabstimmung über die Einführung von Kontingenten für Einwanderer große Schwierigkeiten mit der EU, die immer noch nicht gelöst sind.

Aber selbst wenn die Briten es schafften, eine Position wie die der Schweiz auszuhandeln und selbst wenn sie dies auch wirklich wollten, würden sie noch lange nicht so etwas werden wie eine „Eidgenossenschaft in Groß“. Dazu sind die Strukturen der Volkswirtschaft der beiden Länder zu unterschiedlich. Der wirtschaftliche Erfolg der Schweiz beruht nicht in erster Linie auf der Zugehörigkeit zum Binnenmarkt, sondern zu einem großen Teil auf einer seit Jahrzehnten grundsoliden Wirtschaftsstruktur und einer stabilitätsorientierten Währungspolitik. Die Schweiz hat traditionell eine viel niedrigere Geldentwertung als Großbritannien. Sie hat solide Staatsfinanzen. Ihr Haushaltsdefizit beträgt 0,2% des BIP (Großbritannien 4,4%). Ihre Staatsverschuldung liegt bei 46% (Großbritannien 89%).

Die Schweiz hat eine wettbewerbsfähige, vergleichsweise große Industrie. Der Anteil des Produzierenden Gewerbes beträgt 21% verglichen mit 15% in Großbritannien. Sie ist damit viel weniger auf den Finanzsektor angewiesen. Sie hat seit Jahren einen Überschuss in der Leistungsbilanz, Großbritannien dagegen ein Defizit. Großbritannien braucht Kapitalzuflüsse, die Schweiz ist dagegen Netto-Kapitalexporteur.

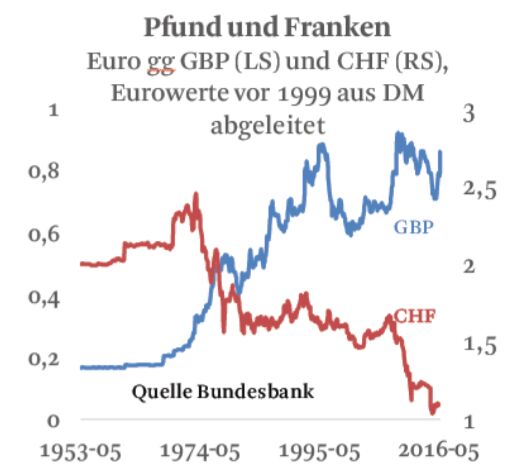

Last but not least hat die Schweiz eine Währung, die traditionell zur Aufwertung neigt. Die Eidgenossenschaft ist für internationale Kapitalbewegungen ein „sicherer Hafen“. Das britische Pfund Sterling war in der Nachkriegszeit lange Zeit eine Abwertungswährung. Erst in den letzten zwanzig Jahren hat sich die Währung – nicht zuletzt durch die Konkurrenz durch den Euro – auf einem guten Niveau gehalten (siehe Grafik). Damit kann es bald vorbei sein.

Großbritannien hat daher eine viel schlechtere Ausgangsposition als die Schweiz, um im globalen Wettbewerb zu bestehen. Es wird es schwerer haben, sich ohne Zugehörigkeit zum Binnenmarkt in der Welt zu behaupten. London weiß das. Daher die Überlegungen, sich nach dem Austritt aus der EU besser aufzustellen und die Wettbewerbsfähigkeit seiner Wirtschaft zu erhöhen. Dazu gehören freilich nicht nur niedrige Unternehmenssteuern, wie sie der britische

Finanzminister ins Gespräch gebracht hat. Großbritannien muss die Unternehmen auf der Insel vielmehr dem Druck der internationalen Märkte aussetzen und dadurch die Produktivität erhöhen. Vielleicht der größte Vorteil des Binnenmarkts ist nicht die Öffnung der Märkte für ausländische Produkte. Es ist vielmehr der verstärkte Druck des Wettbewerbs.

Für den Anleger: Großbritannien war in den letzten Wochen nach dem Brexit-Referendum ein „Kauf“. Der FTSE 100 stieg auf ein Jahreshoch. Das beruhte aber weniger darauf, dass die Anleger vom Brexit so begeistert waren. Vielmehr waren es die Währungsgewinne der Exportunternehmen durch die Abwertung des Pfundes. Für Investoren aus dem Kontinent wurden sie durch Währungsverluste aufgewogen. Gehen Sie auf absehbare Zeit nicht von aus, dass Großbritannien die neue Schweiz wird. Ich rate bei Anlagen in Großbritannien vorerst zur Vorsicht. Selbst wenn es gelingt, die Wirtschaft wieder flott zu kriegen, bleibt das Damoklesschwert einer weiteren Abwertung."

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Dr. Martin Hüfner

Volkswirtschaftlicher Berater

Hellobank! & Assenagon Asset Management

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.