Die Stimmung an den Kapitalmärkten ist im Moment pessimistisch, die Volatilitäten haben massiv zugenommen und könnten weiter steigen. „Eine breite Diversifikation ist derzeit unumgänglich“, so Bruckner. Vor allem die Entwicklungen der Notenbanken und insbesondere das Auslaufen der Anleihenkäufe der Europäischen Zentralbank (QE) mit Jahresbeginn würde deutlich höhere Volatilitäten bedingen. Für große Unsicherheit an den Märkten sorge außerdem die aktuelle politische Situation in Großbritannien rund um Brexit.

Weltwirtschaft 2019: Geringes Rezessionsrisiko

Wie ein Blick auf die volkswirtschaftlichen Prognosen zeigt, ist das konjunkturelle Momentum 2018 nach zuvor starker Dynamik zum Jahreswechsel hin sukzessive abgeflaut. „Die globalen Konjunkturdaten haben zuletzt enttäuscht“, kommentiert Mag. Christian Ramberger, Geschäftsführer der Allianz Invest KAG, die jüngsten volkswirtschaftlichen Entwicklungen. Ob es sich dabei nur um eine Abschwächung vom bisherigen hohen Wachstumsniveau handelt oder 2019 die Gefahr einer Rezession besteht, werde abzuwarten sein. „Das Risiko einer anstehenden Rezession schätzen wir allerdings gering ein. Die zahlreichen Unsicherheitsfaktoren, wie der US-Handelskrieg sowie die Geld- und Geopolitik, sind aber definitiv Sand im Getriebe“, so Ramberger.

In den USA spricht etwa das Fehlen von echten Übertreibungen gegen eine Rezession im Jahr 2019. Aufgrund der globalen Auswirkungen des Handelskrieges und der rückläufigen staatlichen Impulse erwarten die Allianz Experten hier eine Verlangsamung des Wirtschaftswachstums. Ebenso ist China mit einer zyklischen und strukturellen Wachstumsverlangsamung konfrontiert und leidet unter hausgemachten Problemen wie der hohen Verschuldung seiner Unternehmen sowie dem Handelskrieg mit den USA. Auch für die Eurozone rechnet die Allianz mit einer weiteren Verlangsamung des Wachstums auf rund 1,5 Prozent.

Europäische Aktien im Aufwind: Mit Low-Volatility- und Small Cap-Fonds effizient Marktchancen nutzen

Europäische Aktien stehen nach einem langen Dornröschenschlaf nun wieder verstärkt im Fokus der Investoren – das zeigen aktuelle ETF-Zuflüsse in diese Anlageklasse und das Verhalten großer Marktteilne...Geldpolitik: Anleihenkäufe beendet, trotzdem noch expansiv

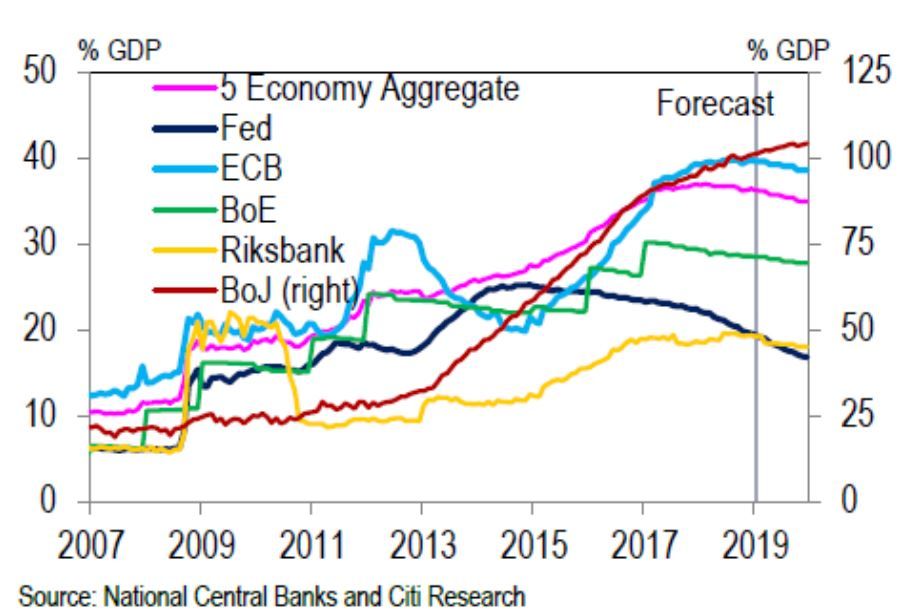

Im heurigen Jahr werden die Finanzmärkte nicht mehr durch Quantitative Easing unterstützt. Die globale Geldpolitik bleibt grundsätzlich weiterhin expansiv ausgerichtet. „Die US-Notenbank dürfte aus heutiger Sicht eine abwartende Haltung einnehmen“, vermutet Ramberger. Durch eine gewisse Normalisierung der Geldpolitik verfüge die FED über den größten Spielraum, bei der nächsten Wirtschaftsflaute entgegenzusteuern. „Dass die EZB noch heuer die Zinsen erhöht, erscheint eher fraglich“, meint der Allianz Experte. Währungsseitig rechnet die Allianz für 2019 mit einem schwächeren US-Dollar, nachdem US-Wachstum und Zinsen sich nicht erneut von der restlichen Welt abkoppeln sollten. Dies sollte auch die Emerging Markets unterstützen.

Chancen für Anleger in Q1/2019: neutrale Gewichtung

„Konkret raten wir Anlegern, Aktien und Anleihen neutral zu halten“, erklärt Bruckner die Anlagestrategie der Allianz für das kommende Quartal. Kurzfristig erwarten die Experten keine wesentliche Verbesserung der Makroindikatoren. „Viele Risiken scheinen jedoch mittlerweile eingepreist, sodass kleine Fortschritte, wie etwa bei den Handelsgesprächen zwischen den USA und China, die Stimmung positiv beeinflussen könnten“, so Bruckner weiter. Die Aktienbewertungen befinden sich mittlerweile unter den langjährigen Durchschnittswerten, wobei 2019 ein globales Gewinnwachstum von 7,1 % prognostiziert wird. Bei den Unternehmensergebnissen bestehen allerdings Chancen für negative Überraschungen und weitere Revisionen für 2018.

Auf der Anleihenseite empfiehlt die Allianz, Anleihen aus den Emerging Markets überzugewichten. Der laufende Ertrag von in Hartwährungen notierenden EM-Anleihen von rund 7 Prozent sei sehr attraktiv, zudem wird eine stabilere Entwicklung erwartet. Lokalwährungen meiden die Allianz Experten aufgrund der hohen Volatilitäten weiterhin. US-Anleihen sowie Euroland-Anleihen werden neutral gewichtet, Unternehmensanleihen hingegen werden untergewichtet. Auf der Aktienseite empfiehlt die Allianz, Aktien aus den Emerging Markets überzugewichten. Diese konnten nach der schwachen Entwicklung Anfang 2018 bereits im vierten Quartal des letzten Jahres outperformen und werden von Investmentbanken favorisiert. Aktien aus den USA und Europa werden hingegen neutral gewichtet, japanische Aktien untergewichtet.