Der Umweltsektor wird erwachsen

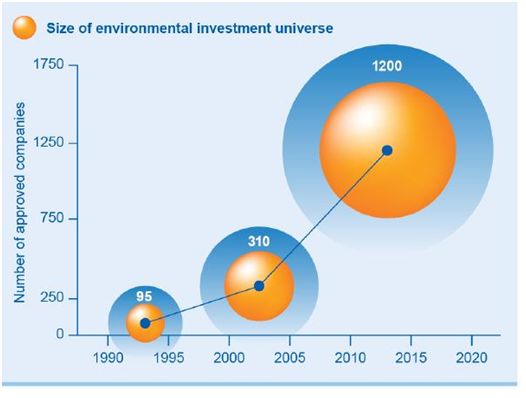

„Als ich in 2000 bei Jupiter Asset Management anfing, bestand unser Investmentuniversum im Umweltsektor lediglich aus etwa 300 Titeln (…) zum heutigen Stand sind es bereits mehr als 1.200 potenziell investierbare Unternehmen“, so Charlie Thomas, Fondsmanager des Jupiter Global Ecology Growth SICAV, zur beachtlichen Entwicklung der Assetklasse.

Die Tatsache, dass sich das Investmentuniversum innerhalb von 20 Jahren mehr als verzwölffacht hat, trägt laut Charlie Thomas ungemein zur Attraktivität des Investmentthemas bei: „Nun können wir nicht nur nachhaltige Performance liefern, sondern auch ausreichende Diversifikationsmöglichkeiten, was uns insbesondere für Pensionsfonds und andere Institutionelle Anleger attraktiver erscheinen lässt.“ Insgesamt verwaltet Jupiter Asset Management aktuell rund 894 Millionen Euro an Kundengeldern in Portfolios mit ökologischem Fokus – bereits seit über 20 Jahren verantwortet Jupiter AM „Socially Responsible Investments“ und sogenannte "grüne Investmentfonds".

Was steckt hinter dem Trend?

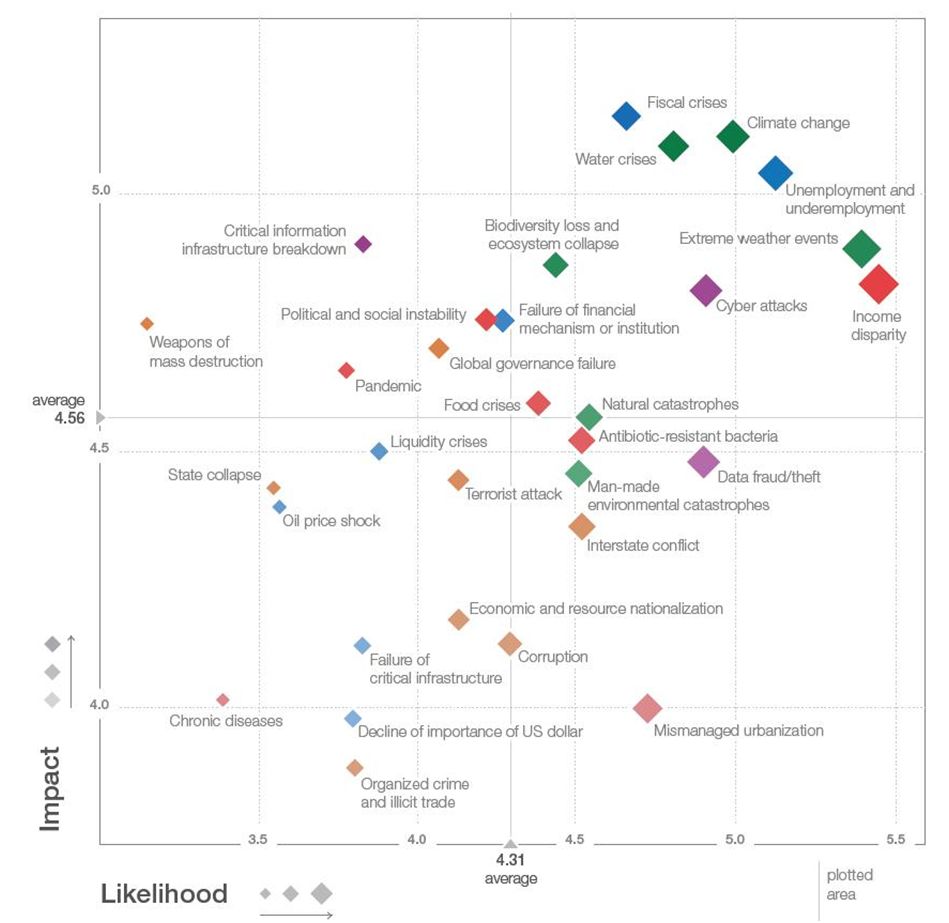

Sieht man sich die Ergebnisse des „Global Risk Perception Surveys 2014“ vom WEF (World Economic Forum) an, ist es gemäß Charlie Thomas wenig verwunderlich, dass der Umweltsektor in Vergangenheit so zulegen konnte und wohl auch in Zukunft nicht an Größe und Bedeutung verlieren sollte. Die Mehrheit der ermittelten signifikanten Risiken (hohe Wahrscheinlichkeit & hohe Auswirkungen) wurden im Umweltbereich (etwa Wasserkrisen/ Klimawandel) festgestellt:

Fokus auf Unternehmen, die Lösungen schaffen

Charlie Thomas setzt im Rahmen seiner – rein Bottom-Up strukturierten - Investmentstrategie auf Ressourceneffizienz (etwa leistungseffizientere PKW-Motoren), demografische Entwicklungen (u.a. verstärkte Nachfrage nach organischen Lebensmitteln) und Infrastruktur (z.B. Wartung von Wasserversorgungssystemen) als ineinandergreifende Kern-Themen. Eine sehr zentrale Rolle spielen überdies auch Managementbesuche, sowohl bei bereits investierten als auch bei potenziell interessanten Short-List Unternehmen - im Schnitt führen Charlie Thomas und sein Team jährlich über 250 Treffen dieser Art durch.

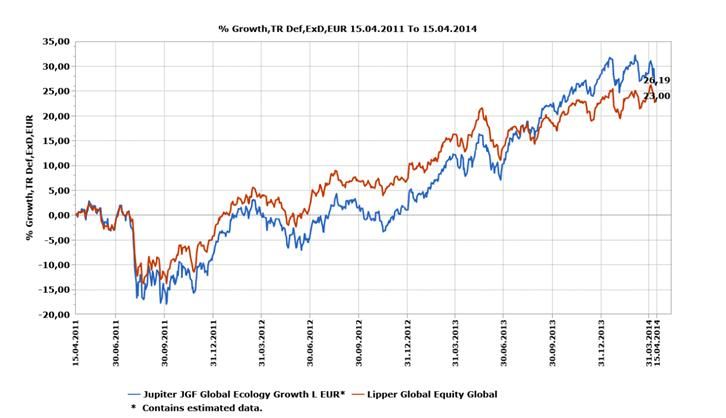

Das Ergebnis des Investmentprozesses ist ein Portfolio mit üblicherweise 70-85 Titeln, welche aufgrund des Investmentthemas von Natur aus eine gewisse Mid-Cap Bias aufweisen. In den letzten 3 Jahren konnte eine Performance von +26,19% erwirtschaftet werden – über dem Peer-Group Durchschnitt von +23% (als Vergleich wurde die durchschnittliche Wertentwicklung aller konventionellen Globalen Aktienfonds zur Hilfe gezogen).

Weitere beliebte Meldungen: