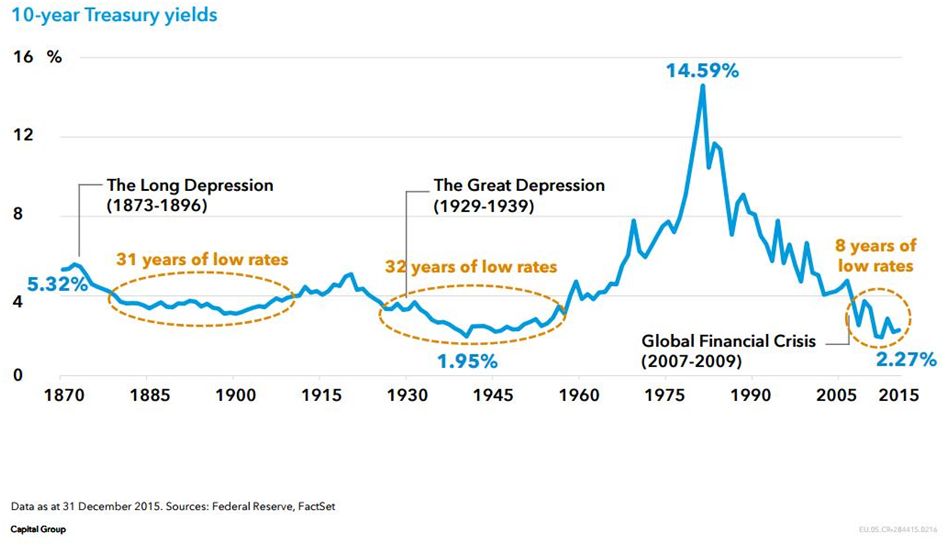

Ein Blick in die Vergangenheit: Bis zu 32 Jahre an durchgehendem Niedrigzinsumfeld

Auch wenn sich so mancher Marktteilnehmer bereits am Begriff „Niedrigzinsumfeld“ beziehungsweise „Nullzinsumfeld“ sattgelesen haben mag: Ein Blick in die Vergangenheit zeigt, dass uns jenes Umfeld noch deutlich länger begleiten könnte, als mancherorts vermutet. „Durch die unvorteilhafte Mischung aus niedrigem globalen Wachstum und geringer globaler Inflation, könnte uns das Niedrigzinsumfeld noch etliche Jahre erhalten bleiben“, so Martyn Hole, Investment Director bei Capital Group, in einem Gespräch mit e-fundresearch.com. Anhand der historischen Renditeniveaus der 10-jährigen US-Staatsanleihen demonstriert Hole, dass wir von einer rekordverdächtigen Niedrigzinsperiode aktuell noch weit entfernt sind: „Das längste jemals gemessene Niedrigzinsumfeld nahm seinen Anfang zur Zeit der Großen Depression und erstreckte sich über einen Zeitraum von 32 Jahren“, so Hole gegenüber e-fundresearch.com.

Zwar geht Hole nicht davon aus, dass wir uns in einem der Großen Depression ähnlichen Umfeld befinden, dennoch warnt der Experte davor, sich zu früh bereits wieder auf eine sich normalisierende Zinslandschaft einzustellen.

Nachdem sich das aktuelle Niedrigszinsumfeld bereits in eine globale „Jagd nach Rendite“ verwandelt hat und sich traditionelle, risikolose „Rendite-Garanten“ (Staatsanleihen, Investment-Grade Anleihen von bester Bonität) deshalb zunehmend in ein „zinsloses Risiko“ transformiert haben, bedarf es laut Martyn Hole neuer und vor allem kreativerer Ansätze, um die Niedrigzinsphase ohne signifikanter Renditeeinbuße zu überstehen.

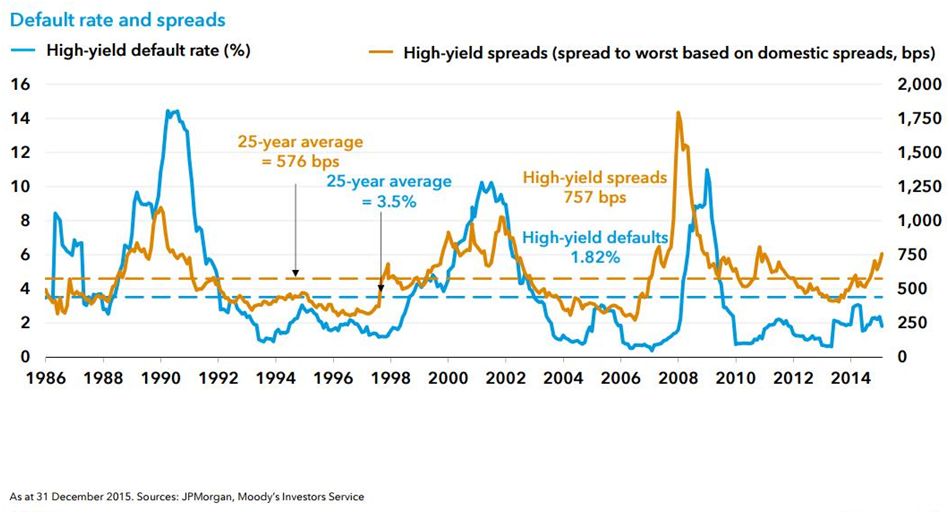

High Yield: Implizierte Ausfallsraten „übertrieben“

Eine Anlageklasse, die laut Hole einen substantiellen Beitrag bei der „Jagd nach Rendite“ liefern kann ist das High-Yield Universum. Ausgehend von der hohen Volatilität im Rohstoff- und Energie-Bereich habe man hier vielerorts massive Renditeanstiege beobachten können: „Teilweise in sehr irrationalem Ausmaß“, so Hole gegenüber e-fundresearch.com. Das Universum biete dadurch optimale Bedingungen, einen selektiven Ansatz und ein erfahrenes Team vorausgesetzt.

Selbst in den ausgebombten Bereichen (Energie, Mining, Metals) werden Hole und die Kollegen aus dem Capital Group High Yield Team gelegentlich fündig: „Man darf diese Sektoren nicht gänzlich abschreiben“, so der Investment Director im Gespräch mit e-fundresearch.com. Laut Hole müsse man auch hier einen sehr selektiven und intensiven Ansatz anwenden um von Unternehmen zu Unternehmen zu entscheiden, in welchem Ausmaß die Spreadausweitungen überhaupt gerechtfertigt waren.

Emerging Markets Debt Universum ist erwachsen geworden

Als zweites Fixed-Income Universum, das Investoren potentiell bei der „Jagd nach Rendite“ unterstützen kann, nennt Hole Schwellenländer Anleihen. Hole zufolge sprechen drei wesentliche Eigenschaften für eine Allokation in dieses Universum:

1) Höherer erwarteter Ertrag, da Anleger in diesen Regionen von sich verbessernden Emittentenqualitäten und einer Renditekonvergenz zu entwickelten Märkten profitieren könnten.

2) Diversifikationseffekt, den diese Anlageklasse aufgrund ihrer hohen Heterogenität (von Local Curreny Corporate Bonds bis Sovereign Hard Currency Bonds) und der gemäßigten Korrelation zu traditionellen Anleiheuniversen bieten kann.

3) Eine wachsende Anlagekategorie, die aufgrund der zunehmenden Anzahl an Sub-Märkten und Emittenten ein zunehmend größeres „Spielfeld“ für aktive Bond-Picker darstellt.

Zwar stellt das globale Schwellenländer Anleihen Universum eine interessante Opportunität für westliche Investoren dar, Hole warnt aufgrund der Komplexität (mehr als 60 Länder, Währungen, öffentliche und private Emittenten) jedoch davor, jenes Segment ohne ausreichende Ressourcen zu erschließen: „Das Management von Emerging Market Debt Portfolios bedarf eines eigenen Skill-Sets, welches von der Makroanalyse bei Sovereigns über Währungsanalyse bis hin zu Bottom-Up Bond Picking im Credit-Segment reicht“, so Hole gegenüber e-fundresearch.com.

Bereits im Jahr 1999 – also noch lange vor dem Aufreten des aktuellen Niedrigzinsumfeldes – startete die Capital Group damit, Investoren mit dem Capital Group Global High Income Opportunities (LU0110451209) einen komfortablen und zusammengefassten Zugang zum globalen High Yield- und globalen Schwellenländer Anleihen Universum. Der Fonds wird im Capital Group typischen (inhouse) Multi-Manager Ansatz gemanagt – als einer der verantwortlichen Manager fungiert beispielsweise der gebürtige Deutsche Laurentius Harrer.

Dividenden-Strategien: Hohe Ausschüttungen mit Vorsicht zu genießen

Eine weitere Folge des Niedrigzinsumfeldes und der damit verbundenen „Jagd nach Rendite“ ist die Tatsache, dass sich nun selbst konservative Investoren intensiver mit einer Aktienallokation auseinandersetzen müssen. Income-Strategien bieten laut Hole eine defensivere Einstiegsmöglichkeit: „In der Vergangenheit war es ganz normal, dass Dividendenrenditen unterhalb der Renditen von Staatsanleihen liegen. Dieses Bild hat sich in den vergangenen Jahren komplett gedreht“, sagt Hole.

Martyn Hole warnt jedoch davor, sich von historischen Ergebnissen verführen zu lassen und den höchsten Dividendenrenditen unbedacht hinterher zu laufen. Was in der Vergangenheit durchaus einmal funktioniert haben mag, hat sich insbesondere in den letzten 10 Jahren als wenig erfolgsversprechend erwiesen: Einer der Gründe dafür ist beispielsweise auch Wandel innerhalb der Dividendenlandschaft – während traditionelle „Dividenden-Garanten“ aus dem Öl- und Energie Bereich zunehmend unter die Räder geraten, betreten mit Apple & Co. zusehends unkonventionelle Dividenden-Zahler das Feld. Im Rahmen der Equity Income Strategien setzt Capital Group deshalb auf einen kombinierten Ansatz, der sowohl die aktuelle Dividendenrendite, als auch das prognostizierte zukünftige Dividendenwachstum umfasst.

Weitere beliebte Meldungen: