Seit nunmehr sechs Jahren wertet Universal-Investment alle auf der eigenen Plattform in Spezialfonds investierten Gelder nach Anlegergruppen, Asset-Klassen und Wertenwicklung aus. Die Ergebnisse sind neutral, weil alle aktiven Anlageentscheidungen im Rahmen der taktischen Asset Allocation in den Spezialfonds nicht von der Master-KVG, sondern von externen Asset Managern kommen.

Getrieben durch eine lange Durststrecke niedriger Zinsen sehen Anleger auf der Suche nach Wertsteigerung Aktien als zunehmend attraktive Asset-Klasse. Optimistische Wirtschaftsprognosen und gutverdienende Unternehmen sorgten bis Ende Januar dieses Jahres für stetig steigende Aktienindizes. Professionelle Investoren haben Aktien schon lange für sich entdeckt, setzen allerdings seit einiger Zeit auf eine noch stärkere Diversifizierung der Portfolien, um ihre Renditeziele auch langfristig erreichen zu können.

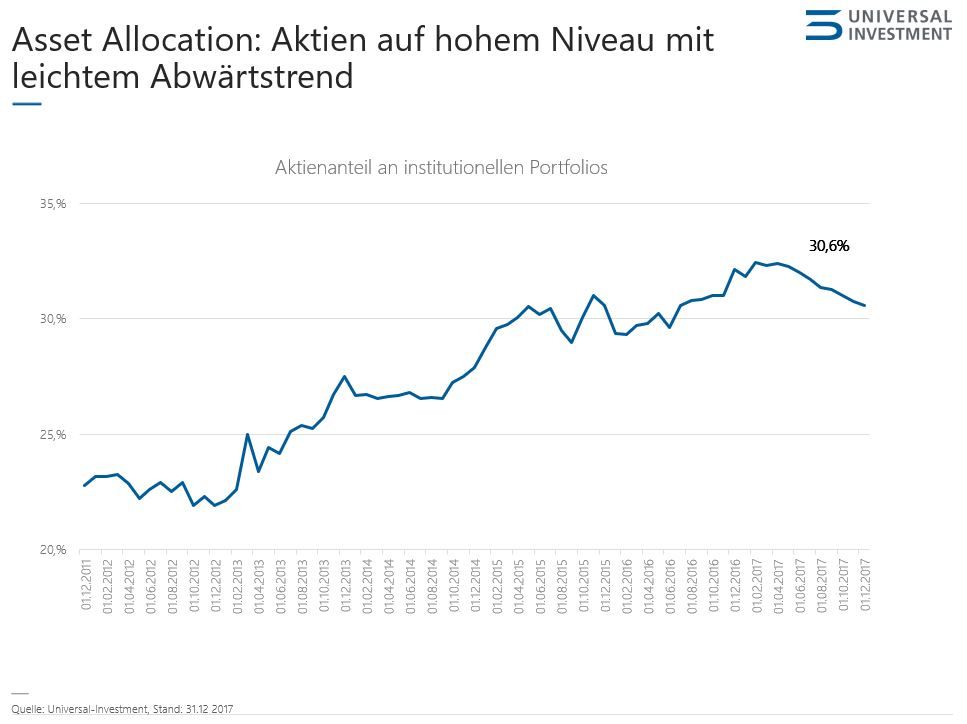

Aktien auf hohem Niveau – aber mit leichtem Abwärtstrend

Die aktuelle Analyse von Universal Investment spiegelt den großen Trend der letzten Jahre wieder, immer weniger Kapital festverzinslich und immer mehr in Aktien anzulegen. Jedoch schien sich bereits Ende 2017 dieser Trend zu verlangsamen. Im Dezember 2016 betrug der Aktienanteil rund 70 Milliarden, innerhalb des vergangenen Jahres stieg er auf 82 Milliarden (Grafik 1). Dabei muss man jedoch berücksichtigen, dass sich das Volumen im prozentualen Vergleich zur Gesamtanlagesumme kaum verändert hat. Für freiwerdende Gelder wählten die Profis demnach anderen Anlageklassen, wie etwa Private Equity oder Immobilien.

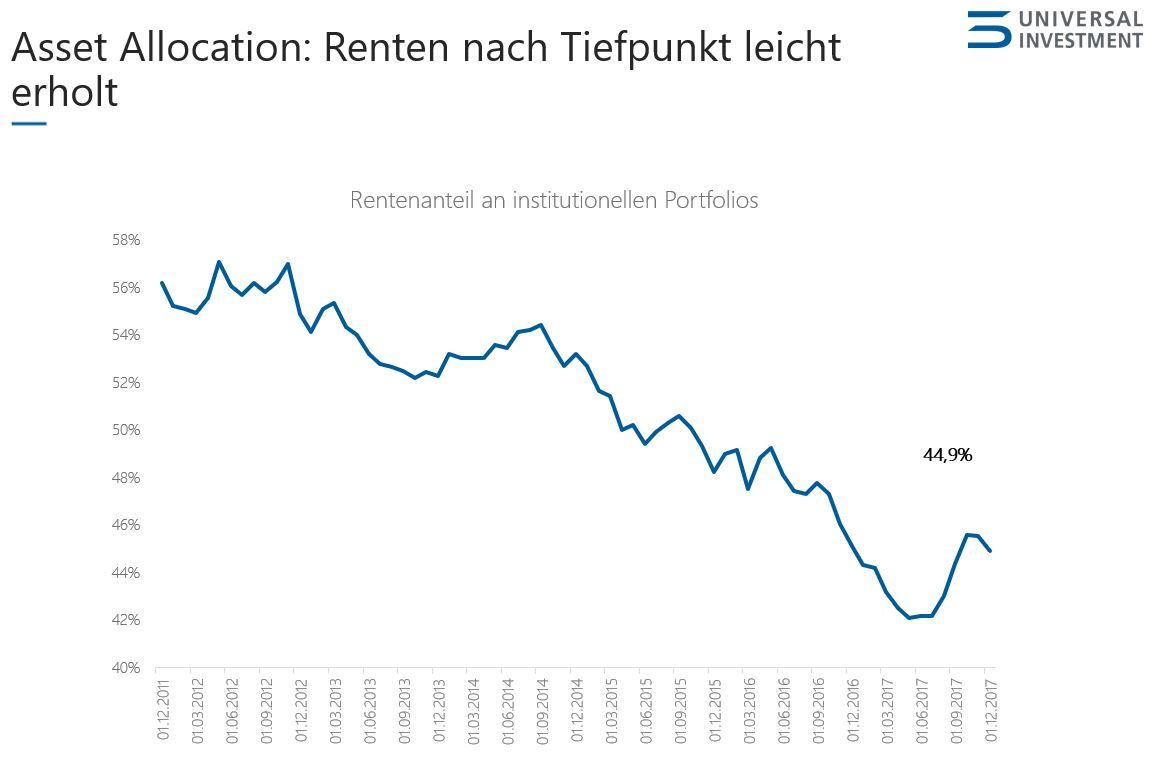

Renten nach Tiefpunkt leicht erholt

Im Umkehrschluss geht der Rentenanteil in den ausgewerteten Portfolien seit Jahren zurück, entwickelt sich aber zurzeit auf niedrigem Niveau eher seitlich. Die in der zweiten Grafik erkennbare deutliche Zunahme geht auf einen Sondereffekt zurück, da ein namhaftes, Portfolio komplett auf die Universal-Investment-Plattform übertragen wurde.

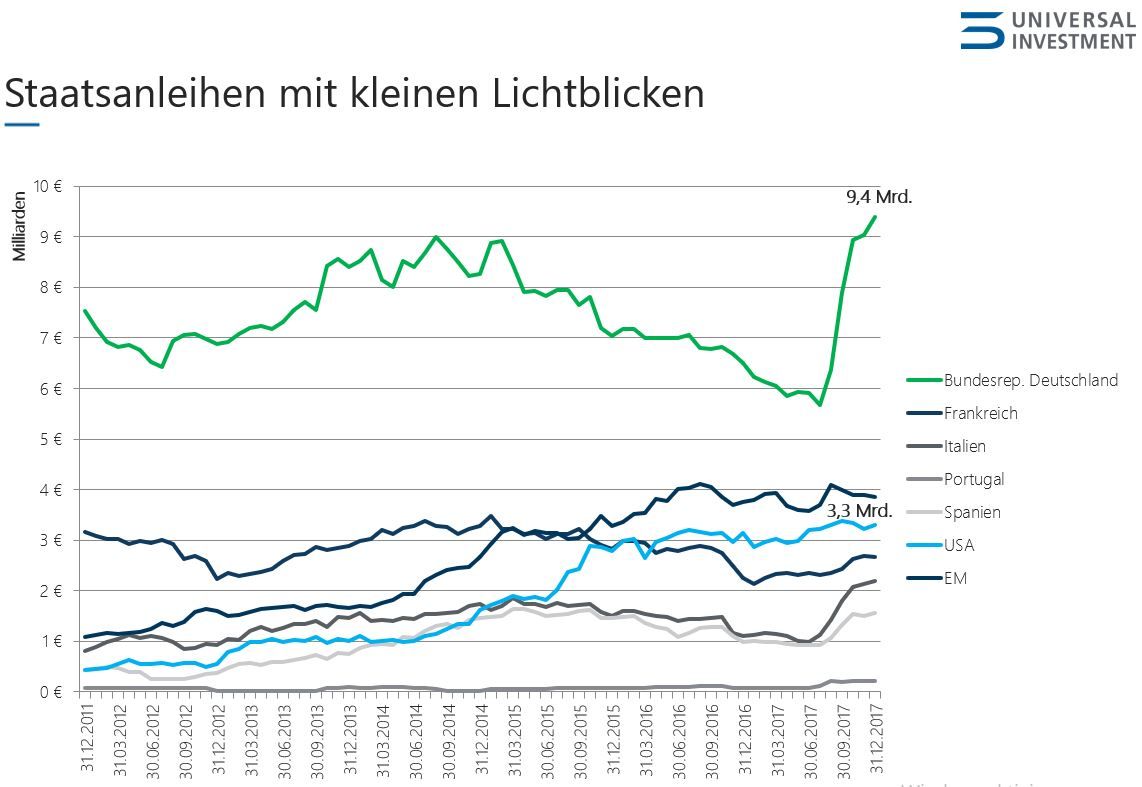

Staatsanleihen mit kleinen Lichtblicken

Innerhalb des Rentensegments haben Staatsanleihen stark nachgegeben. Waren es vor sechs Jahren noch 32,6 Prozent, so sank ihr Anteil im vergangenen Jahr auf unter 24 Prozent. Im Verhältnis zu allen ausgewerteten Spezialfondsanlagen hat sich der Anteil aller Staatspapiere auf nunmehr elf Prozent fast halbiert. Der in der Grafik erkennbare Anstieg ist dem oben erwähnten Sondereffekt geschuldet. Bundesanleihen waren mit Zinsen von nahe null Prozent insgesamt wenig beliebt bei den Anlegern, während US-Staatsanleihen aufgrund der Aussicht auf steigende Zinsen stärker nachgefragt wurden. Besser entwickelten sich Unternehmensanleihen. Ihr Anteil stieg im Beobachtungszeitraum von 18,8 auf 34 Prozent.

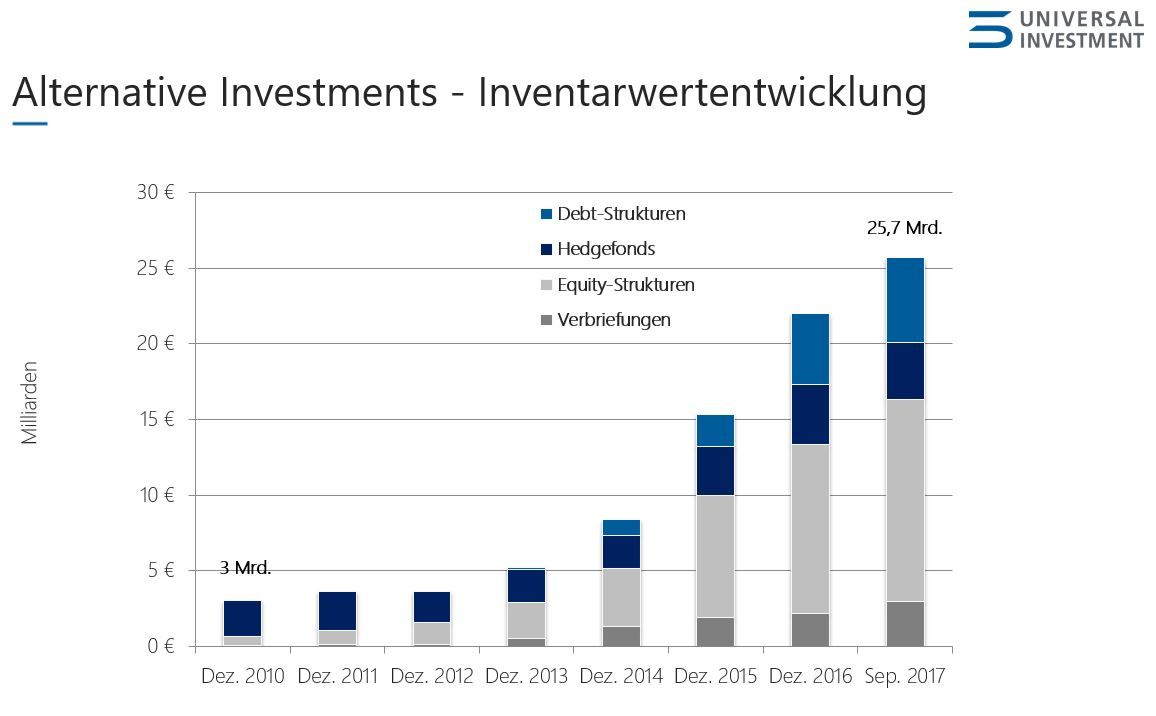

Alternative Investments und Immobilien bringen Diversifizierung

Für die gewünschte größere Vielfalt setzen Profis verstärkt auf alternative Anlagen. Das gilt auch für eher als konservativ geltende Investoren wie Stiftungen oder Pensionskassen. Immobilien machen dabei mittlerweile 13,7 Milliarden oder fünf Prozent des Anlagevermögens aus. Im Vergleich dazu waren es im Jahr 2013 mit etwa einer Milliarde Euro lediglich ein Prozent.

Ebenso gestiegen ist die Bedeutung anderer alternativer Investments. Das hier angelegte Kapital verzehnfachte sich beinahe auf fast 26 Milliarden Euro per September 2017 (Grafik 4). Davon machen Eigenkapitalinstrumenten wie Private Equity etwa die Hälfte aus, ein knappes Viertel ist in Fremdkapital wie Private Debt angelegt. Dazu kommen Verbriefungen mit 29 sowie Hedgefonds mit zwei Prozent. Auch innerhalb dieser Asset-Klasse findet eine immer stärkere Diversifizierung der Wertestruktur statt. So sind aktuell Anlagen in Private-Debt besonders beliebt.

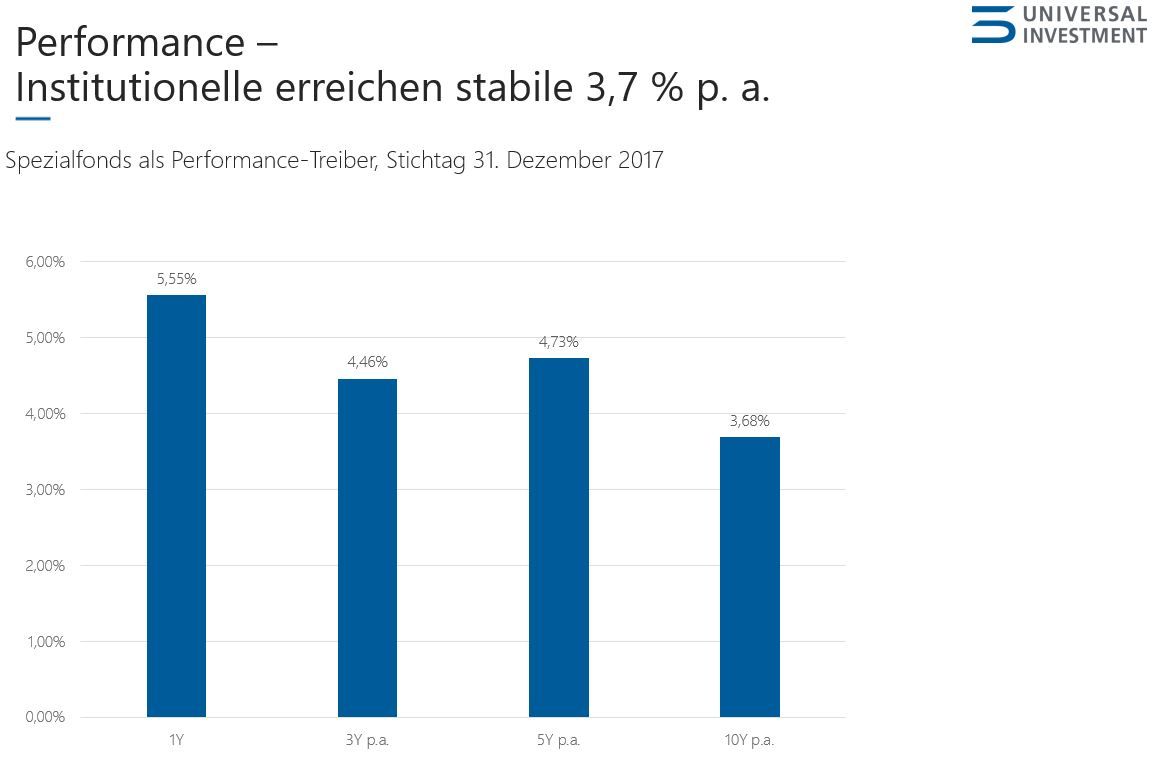

Profis schaffen tragfähige Performance in anspruchsvollem Umfeld

Zehn Jahre nach Beginn der Finanzkrise ist die Aufgabe, eine langfristig solide Performance zu erreichen, immer schwieriger geworden. Institutionelle Investoren meisterten diese Herausforderung durch den bedachten Einsatz alternativer Anlageformen und erreichten im Zehnjahresvergleich stabile 3,7 Prozent (Grafik 5). Dabei unterstützten wertsichernde Instrumente die Profis dabei, die Risiken im Blick zu behalten.

Die Auswertung erfasst alle Anlagen in Spezialfonds bei Universal-Investment für den Zeitraum von Januar 2012 bis zum 31. Dezember 2017 und wird monatlich aktualisiert. Das Gesamtvolumen der analysierten Assets under Administration beträgt derzeit rund 267 Milliarden Euro. Dieses Volumen entspricht in beinahe 17 Prozent des gesamten vom BVI erfassten Spezialfondsvermögens in Höhe von 1.594 Milliarden Euro per Ende Dezember 2017.

Markus Neubauer, Geschäftsführer, Universal-Investment

Gastkommentare werden von anerkannten Experten verfasst, deren Meinungen nicht mit jener der e-fundresearch.com Redaktion übereinstimmen müssen.

Weitere beliebte Meldungen: