e-fundresearch.com: Herr Moore, Sie managen den Artemis US Absolute Return Fund (ISIN: GB00BMMV5M10). Wann haben Sie diese Aufgabe übernommen, und wie lange sind Sie insgesamt schon als Fondsmanager tätig?

Stephen Moore: Meine berufliche Laufbahn begann 1997 bei First State, wo ich 2001 Portfoliomanager wurde. 2010 entwickelte ich dann bei Threadneedle die Strategie, die dem Artemis US Absolute Return zugrunde liegt. Diesen Fonds manage ich seit September 2014, also seit Auflegung.

e-fundresearch.com: Verwalten Sie auch noch andere Fonds oder Mandate? Wie hoch ist das Gesamtvolumen, das Sie aktuell verwalten?

Stephen Moore: Ich bin auch für das Management des Artemis US Extended Alpha Fund zuständig. Beide Fonds kamen auf ein verwaltetes Vermögen von 168,75 Millionen Euro.

e-fundresearch.com: Wird es mit Blick auf die vergleichsweises hohen Bewertungskennzahlen der US-Aktienmärkte Zeit, dass sich Anleger allmählich von reinen Long-Only-Positionen verabschieden?

Stephen Moore: Absolut. Wir empfehlen Anlegern, nach Alpha-Quellen zu suchen, indem sie ein Investment in Absolute-Return-Fonds in Betracht ziehen.

e-fundresearch.com: Bitte beschreiben Sie die wichtigsten Schritte in Ihrem Investmentprozess. In welchem Bereich liegt Ihr Wettbewerbsvorteil um Mehrwert für Investoren schaffen zu können?

Stephen Moore: Sowohl Unternehmensbesuche als auch quantitative Analysen und externes Research helfen uns bei der Entwicklung unserer Anlageideen. Unser Portfoliokonstruktionsprozess unterscheidet sich durch ein sogenanntes „Up/Down Framework“. Hierbei modellieren wir das „Up“-Potenzial, d. h. das Best-Case-Szenario für den Titel, und das „Down“-Potenzial, d. h. den zu erwartenden Worst Case. Alpha können wir generieren, indem wir feststellen, wann das Risiko, eine Position aufzubauen, durch die Rendite optimal gerechtfertigt ist, d. h. die beste Risiko-Ertrags-Relation erreicht ist.

e-fundresearch.com: Gibt es ein bestimmtes Performance-Ziel für die Fondsstrategie?

Stephen Moore: Ja, eine Bruttorendite von 8 bis 10 Prozent.

e-fundresearch.com: Wie viele Positionen enthält das Portfolio üblicherweise, und wie hoch ist die durchschnittliche Haltedauer eines Titels?

Stephen Moore: Das Portfolio setzt sich insgesamt aus 40 bis 70 Long-Positionen und 50 bis 95 Short-Positionen zusammen. Derzeit hält der Fonds circa 60 Long- und 60 Short-Positionen. Die durchschnittliche Haltedauer eines Einzeltitels dürfte bei etwa 14 Monaten liegen.

e-fundresearch.com: Welche Rolle spielt die Fondsgröße in der Effizienz und Wirkungsweise Ihrer Investmentstrategie?

Stephen Moore: Das Fondsvolumen per 31. März 2015 beträgt 13,56 Millionen Euro. Effizienz und Wirksamkeit unserer Investmentstrategie hängen nicht von der Fondsgröße ab, da der US-Markt ausreichend liquide ist.

e-fundresesarch.com: In welchen Marktphasen liefert Ihre Strategie besonders gute (relative) Ergebnisse?

Stephen Moore: Der Fonds hat in der Vergangenheit unter verschiedenen Marktbedingungen Erträge erwirtschaftet. Sein Ziel ist eine positive Rendite über einen gleitenden Dreimonatszeitraum – unabhängig vom jeweiligen Marktumfeld.

e-fundresearch.com: Welche Benchmark hat die höchste Relevanz und wie sollten Investoren den Fonds gegenüber der Benchmark oder Peer Group vergleichen?

Stephen Moore: Unsere Benchmark ist der 3-Monats-LIBOR. Der Fonds kann mit seinen Peers verglichen werden, allerdings auf risikobereinigter Basis.

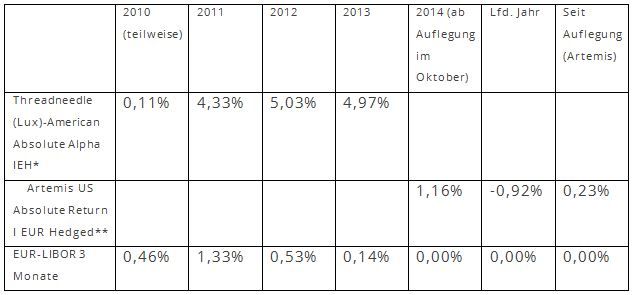

e-fundresearch.com: Welche Performance konnten Sie YTD und in den letzten fünf Kalenderjahren in absoluten Zahlen und gegenüber relevanten Benchmarks oder anderen Messgrößen erzielen?

Stephen Moore: Anmerkung: Die Tabelle enthält auch die Performance (abzüglich Gebühren) der institutionellen Anlageklasse Class I des Threadneedle American Absolute Alpha Fund – EUR hedged, der von Stephen Moore ab dem Auflegungsdatum 15. Juni 2010 bis Ende 2013 gemanagt wurde. Die hier dargestellten Performance-Daten dienen lediglich der Veranschaulichung.

e-fundresearch.com: Vielen Dank!

Bitte beachten Sie, dass die in der Vergangenheit erzielte Wertentwicklung kein Indikator für zukünftige Erträge ist. Daten per 31. März 2015.

*Quelle: Lipper Limited, Berechnung auf NAV-zu-NAV-Basis, nach Abzug von Gebühren, für institutionelle in EUR abgesicherte Anteilsklasse bei Wiederanlage der Nettoerträge vom 15. Juni 2010 bis 31. Dezember 2013. Die hier dargestellten Performance-Daten dienen lediglich der Veranschaulichung. Die oben dargestellten Performance-Daten (abzüglich Gebühren) beziehen sich auf die institutionelle Anteilsklasse Class I des Threadneedle American Absolute Alpha Fund – EUR hedged, der von Stephen Moore ab dem Auflegungsdatum 15. Juni 2010 bis Ende 2013 gemanagt wurde.

**Quelle: Lipper Limited, thesaurierende, in EUR abgesicherte Class I-Anteile, Mid-to-Mid in Euro, Wiederanlage der Nettoerträge bis 27. Februar 2015. Alle Angaben entsprechen der Gesamtrendite.

Weitere beliebte Meldungen: