Aktien leiden nach wie vor unter schlechtem Ruf

Insbesondere im deutschsprachigen Raum leiden Aktienstrategien immer noch unter einem verhältnismäßig schlechten/spekulativen Ruf und können mit der Verbreitung von Sparbuch & Anleihenportfolios kaum mithalten. Vor allem bei langfristigen Themen, wie der privaten Vorsorge oder generationsübergreifenden Stiftungsveranlagungen (Privatbankenslogans à la „protecting wealth for generations“ lassen grüßen), werde laut Einschätzungen von Prof. J. Carlos Jarillo, Managing Director bei der Schweizer Aktienfondsboutique „SIA Funds AG", immer noch zu eintönig auf konservative Fixed-Income Strategien gesetzt.

Aktien – Risiko oder Chance?

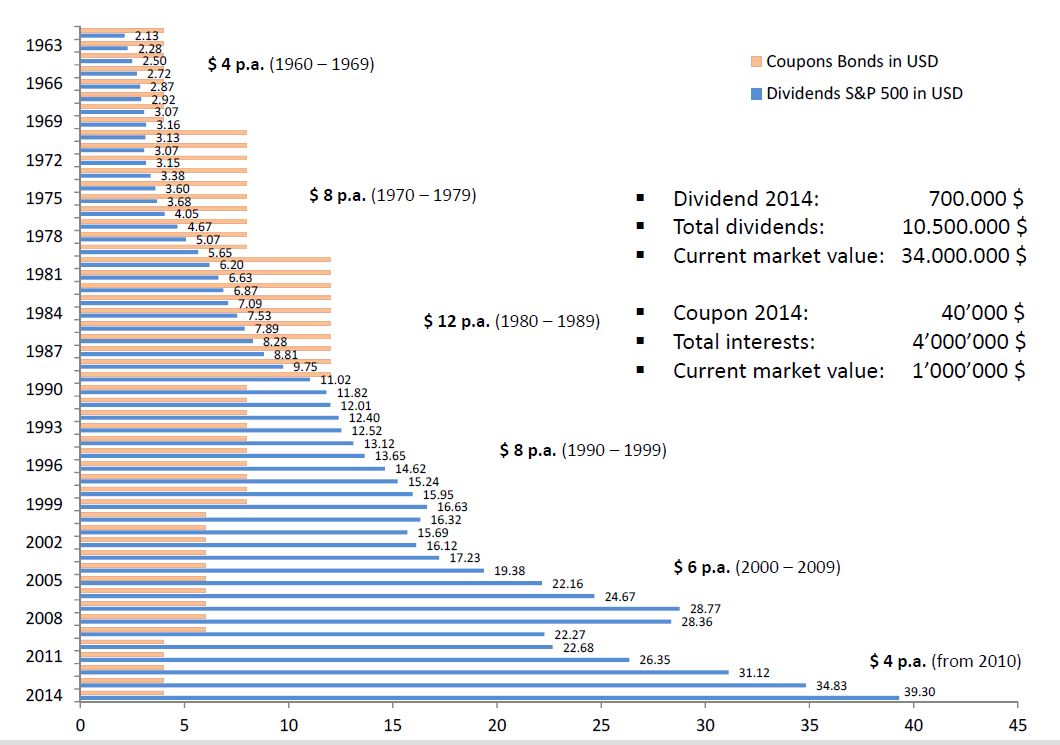

Am Beispiel der Entwicklung des S&P 500 seit 1960 analysiert Jarillo, dass jedoch ausgerechnet ein Aktienbasket eine weitaus stabilere und „fixere“ Ausschüttungscharakteristik als beispielsweise US-Treasuries besitzt. Wie folgende Grafik zeigt, konnte der S&P 500 seit 1960 ein annualisiertes Dividendenwachstum von 5.7% (bei einer Volatilität von 0.5%) erzielen:

Weiter auf Seite 2: "Dividendenerträge weniger volatil als Anleihencoupons?"

Dividendenerträge weniger volatil als Anleihencoupons?

Im direkten Vergleich zur langfristigen Entwicklung einer Aktienstrategie (einmal mehr gemessen am S&P 500) können Buy-and-Hold Anleihenstrategien (gemessen an 10-jährigen US-Treasuries) laut Prof. Jarillo nicht annähernd mithalten und verweist auf folgende Analyse:

Entwicklungen in der Russland-Krise oder ein möglicher „Grexit“ haben laut Ansicht von Prof. Jarillo nur kurzfristige Auswirkungen auf Investments: „Langfristig gesehen hatten vergleichbare Ereignisse der Vergangenheit NULL Auswirkung auf den Erfolg einer Veranlagung“, sagt Jarillo und verweist einmal mehr auf die historische Dividenenentwicklung im S&P 500 und die stets sehr schnelle Gewinnerholung nach historischen, (geo)politischen Ereignissen (siehe Grafik unten):

Die durchaus beachtliche Volatilität, die Aktieninvestments im Zusammenhang mit oben angeführten Ereignissen kurz- bis mittelfristig mit sich bringen können, sollte laut Prof. Jarillo nicht 1:1 mit Risiko verglichen werden. So können beispielsweise Investitionsprojekte hoch volatil, und dennoch sehr sicher (und profitabel) sein: „Ein langfristiger Investor sollte sich viel eher wie ein echter Unternehmer um das effektive reale Risiko, als um die Volatilität der an einer Börse gehandelten Aktie kümmern“, fasst Jarillo seine Sichtweise zusammen.

Ownership-Ansatz im „Long Term Investment Fund Classic“

Prof. J. Carlos Jarillos Philosophie ist aktiver Bestandteil des global agierenden Value-Aktienfonds „Long Term Investment Fund Classic“ (ISIN: LU0244071956) – dem Flaggschiff-Produkt aus dem Hause SIA Funds AG. Ein detailliertes Fondsmanager-Interview zu Ansatz und Philosophie des Fonds finden Sie hier im e-fundresearch.com Archiv.