Es heißt immer, die Börse ist dem allgemeinen Markt einige Monate voraus. Schenkt man eben dieser Börsenweisheit glauben, dann ist die Pandemie in absehbarer Zeit zu Ende. Obwohl es genug andere Gründe gibt, Ukraine-Krise sowie hohe Inflation, um nur ein paar Punkte zu nennen, welche die Börsenstimmung derzeit trüben, scheint die Covid-19-Pandemie endgültig eingepreist zu sein. Dies ist vor allem an der Entwicklung jenes Sektors zu erkennen, der vermutlich den Schlüssel zur erfolgreichen Bekämpfung der Pandemie erforscht und verwirklicht hat. Börsianer scheinen dem Biotech-Sektor keine großen Sprünge mehr zuzutrauen. Diese Entwicklung widerspiegelt ebenfalls der Nasdaq Biotechnology Index, welcher derzeit bei ca. 3.850 Punkten (08.03.2022) deutlich unter dem Allzeithoch von 5.517 Punkten (10.08.2021) liegt.

Des Weiteren erklärt die Finanzagentur Bloomberg, dass Anfang 2020 circa fünf Milliarden US-Dollar pro Monat in die Biotechnologie-Branche geflossen sind. Mittlerweile leiten Investoren monatlich nur noch 800 Millionen US-Dollar in den Sektor. Das ist nicht unbedingt wenig, stellt jedoch eine deutliche Korrektur dar. Es scheint so, als würden sich die Investoren wieder auf die realen Bewertungen der Unternehmen besinnen und den BioTech-Unternehmen nicht mehr als große Hoffnungsträger der Zukunft der Menschheit ansehen.

Indessen darf man in dieser gesamten Thematik einen wichtigen Punkt nicht vernachlässigen. Wir haben Rekordwerte bei BioTech-IPOs erlebt. Allein im Jahre 2021 flossen in über 90 BioTech-IPOs rund 15 Milliarden US-Dollar. Dies zeigt wiederum, dass die Fundamentaldaten des Sektors grundsätzlich intakt sind. Kleine und mittelgroße Biotech-Unternehmen leisten Pionierarbeit und können mit spannenden Fortschritten im Bereich der medizinischen Forschung auftrumpfen.

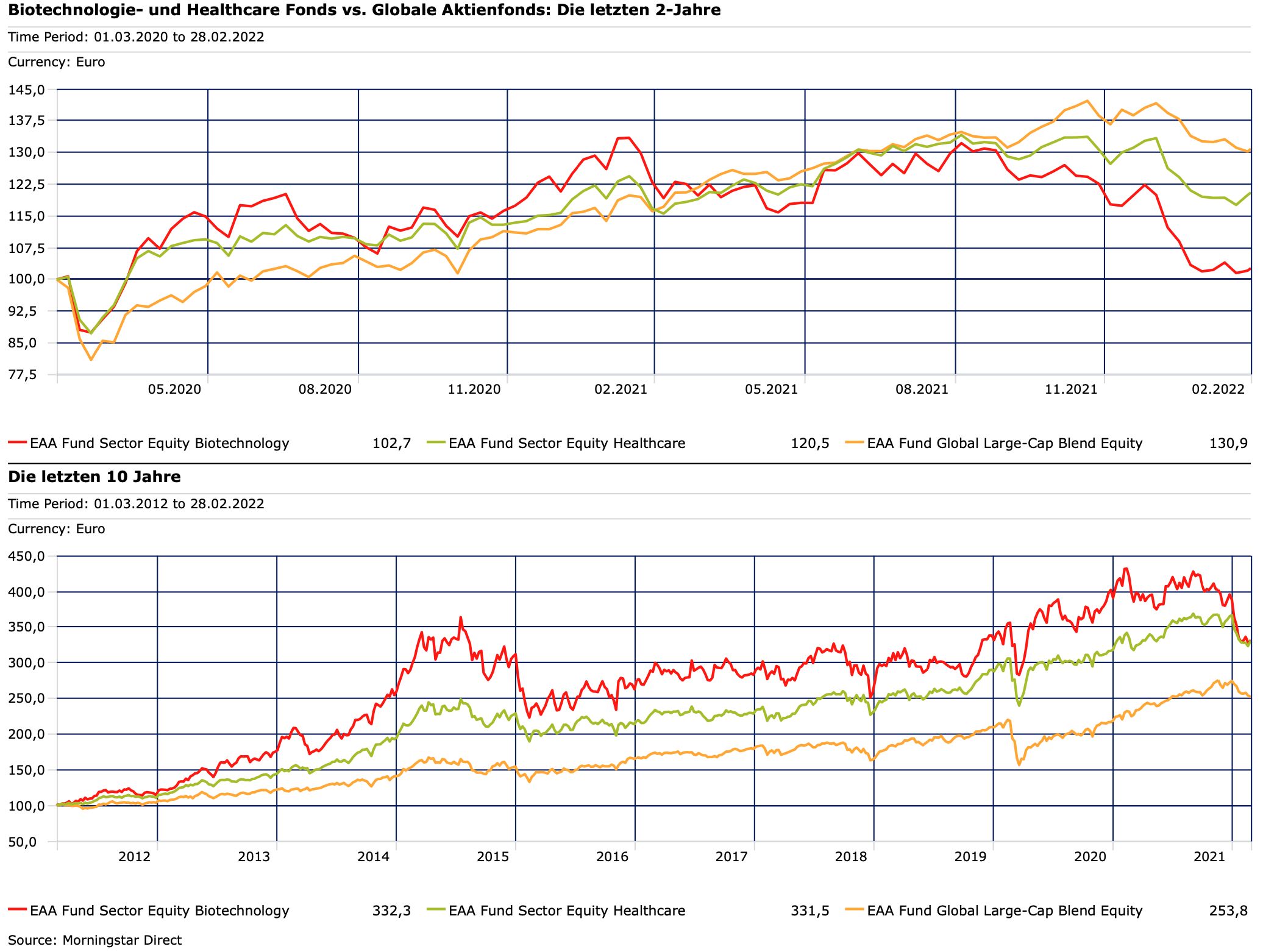

Nach anfänglicher Covid-Pandemie-Outperformance kam es in den vergangenen Monaten zu einer deutlichen Underperformance von Gesundheits- und Biotech-Fonds gegenüber globalen Aktienfonds (Chart 1). Dennoch: Ein langer Atem hatte sich für Fondsselektoren in jenen Sektoren durchaus bezahlt gemacht: Auf 10-Jahres-Sicht konnten sowohl Biotech- als auch Healthcare-Fonds globale Standard-Aktienfonds klar outperformen (Chart 2).

Von Höhen und Tiefen

Blickt man auf die Kurse von Moderna und BioNTech, dann kann man den Verlauf der Pandemie sehr gut nachvollziehen. Die Hoffnung auf die Entwicklung eines erlösenden Impfstoffes löste einen Aufschwung der Kurse aus. Als anschließend verkündet wurde, dass die Impfstoffe tatsächlich wirken und somit ein Meilenstein erreicht wurde, war ein starker Kurssprung zu beobachten. Nach der überschießenden Euphorie kehrte langsam wieder Normalität bei den Kursen ein. Hat der Sektor in diesem Zusammenhang jetzt überhaupt noch eine Gewichtung am Markt? Dr. Andreas Bischof von nova funds ortet weiterhin großes Interesse: „Die Pandemie hat das Interesse am Investmentthema Gesundheit deutlich gesteigert. Nicht nur vorübergehend, sondern dauerhaft. Denn jeder Anleger hat während der Pandemie einschneidende Erfahrungen gemacht und ist sich - spätestens seit dieser Zeit - der übergeordneten Bedeutung von Gesundheit bewusst. Insofern wird sich der Investmentsektor Gesundheit auch in einer endemischen Situation bzw. in einer, wie auch immer gearteten ‚neuen Normalität‘ eines vergrößerten Interesses erfreuen.“

Dr. Christian Lach, Portfoliomanager des Bellevue Biotech Fonds, schlägt in eine ähnliche Kerbe und verweist auf die raschen Innovationen: „Die Entwicklung der mRNA-Vakzine gegen das Coronavirus war eine Sternstunde der Biotechnologie und brach gleich mehrere Rekorde. Noch nie wurde ein so wirksamer Impfstoff so schnell entwickelt. Möglich war dies nur, weil man schon seit 30 Jahren an der mRNA-Technologie forscht und schon seit über zehn Jahren klinische Kandidaten erprobt. Auf dieser Basis konnten sowohl Moderna als auch BioNtech/Pfizer aufbauen.“ Des Weiteren führt Lach aus, dass die Erwartungen bezüglich ständigen Auffrischungsimpfungen sowie die Ausweitung auf andere Krankheiten für steigende Kurse gesorgt haben. Aber langsam kehrt etwas Ruhe bei den Gesundheitsunternehmen ein und die Kurse erlebten eine Korrektur. „Auch verlief die Entwicklung der Impfstoffe gegen die saisonale Grippe nicht so rasend schnell, wie gegen COVID-19. Diese Ernüchterung hinterließ im Kursverlauf deutliche Spuren, die durch die allgemeine Sektorschwäche der letzten Monate verstärkt wurden. Wir haben während der Übertreibungsphase unsere Position in Moderna und BioNtech sukzessive reduziert“, ergänzt der Portfoliomanager von Bellevue.

Andreas Bischof rät dazu, Healthcare-Aktien trotz der jüngsten Volatillität in der Übergangsphase zu einer endemischen Viruslage weiter langfristig im Portfolio zu halten: „Der Übergang zu dieser neuen Normalität wird charakterisiert sein, durch eine Rückkehr der elektiven chirurgischen Eingriffe, also nicht sofort notwendige Eingriffe, die Patienten nachholen, sobald sich die Situation in den Krankenhäusern normalisiert hat. Vor diesem Hintergrund scheint es geboten, im Portfolio Medizintechnikfirmen zu halten, die entsprechenden Produkte herstellen.“ Dies bestätigt auch Christian Lach: „Insgesamt haben wir mehr als die Hälfte unserer Positionen verkauft. Da wir nach wie vor an den Erfolg der m-RNA-Technologie und ihres Potenzials bei anderen Infektionskrankheiten sowie bei Krebs glauben, haben wir nach der Korrektur begonnen, unsere Position wieder aufzubauen. Die nächsten kommerziellen Erfolge werden allerdings mehr Zeit benötigen.“

Covid-Pandemie als Innovationstreiber

Der gesamte Gesundheitssektor hat in den letzten Monaten einige große Entwicklung vorangebracht und dies schneller als ursprünglich angenommen. Die vielen Milliarden, die in die verschiedensten BioTech-, MedTech- und Pharma-Unternehmen geflossen sind, haben die Forschung und Entwicklung stark vorangetrieben. Kai Brüning, Senior Portfolio Manager Healthcare, apoAsset betitelt den mRNA-Durchbruch als größten Erfolg: „Den größten Quantensprung gab es bekanntlich bei der mRNA-Technologie. Obwohl sie schon seit Längerem erforscht wurde, hat sie nun den Durchbruch geschafft. Vor Covid war die Onkologie der Bereich, in der die mRNA-Hersteller am meisten geforscht hatten. Hier wird es aber noch etwas länger dauern, bis Erfolge vermeldet werden können, falls überhaupt.“ Sébastien Malafosse, Co-Portfolio Manager vom Edmond de Rothschild Fund Healthcare bestätigt, dass die hohen Geldmittelzuflüsse für den Gesundheitssektor ausschlaggebend für den großen Erfolg waren, ergänzt aber einen weiteren wichtigen Aspekt: „Zusätzlich zu diesen finanziellen Anreizen profitierten die Unternehmen von einem günstigen Umfeld mit niedrigeren regulatorischen Hürden und einer höheren Sichtbarkeit. Dank all dieser Anreize wurde die Gesundheitsbranche noch innovativer. Am Ende setzten sich Produkte wie die mRNA-Impfstoffe oder der virale Vektorimpfstoff von AstraZeneca durch, welcher auf Technologien basiert, die noch nie zuvor in einem kommerziellen Produkt verwendet wurden.“

Einig sind sich die Experten darin, dass die Pandemie für allgemein große Fortschritte in der Medizin gesorgt hat. So können die Erkenntnisse aus der Forschung gegen das Coronavirus in Zukunft für andere Krankheiten wie zum Beispiel Krebs eingesetzt werden. Sébastien Malafosse meint dazu: „Krebs ist nach wie vor ein innovativer Bereich mit hohem ungedecktem Bedarf, in dem wir mehrere Unternehmen besitzen, insbesondere auf dem Gebiet der zielgerichteten Therapien. Das zentrale Nervensystem ist ebenfalls ein Bereich mit erheblichen Möglichkeiten, der von der starken Finanzierungswelle der letzten zwei Jahre profitiert hat.“ Ebenfalls bekräftigen Kai Brüning und Sébastien Malafosse, dass, auch wenn das Interesse am Gesundheitssektor in den letzten Monaten rückläufig war, es in Segmenten, die durch Corona zu kurz kamen, zu Erholungseffekten kommen wird. Brüning von apoAsset begründet dies folgendermaßen: „Insgesamt ist die Medikamentenentwicklung in anderen Indikationen durch Covid etwas ausgebremst worden. Behörden, die Formalien bearbeiten, waren geschlossen, Patienten konnten nicht zu neuen Studien eingeladen werden bzw. laufende Studien mussten pausieren. Hier werden wir nach Abflauen der Pandemie Aufholeffekte sehen.“ Malafosse von Edmond de Rothschild pflichtet dieser Aussage bei und erörtert eine weitere Neuheit: „Die Telemedizin hat sich während der Pandemie immer stärker durchgesetzt und gezeigt, dass sie langfristig daran interessiert ist, die Lücke zwischen Nachfrage und Angebot in der Gesundheitsversorgung zu schließen.“ Kai Brüning sieht das ähnlich: „Obwohl der Trend der Telemedizin jetzt zunächst einmal wieder vom Höhepunkt zurückgeht, ist er gekommen, um zu bleiben.“

Gesundheitsbereich ist derzeitig günstig bewertet

Blickt man auf das KGV von 22,8 (28.02.2022) auf der Ebene des MSCI World Health Care Index (USD), dann könnte man behaupten, dass dieser Sektor nicht mehr wirklich günstig bewertet ist. Dr. Christian Lach blickt diesbezüglich in die Zukunft und weist auf die erwarteten Bewertungen hin: „Der Gesundheitssektor ist gegenüber dem Gesamtmarkt nach wie vor sehr attraktiv bewertet. Das erwartete KGV für 2022 beträgt für den MSCI World Healthcare 16. Das ist attraktiver als das erwartete KGV für den MSCI World Index von 18 oder dem S&P500 von 20. Die profitablen Biotechwerte sind sogar nur mit einem erwarteten KGV von 13 bewertet, verglichen mit den Pharmawerten, die mit einem KGV von 15 bewertet werden.“ Dem stimmt auch Andreas Bischof zu: „Der Gesundheitssektor ist weiterhin unterdurchschnittlich bewertet: Aktuell handelt er auf einem (Anmerkung: Forward P/E) Bewertungsabschlag von ca. 4 % gegenüber dem MSCI World-Index. Somit hat sich die Bewertung des Sektors gegenüber dem Tief von -15 % im Dezember 2020 zwar deutlich reduziert, doch kann von einer Überbewertung aktuell keine Rede sein.“ Lach, der selbst auch den Bellevue Biotech Fonds leitet, erwähnt außerdem, dass der Healthcare-Sektor weiterhin sehr viel Potential aufweist, welches es auszuschöpfen gilt: „Berücksichtigt man zusätzlich das Gewinnwachstum mit der PEG-Kennziffer, wird der Gesundheitssektor noch attraktiver: der MSCI World HC Index ist mit einem PEG von 1.3 bewertet, gegenüber dem MSCI World Index von 2.3 oder dem S&P500 in Höhe von 2.0. Auch hier weisen die profitablen Biotechwerte ein noch attraktiveres Niveau von nur 1.1 auf. Die Pharmatitel sind hier mit 1.5 deutlich weniger attraktiv. Am Gesundheitssektor mit seinem defensiven Wachstum und speziell am Biotechsektor mit seiner Innovationskraft kommen Investoren, die werthaltige Investments gepaart mit gutem Wachstum suchen, nicht vorbei.“ Zudem ortet Bischof von nova funds eine starke Unterbewertung des Biotechnologie-Segments: „Betrachtet man nur die Biotechnologie, also eines von insgesamt zehn Segmenten des Gesundheitssektors, so fällt auf, dass ihre Bewertung mit einem Abschlag von 22 % noch deutlicher unter des Healthcare-Sektors liegt. Dies ist vor allem das Ergebnis der enttäuschenden Kursentwicklung diverser Biotechnologie-Werte während der letzten Monate.“

Passives vs. aktives Investieren im Gesundheitssektor

Durch die zunehmende „Demokratisierung“ der Börse und dem zunehmenden Interesse der allgemeinen Bevölkerung entstanden ganz neue Investment-Möglichkeiten. Vor allem Personen, denen ein Einzeltitel zu teuer bzw. zu riskant war, nutzte die Chance von passiven Investment-Chancen. Somit lässt sich Healthcare- und Biotech-Exposure neben aktiv gemanagten Fondsstrategien auch kostengünstig über passive Indexinvestments darstellen. Nichtsdestoweniger, wie verhält sich das in einem Markt, der so stark von Innovationen getrieben ist? apoAsset Portfoliomanager Kai Brüning ist kein Fan dieser Anlageprodukte: „Passive Index-Investments sind das, was Kritiker meinen, wenn sie von abgehobenen Kapitalmärkten oder Ähnlichem sprechen. Obwohl mittlerweile Milliarden Euro in Passivprodukte fließen, sehen die Unternehmen, die in diesen Indexprodukten enthalten sind, davon keinen Cent. Der Subsektor Biotechnologie ist der Motor der Innovation bei der Medikamentenentwicklung. Innovation bzw. Medikamentenentwicklung wird immer teurer und muss finanziert werden.“ Brüning verweist darauf, dass Unternehmen in diesen Sektoren vor allem durch die Börse Geld aufnehmen und dieses „kommt von aktiven Fonds, die sich mithilfe ihrer Netzwerke aus Medizin und Forschung detailliert mit Märkten, Produkten und Erfolgswahrscheinlichkeiten auseinandersetzen.“

Eine ähnliche Meinung vertritt auch Edmond de Rothschild Portfoliomanager Malafosse: „Ein börsengehandelter Fonds, der den MSCI World Healthcare nachbildet, hat eine sehr hohe Gewichtung (ca. 39 %) in Large-Cap-Pharmaunternehmen, was bedeutet, dass gute Gelegenheiten in hochinnovativen Unternehmen strukturell unterrepräsentiert sind. Dies ist eine der vielen Tücken passiver Investmentprodukte in einem Sektor, in dem Innovation eine der wichtigsten Triebkräfte ist. Da ständig neue Therapien auf den Markt kommen, ergeben sich neue Chancen, die mit einer Indexnachbildungsstrategie nicht leicht zu erfassen sind.“ Außerdem bringen ETFs eine undifferenzierte Geldverteilung, wie Brüning erklärt: „Passive Fonds investieren nicht, sie verteilen die Gelder ihrer Investoren meistens undifferenziert. Je größer ein Unternehmen ist, desto mehr Geld legt ein ETF dort an, und desto größer wird die Blase, die man damit kreieren kann.“ Sébastien Malafosse schließt sich dem an und unterstreicht nochmal die Vorteile von aktiv gemanagten Fonds: „Durch eine aktiv verwaltete Strategie können Anleger von unserer Erfahrung bei der Identifizierung innovativer Unternehmen und von einer Portfoliostruktur profitieren, die darauf ausgelegt ist, im Laufe der Zeit ein attraktives Risiko-Rendite-Verhältnis zu erzielen. Bei unserem Auswahlprozess berücksichtigen wir ESG-Kriterien und investieren in Unternehmen, die etwas bewirken, sei es durch Innovationen, die den Bedarf im Gesundheitswesen decken, oder durch die Verbesserung des Zugangs zur Versorgung.“

Fazit

Der Gesundheitssektor rund um BioTech-, MedTech- und Pharma-Unternehmen erlebte in den vergangenen zwei Jahren einen großen Zuspruch. Da sich langsam ein Ende der Pandemie abzeichnet, kehren sämtliche „Big-Player“ der Covid-Pandemie zu ihren realen Werten zurück. Doch dies heißt nicht, dass es nun keine attraktiven Investments mehr im Gesundheitssektor gibt. Durch die vielen Milliarden, die durch Investoren und Regierungen und den Sektor geflossen sind, ergaben sich ganz neue Möglichkeiten in der Forschung und der Entwicklung. Die Erkenntnisse aus zwei Jahren Pandemie können für viele andere Projekte verwendet werden. Auch der Durchbruch in Bereich von mRNA-Impfungen könnte die Heilung vieler anderer Krankheiten mit sich bringen. Des Weiteren sind es auch die kleineren BioTech-Unternehmen, welche sehr viel Innovationskraft mit sich bringen. Zusammenfassend kann man sagen, dass der Gesundheitssektor weiterhin einen sinnvollen Portfoliobestandteil darstellt und einige Chancen für die Zukunft offen lässt.

Weitere beliebte Meldungen: