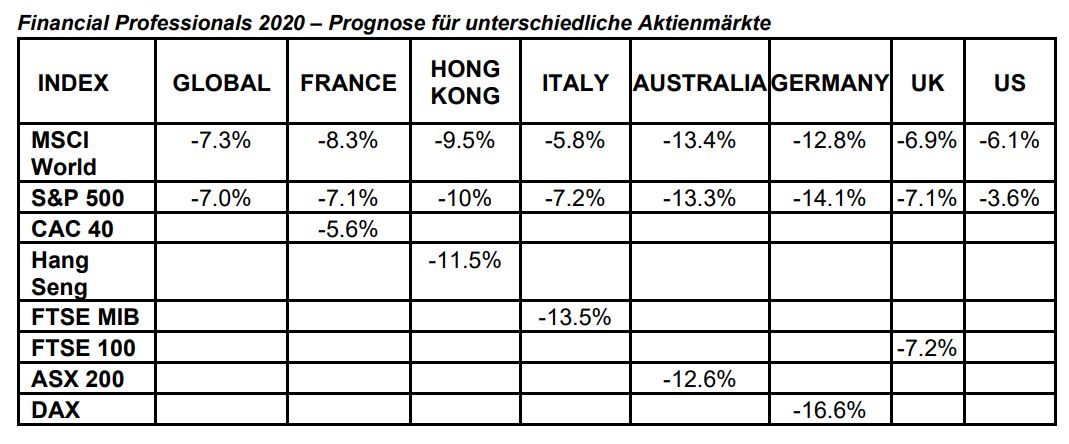

Sowohl der MSCI World Index als auch der S&P 500 dürften dann nur noch rund sieben Prozent unter den Kursständen von Beginn des Jahres liegen werden. 51 Prozent der Befragten sehen die anfänglich starken Kursrückssetzer weniger durch die fundamentale Lage der Unternehmen als vielmehr durch Panikverkäufe der Anleger verursacht. Für 47 Prozent der weltweit befragten Finanzprofis waren die Aktienmärkte zu Beginn des Jahres allerdings bereits überbewertet. Dies ist das Ergebnis einer Befragung von Natixis Investment Managers, die zwischen März und April unter 2.700 Finanzprofis in 16 Ländern durchgeführt wurde. In Deutschland hatten sich 150 Vermögensmanager, Broker und Finanzberater an der Befragung beteiligt.

Deutsche Finanzexperten eher skeptisch

In Deutschland beurteilten die Finanzprofis die Lage deutlich skeptischer als ihre Kollegen im Rest der Welt. Für den MSCI World Index prognostizierten sie einen Jahresendstand von -12,8 Prozent gegenüber dem Stand zu Beginn des Jahres. Den S&P 500 sehen sie zum Ende des Jahres bei -14,1 Prozent. Der DAX dürfte nach Ansicht der deutschen Befragten das Jahr 2020 mit einem Minus von 16,6 Prozent beschließen. Mit Blick auf die USA waren 50 Prozent der in Deutschland Befragten der Meinung, dass mit der Coronakrise das Ende des Bullenmarktes bei Aktien eingeläutet worden sei. Obwohl US-Präsident Donald Trump bei den meisten Finanzprofis persönlich eher weniger hoch im Kurs stehen dürfte, sehen sie in ihm dennoch einen Treiber für die Aktienmärkte. Weltweit denken 62 Prozent der Befragten, dass die Wiederwahl Trumps sich positiv für die weitere Entwicklung von Aktien auswirken werde. In Deutschland äußerten sich sogar 71 Prozent in diesem Sinne.

“Angesichts milliardenschwerer staatlicher Konjunkturprogramme und unterstützender Maßnahmen der Notenbanken scheint es, als hätten sich die Finanzmärkte überraschend schnell erholt”, sagte Sebastian Römer, Head Central and Eastern Europe bei Natixis Investment Managers. Dennoch sollten Anleger weiterhin vorsichtg sein. “Die Volatilität am Markt wird hoch bleiben und eine zweite Infektionswelle kann Real- und Finanzwirtschaft jederzeit wieder zurückwerfen. Diese Skepsis spiegelt sich auch in den eher verhaltenden Performanceprognosen der befragten Finanzprofis wider.”

Aus Sicht der internationalen Finanzprofis bleibt die anhaltend hohe Volatilität das größte Risiko für die Portfolio-Performance. 69 Prozent der weltweit Befragten (Deutschland: 51 %) gaben dies als Hauptsorge an, dicht gefolgt von Rezessionsängsten mit 67 Prozent (Deutschland: 71 %). Knapp die Hälfte (Deutschland: 66 %) hält geopolitische Risiken für einen Hauptrisikofaktor. 19 Prozent äußerten sich besorgt über niedrige Renditen, während Liquiditätsfragen von 17% der Befragten genannt wurden.

Ende der Selbstzufriedenheit

Nach zwölf Jahren stetig steigender Aktienmärkte mit immer neuen Höchstständen wurden die Anleger durch die Coronakrise nun durch einen heftigen und extrem schnellen Kursrutsch überrascht. Nach Ansicht der internationalen Finanzprofis (81 %) hatte der ungewöhnlich lange Bullenmarkt viele Anleger zuvor in trügerische Sicherheit gewiegt. 49 Prozent der Befragten hatten in dieser Phase die Erfahrung gemacht, dass ihre Kunden kein Interesse an einem Rebalancing ihrer Portfolios gehabt hätten.

- 67 Prozent der Finanzprofis denken daher, dass vor allem Privatanleger auf den Kursrückgang nicht vorbereitet gewesen waren;

- 76 Prozent haben den Eindruck, dass insbesondere Privatanleger sich mit der Beurteilung ihrer eigenen Risikotoleranz schwer tun und Risiken erst dann erkennen, wenn diese sich realisiert haben.

"Der Marktabschwung und die gegenwärtige Erholung dienen als Lektion in Sachen Verhaltensökonomik, vor allem, wenn man durch harte, reale Verluste vorgegeben Ziele verfehlt hat", sagte Dave Goodsell, Executive Director des Center for Investor Insight von Natixis. "Investoren haben gelernt, dass sich Risiken jederzeit schlagartig realisieren können. Vor diesem Hintergrund sind Finanzprofis, gefordert, mit ihren Kunden über Risiko- und Renditeerwartungen zu sprechen, ihnen zu helfen, widerstandsfähige Portfolios aufzubauen und Emotionen bei Marktschwankungen im Zaum zu halten".

Beratung sei auch hinsichtlich des Einsatzes von passiven Investmentstrategien erforderlich. Dies werde auch von den Finanzprofis so gesehen.78 Prozent bescheinigen vielen Anlegern ein falsches Sicherverheitsverständnis bei ETFs. Und 72 Prozent meinen, dass Anleger die Risiken von passiven Strategien oftmals nicht verstünden. Fast 80 Prozent der Befragten weltweit sehen im gegenwärtigen Umfeld verstärkte Chancen für aktives Management.

Weitere beliebte Meldungen: