China und die Fed

Die meisten Analysten sind sich einig, dass das Wachstum des chinesischen Bruttoinlandsproduktes in Zukunft geringer ausfallen wird als bisher. Mit dieser Entwicklung musste man mittelfristig rechnen, denn aufgrund des Basiseffektes müssen sich Wachstumsraten nach Jahren des überdurchschnittlichen Wachstums reduzieren. Die Marktteilnehmer sind überrascht, dabei ist diese Entwicklung vollkommen normal. Nicht normal in diesem Zusammenhang ist allerdings, dass die amerikanische Notenbank eine vom Markt erwartete Anhebung der Zinsen nicht durchgeführt hat. Die Begründung war einfach aber vollkommen unerwartet: Die FED mache sich Sorgen um die chinesische Konjunktur.

Fed-Chefin Janet Yellen blickt mit großer Sorge nach Asien: "Ein Großteil unserer Aufmerksamkeit lag auf Risiken rund um China und die Schwellenländer", sagte sie vor der Presse. Nun kann man sich fragen, warum die FED Rücksicht auf die chinesische Wirtschaft nimmt und völlig unerwartet handelt? Ein Argument ist sicherlich die Stärkung des USD bei einer Anhebung der Zinsen. Eine weitere Stärkung des USD gegenüber den Währungen von Schwellenländern verstärkt die bestehenden Probleme dort und begünstigt eine Kapitalflucht zurück in den USD. Ein starker USD korreliert mit schwächeren Notierungen der Rohstoffe, insbesondere des Ölpreises. Was für das Budget der Konsumenten ein Segen ist, ist für viele Rohstoffunternehmen ein Drama. Der Markt antizipiert sinkende Gewinne und höhere Ausfallraten im Ölsektor. An dieser Stelle beleuchten wir nicht den Ölmarkt, möchten aber auf eine weitere Zentralbankentscheidung eingehen.

Norwegen

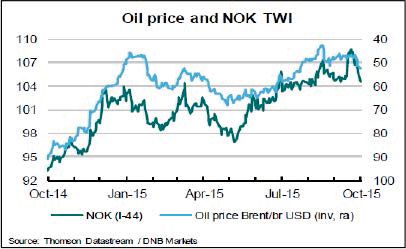

Unerwartet und etwas vom Konsens abweichend war die Senkung der Zinsen um 25 bps der norwegischen Zentralbank. Der Markt hat diesen Zinsschritt erst im Dezember 2015 erwartet, dementsprechend war die Reaktion an der norwegischen Börse, insbesondere Finanztitel verloren kräftig an Wert. Die norwegische Zentralbank macht sich Sorgen um die Konjunktur in Norwegen, da insbesondere der sinkende Ölpreis massive Auswirkungen auf Norwegen hat. Laut Bloomberg wird ca. ein Viertel des norwegischen BIPs im Ölsektor erwirtschaftet, einer von neun Beschäftigten arbeitet in der Ölindustrie. Die Abwertung der norwegischen Krone geschah im Gleichklang mit rückläufigen Notierungen des Ölpreises. Allerdings hat eine schwächer werdende Währung nicht immer nur negative Folgen für eine kleine und offene Volkswirtschaft wie Norwegen, erlangen exportierende Unternehmen doch so einen Wettbewerbsvorteil und können eventuell Marktanteile gewinnen.

Die norwegische Krone ist im Vergleich zur schwedischen Krone inzwischen schwächer zum Euro, was für viele Marktteilnehmer eine neue Situation ist. Neu sind auch sehr starke Bewegungen aufgrund geringer Liquidität, was einige Analysten zu kritischen und vorsichtigen Kommentaren hinsichtlich der norwegischen Währung verleitetet hat.

Allerdings ist dieses Umfeld nicht nur für Devisenhändler herausfordernd, insbesondere die kostenintensive und kostensensible Ölindustrie kämpft mit diesen Herausforderungen am Öl und Devisenmarkt.

Marktteilnehmer und Unternehmen sind im letzten Quartal 2015 vor allem mit Unsicherheiten konfrontiert. Investoren sollten sich auf zunehmende Volatilität und rückläufige Liquidität einstellen, die nächsten Zinsentscheidungen der Zentralbanken werden spannend.

Investoren sollten das Unerwartete erwarten!

Hagen-Holger Apel

Dipl. Volkswirt

DNB Asset Management

Weitere beliebte Meldungen: