Sicherheit hat für die Investoren nach wie vor den höchsten Stellenwert bei ihren Anlageentscheidungen. Jedoch stehen Sicherheitsaspekte nur noch für 58 Prozent der Befragten an erster Stelle, ein Rückgang um 14 Prozentpunkte gegenüber dem Vorjahr. Denn der Renditedruck setzt Investoren immer mehr zu. So gaben 28 Prozent der befragten Großanleger an, dass die Erzielung von Renditen für ihre Anlageentscheidung gegenwärtig die höchste Bedeutung habe: eine Steigerung um 7 Prozentpunkte gegenüber dem Vorjahr und der höchste Wert seit Beginn der alljährlichen Investorenbefragung im Jahr 2005. Ebenfalls deutlich relevanter geworden ist aus Sicht der Anleger die Liquidität. Sie steht für 14 Prozent der Befragten bei ihren Investments im Vordergrund (2017: sieben Prozent).

Investoren fahren Aktienquote hoch

Die veränderten Investmentpräferenzen schlagen sich auch in der Aufteilung der Kapitalanlagen auf die verschiedenen Anlageklassen nieder. Zwar dominieren nach wie vor Rentenanlagen mit einem Anteil von 55 Prozent am institutionellen Portfolio. Allerdings hat sich die Aktienquote mit einem Anstieg von neun auf 17 Prozent gegenüber dem Vorjahr fast verdoppelt. Dabei setzen Investoren verstärkt auf die Kompetenz externer Vermögensmanager – bei den Kapitalanlagen in Fremdverwaltung beläuft sich der Aktienanteil auf 24 Prozent.

„Die Skepsis gegenüber Aktien ist zurückgegangen“, sagt Alexander Schindler, im Vorstand von Union Investment zuständig für das Geschäft mit institutionellen Kunden. „Investoren setzen verstärkt auf Aktien als Instrument zur Lösung des Ertragsdilemmas. Dafür spricht auch die hohe Liquidität der Aktienmärkte.“

Hinzu kommt, dass die Herausforderungen an den Rentenmärkten groß sind, da den Anlegern mit Ende des langjährigen Zinssenkungstrends Kursverluste drohen. Die Mehrheit der Befragten (57 Prozent) sieht sich jedoch bereits für Zinsänderungsrisiken gewappnet. Die Investoren, die ihr Portfolio noch umstrukturieren wollen, setzen dabei in erster Linie auf Anleihen mit kürzerer Duration (71 Prozent) sowie eine breitere Diversifikation (56 Prozent), einen höheren Anteil alternativer Assets (51 Prozent) und variabel verzinsliche Anleihen (49 Prozent). „Mit einer fundamentalen Titelauswahl können aktive Investoren auch in diesem Umfeld positive Renditen erzielen“, erklärt Schindler. Chancen für Bondinvestoren sieht er derzeit beispielsweise bei US-Unternehmensanleihen oder Verbriefungen.

Wirtschaftliche Entwicklung in Deutschland wird skeptisch gesehen

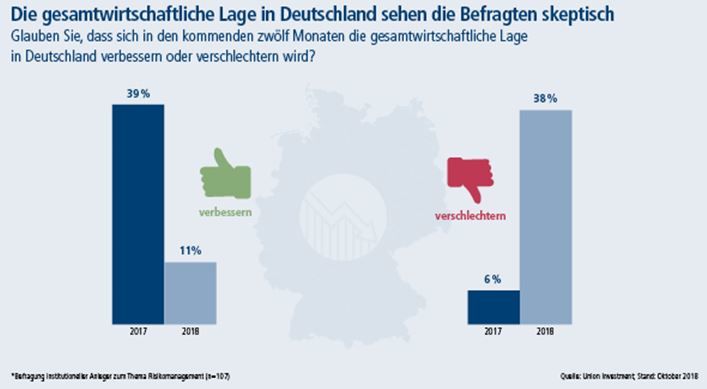

Massiv eingetrübt hat sich die Einschätzung der gesamtwirtschaftlichen Lage in Deutschland. Nur noch elf Prozent der Befragten rechnen hier auf Jahressicht mit einer Verbesserung. Im Vorjahr war der Anteil der Optimisten mit 39 Prozent fast vier Mal so hoch. Eine Verschlechterung der wirtschaftlichen Situation erwarten dagegen 38 Prozent, ein Anstieg um 32 Prozentpunkte gegenüber dem Vorjahr.

„Umso wichtiger ist es für Investoren, regionale Wachstumsunterschiede zu berücksichtigen. Sie sollten ihre Anlagen global diversifizieren und über ihre Risikobudgets flexibel steuern“, sagt Schindler.

Weitere beliebte Meldungen: