Weltwirtschaft wächst 2019 langsamer

Eine schwächere Welthandelsdynamik und viele länder- und sektorspezifische Faktoren belasten allerdings die Weltwirtschaft. Bei nationaler Preisbereinigung und konstanten Wechselkursen erwarten wir eine Verlangsamung des weltweiten Wirtschaftswachstums von 3 Prozent im Vorjahr auf 2,7 Prozent im Jahr 2019.

Die Risiken bleiben angesichts der politischen Unsicherheitsherde wie etwa dem Handelskonflikt, dem gespaltenen US-Kongress und dem Brexit hoch. Jedoch gibt es auch stabilisierende Effekte, die ein Abgleiten in eine Rezession im Jahr 2019 unwahrscheinlich machen. So wird die Binnenkonjunktur in den USA und Europa von robusten Arbeitsmärkten mit steigender Beschäftigung und steigenden Reallöhnen getragen. Zudem stemmt sich China mit geld- und fiskalpolitischen Maßnahmen gegen einen Konjunktureinbruch.

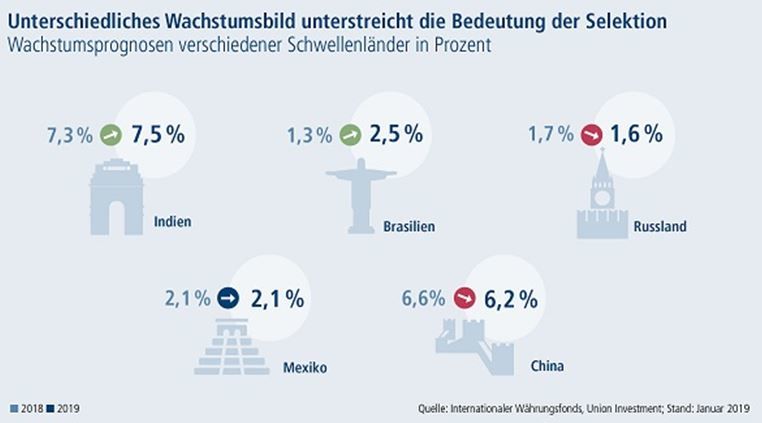

Die jüngsten Wachstumsprognosen des Internationalen Währungsfonds (IWF) zeigen für die Emerging Markets eine leichte Verlangsamung des Wirtschaftswachstums im Jahr 2019 von 4,6 Prozent auf 4,5 Prozent. Eine vergleichsweise moderate Entwicklung im Vergleich zum Vorjahr, als die Prognose zunächst bei 4,9 Prozent lag, tatsächlich aber nur 4,6 Prozent erreicht wurden. Ein ähnliches Bild zeigt sich mit Blick auf die Entwicklung des Gewinnwachstums auf der Aktienseite. Zudem wird in Indien, Brasilien und Südafrika sogar eine leicht höhere Wachstumsdynamik erwartet.

Fed wechselt von Autopilot auf eine flexible Ausrichtung

Auch in diesem Jahre stellt die Normalisierung der Geldpolitik einen wichtigen Einflussfaktor für die Emerging Markets dar. Der wesentliche Unterschied zum Jahr 2018 ist, dass die US-Notenbank Fed ihren Zins-Autopiloten, also die quartalsweise Anhebung der Leitzinsen, ausgesetzt hat. Stattdessen möchte sie ihre Entscheidungen künftig stärker an den aktuellen wirtschaftlichen Daten ausrichten. Wir rechnen in diesem Jahr noch mit zwei Zinserhöhungen sowie einer Reduktion des Bilanzabbaus von derzeit 50 Mrd. US-Dollar monatlich auf 40 Mrd. US-Dollar. Die Zinsen werden daher etwas langsamer und nur noch in Abhängigkeit von der jeweiligen Datenlage steigen. Das sollte zu keiner weiteren Stärkung des US-Dollars führen, was die Schwellenländer insgesamt besser verkraften sollten.

Risikofaktor Handelsstreit bleibt bestehen

Die Entwicklung in den aufstrebenden Volkswirtschaften wird auch im laufenden Jahr maßgeblich vom Handelsstreit zwischen den USA und China bestimmt. Die jüngsten Nachrichten lassen auf einen positiven Ausgang hoffen. So bietet China an, bis zum Jahr 2024 den Handelsüberschuss gegenüber den USA vollständig abzubauen. Zuvor war von US-amerikanischer Seite eine Aufhebung von Zöllen auf chinesische Importe ins Spiel gebracht worden.

Gleichzeitig setzt sich jedoch mehr und mehr die Überzeugung durch, dass in der US-Außenpolitik ein Paradigmenwechsel vollzogen wurde und die USA eine strategische Konfrontation mit China verfolgen. Da der Handelsstreit aber auch konjunkturelle Bremsspuren in der US-Wirtschaft hinterlässt, könnte das die US-Regierung veranlassen, ihre harte Position gegenüber China aufzuweichen. Insgesamt ist die weitere Entwicklung der chinesisch-amerikanischen Beziehungen nur sehr schwer zu prognostizieren, die Unsicherheit nach wie vor groß.

Länderspezifische Risiken beachten

Darüber hinaus werden länderspezifische Probleme weiter eine Rolle spielen. Insbesondere in Argentinien und der Türkei bleibt die Lage tendenziell schwierig. Gleichzeitig stehen in Argentinien ebenso wie in Südafrika und Indonesien in diesem Jahr Wahlen an, die das Potenzial haben, für Verunsicherung zu sorgen. Anders als 2018 wird 2019 aber kein „Superwahljahr“, was politische Turbulenzen eindämmen sollte. Aus wirtschaftlicher Sicht gibt es auch positive Länderbeispiele: So stellt sich mit Blick auf Wachstumsraten und Auslandsverschuldung die Situation in Indonesien weitaus günstiger dar. Und in Brasilien scheint die Lage nach der Präsidentschaftswahl aktuell stabil zu sein. Für Anleger ist eine sorgfältige Länderanalyse besonders wichtig. Denn insgesamt sollte die Divergenz zwischen den einzelnen Schwellenländern 2019 weiter anhalten.

Ende vergangenen Jahres wurden Bewertungsniveaus für Anlagen in Schwellenländern erreicht, die aus Investorensicht die Ausgangslage für das Jahr 2019 wieder besser erscheinen lassen. Damit geht einher, dass sich die Belastungsfaktoren zumindest teilweise auflösen: Die Verlangsamung des Weltwirtschaftswachstums sollte dahingehend begrenzt sein, dass ein Abrutschen in eine Rezession verhindert werden kann. Zwar wird die US-Notenbank Fed auf einem moderaten Straffungskurs bleiben, ihre Geldpolitik aber stärker an aktuellen Wirtschaftsdaten orientieren. Auch aus länderspezifischer Sicht drohen 2019 weniger Turbulenzen. Der wohl größte Unsicherheitsfaktor bleibt der Handelskonflikt zwischen den USA und China. Kurzum: Die Aussichten für das Jahr 2019 sind für Investments in Schwellenländer nicht rosig. Die Emerging Markets stehen aber an der Schwelle zu besseren Zeiten.

Mehr zu den Schwellenländern und welche Märkte wir 2019 favorisieren erfahren Sie hier.

Michael Herzum, Leiter Macro & Strategy, Union Investment

Weitere beliebte Meldungen: