An den Börsen stehen schwergewichtige Technologiekonzerne aus den USA und China im Fokus. Dabei bietet Europa einen blühenden, wenn auch überschaubaren IT- und Technologiesektor. Der oft hohe Streubesitz und die vergleichsweise niedrige Börsenkapitalisierung machen den Sektor allerdings anfällig für Übernahmen. Europas Tech-Branche kämpft um ihre Unabhängigkeit.

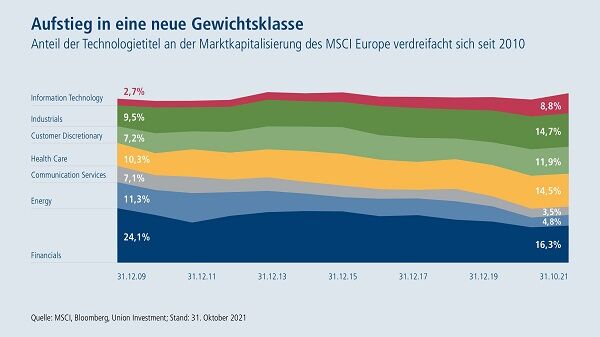

Der europäische Technologiesektor hat beachtlich an Gewicht gewonnen. Innerhalb von zehn Jahren verdreifachte sich sein Anteil an der Marktkapitalisierung des MSCI Europe-Index auf über neun Prozent. Noch höher liegt der Anteil der Tech-Werte im Blue-Chip-Barometer des Euroraums, dem Euro STOXX 50. Dort machen die Aktien von ASML, SAP, Adyen und Infineon 17 Prozent des Indexgewichts aus.

Trotzdem erreicht die absolute Marktkapitalisierung der europäischen Tech-Werte in Europa mit 800 Milliarden Euro nur knapp das Rekordniveau vor dem Platzen der Dot-Com-Bubble vor mehr als 20 Jahren. In den USA sieht das ganz anders aus: Der Börsenwert der gelisteten Tech-Unternehmen ist seit der Dot-Com-Bubble Anfang des Jahrtausends auf mehr als das Dreifache gewachsen. Aktuell liegt das Rekordhoch bei umgerechnet mehr als elf Billionen Euro, gemessen am MSCI USA Technology. Ihr relativer Anteil am MSCI USA erreicht mit knapp 29 Prozent fast das Niveau zur Jahrtausendwende. Kein Zweifel: Nirgendwo sonst auf der Welt ist das Universum an Technologie- und IT-Unternehmen so breit und vielfältig wie in den USA.

Nur wenige Schwergewichte, aber spannende zweite Reihe

Europas Technologieaktien werden daher meist unterschätzt. Sie bringen trotz ihrer guten Wertentwicklung gegenüber ihren börsennotierten US-Wettbewerbern viel weniger Gewicht auf die Waage. Das gilt auch im Vergleich zu asiatischen Tech-Aktien wie Baidu, Alibaba oder Tencent. Zu den wenigen Schwergewichten auf dem alten Kontinent zählen der niederländische Halbleiterausrüster ASML, der mit seiner Technologie kaum zu ersetzen ist für die gesamte globale Halbleiterproduktion. Führend ist auch die deutsche SAP als Spezialistin für Software zur Unternehmensplanung. Viele andere europäische Tech-Titel sind im Bereich der mittelgroßen Unternehmen zu finden. Wachstumsstarke Unternehmen aus dem Bereich E-Commerce wie About You, HelloFresh oder Zalando und Zahlungsdienstleister wie etwa Adyen, Nexi und Wordline zählen zum Technologiesektor im weiteren Sinn.

Für Investoren hält Europas Tech-Sektor einige Herausforderungen bereit. Zum einen sind die Diversifikationsmöglichkeiten begrenzt. Der Sektor ist eher klein, aber fein. Da viele Unternehmen größenmäßig aus der zweiten Reihe stammen, kann die Liquidität der Aktien ein kritischer Faktor sein. Die wenigen sehr liquiden Schwergewichte sind dagegen oft eine gesuchte Anlage. Das spiegelt sich in Form einer Knappheitsprämie und damit in einer selbst gegenüber ihren US-Wettbewerbern oft hohen Bewertung wider.

Hinzu kommt: Trotz guter Kursentwicklung sind europäische Tech-Aktien nicht vor möglichen Übernahmen gefeit. Sie zeichnen sich durch einen hohen Anteil Streubesitz aus. Es fehlt aber in der Regel ein Ankeraktionär, der schützend die Hand über das Unternehmen hält. Weil andernorts die Börsenwerte von Tech-Unternehmen noch viel stärker gestiegen sind, besteht hier ein Ungleichgewicht. Die moderate Marktkapitalisierung von Europas Technologie-Unternehmen dürfte über die nächsten zehn Jahre verstärkt die Aufmerksamkeit von Wettbewerbern aus den USA oder Asien auf sich ziehen. Diese verfügen über viel größere finanzielle Ressourcen und könnten ihre europäischen Pendants grundsätzlich leicht schlucken.

Damit droht der Ausverkauf der europäischen Tech-Branche – zumindest in Teilen. Wie begehrt europäische Tech-Unternehmen sind, zeigt die jüngste Übernahme von Dialog Semiconductor durch den japanischen Chiphersteller Renesas oder die anstehende Übernahme des Siliziumanbieters Siltronic durch Globalwafers.

Aufgrund ihres hohen Streubesitzes ist selbst die Unabhängigkeit beispielsweise des Softwareriesen SAP langfristig nicht gesichert, wenn der Einfluss der Gründer zurückgeht. Als Bremse könnte bei ausländischem Übernahmeinteresse dann allenfalls noch der Staat wirken, sofern er sich einschaltet und den Verkauf von als strategisch wichtig erachteten Unternehmen oder Unternehmensteilen untersagt.

Kurzfristig profitieren könnten europäische Unternehmen davon, dass sie „zwischen den Stühlen“ USA und China sitzen. So dürften europäische Netzwerkausrüster weiterhin eine Nische im chinesischen Mobilfunkmarkt besetzen. Längerfristig sieht das Bild ungünstiger aus. Viele europäische Halbleiter-Unternehmen sind stark von US-Patenten abhängig. Zudem will sich China mit seiner Wirtschaftsstrategie unabhängig von ausländischem Hochtechnologie-Know-How machen. Europäische Unternehmen mit einem hohen Umsatzanteil in China wie Infineon müssen auf der Hut sein, um langfristig den freien Marktzugang im Reich der Mitte zu behalten. Es besteht das Risiko, dass die europäischen Unternehmen sich entscheiden müssen, für welche Seite sie künftig arbeiten wollen. Dies dürfte nicht ohne Einschnitte in Lieferketten und Kundenbasis möglich sein. Investoren sollten mögliche regulatorische und politische Eingriffe stets im Blick haben.

Anlagealternativen bei E-Commerce und Zahlungsdienstleistern

Um solchen Konflikten auszuweichen, bieten sich für Anleger stärker auf den europäischen Markt ausgerichtete Unternehmen aus dem Bereich E-Commerce oder Zahlungsdienstleistung an. Dazu gehören Online-Händler wie Zalando, About You oder Hello Fresh, die zu den nicht-zyklischen Konsumgütern gehören und stark auf europäische Kundschaft setzen, wobei HelloFresh fast die Hälfte des Umsatzes in den USA erzielt. Diese Unternehmen zeigen, dass der E-Commerce Markt groß genug ist, um auch neben US-Riesen zu bestehen. So ist wie bei Zalando oder HelloFresh in speziellen Produktkategorien ein profitables Geschäft möglich. Zalando ist auf einem guten Weg, sein Ziel zu erreichen. Das Unternehmen will rund zehn Prozent der europäischen Fashion-Umsätze über seine Plattform abwickeln.

Chancen eröffnen zudem Softwareunternehmen, die Lösungen für kleine und mittelgroße Firmen anbieten. Auch europäische Zahlungsdienstleistungs-Titel wie Adyen, Nexi oder Worldline sind wettbewerbsfähig und können eine Alternative zu US-Technologieaktien sein. Sie sind aber hoch bewertet. Schwieriger ist die Lage auf dem App-Markt für die Lieferung von Essen. In Europa tummeln sich mit Delivery Hero, JustEat Takeaway und Deliveroo drei große börsennotierte Spieler. Sie müssen aber erst beweisen, dass sie mit dem Geschäftsmodell auch Gewinne erwirtschaften können. Bisher wurde hier viel Geld für Marketing und teure Zukäufe verbrannt.

„Die strukturellen Wachstumstrends für Technologiewerte bleiben auch in Europa intakt.“

Benjardin Gärtner

Europas Tech-Universum ist klein, aber fein. Längerfristig könnten die Kurse oft von Übernahmefantasie gestützt werden. Aufgrund gestiegener Renditen am Staatsanleihemarkt und den höheren Inflationserwartungen haben Technologie- und Wachstumsaktien zuletzt eine leichte Bewertungskorrektur gegenüber niedrig bewerteten Substanzaktien erfahren. Damit ergibt sich für langfristige Anleger eine Einstiegschance in ausgewählte europäische Werte. Die strukturellen Wachstumstrends für Technologiewerte sind auch in Europa intakt. Eine Vielzahl von Trends hat sich durch die Corona-Krise noch verstärkt, wie Digitalisierung, Automatisierung oder mobiles Arbeiten. Auch die Verlagerung von Software ins Internet, das sogenannte Cloud-Computing, hat großes Wachstumspotenzial.

Weil die Titel durch strukturelle Wachstumstrends geschützt sind, sind sie auch weniger zinssensitiv. Solange die Inflation nicht kräftig überschießt, besteht kein Anlass zur Sorge. Viele Tech-Unternehmen erzielen hohe Mittelzuflüsse und haben keine oder nur eine geringe Verschuldung, sind also kaum vom Zinsumfeld abhängig. Zu unseren Favoriten zählen abgesehen von Aktien der Halbleiter-Zulieferer auch Anbieter im Bereich Zahlungsverkehr sowie ausgewählte Softwaretitel aus der zweiten Reihe. Die hohen Bewertungen werden durch die guten Wachstumsaussichten gerechtfertigt.

Benjardin Gärtner, Leiter Portfoliomanagement Aktien und Mitglied des Union Investment Committee

Weitere beliebte Meldungen: