- Institutionelle Anleger wollen nachhaltige Investments ausbauen

- Anteil nachhaltiger Investoren erreicht Höchststand

- Ausbau erneuerbarer Energien steht bei Energieversorgung im Vordergrund

- Biodiversität wird zum Anlagethema

Institutionelle Anleger wollen den Anteil nachhaltiger Investments trotz geopolitischer Krisen und vielfältiger Herausforderungen am Kapitalmarkt ausbauen. Aktuell berücksichtigen 91 Prozent der Großanleger in Deutschland Nachhaltigkeitskriterien bei ihren Anlageentscheidungen. Das ist eine Steigerung um acht Prozentpunkte gegenüber dem Vorjahr und gleichzeitig der höchste Wert seit dem Start der jährlichen Investorenbefragung von Union Investment im Jahr 2010. Drei Viertel der Investoren (74 Prozent) sind mit den nachhaltigen Kapitalanlagen in ihrem Verantwortungsbereich zufrieden (Vorjahr: 67 Prozent). Dies geht aus der Nachhaltigkeitsstudie 2023 von Union Investment hervor, für die 200 institutionelle Investoren in Deutschland befragt worden sind.

Investoren strukturieren angesichts der geopolitischen Herausforderungen ihre Portfolios um. Die Hälfte der Befragten (51 Prozent) gibt an, dass diese sich auf ihre nachhaltigen Kapitalanlagen auswirken werden. Wegen der aktuellen geopolitischen Krisen wollen 76 Prozent von ihnen den Anteil nachhaltiger Kapitalanlagen ausbauen. Das bisherige Niveau beibehalten möchten 20 Prozent, und nur vier Prozent planen eine Verringerung ihrer nachhaltigen Investments."

„Die nachhaltige Transformation der Wirtschaft geht auch in herausfordernden Zeiten weiter und bietet perspektivisch in vielen Branchen Investmentchancen“, sagt André Haagmann, Vorstandsmitglied von Union Investment mit Zuständigkeit für das institutionelle Kundengeschäft.

60 Prozent der befragten Großanleger, die nachhaltig und konventionell investieren, bescheinigen dem nachhaltigen Portfolio eine ähnliche oder gar bessere Renditeentwicklung als dem konventionellen. Unter Risikogesichtspunkten sehen 69 Prozent von ihnen das nachhaltige Portfolio gleichauf oder im Vorteil.

Den Stellenwert des Risikomanagements unterstreicht, dass 63 Prozent der Befragten (Mehrfachnennungen) eine Optimierung des Risikomanagements als Motiv für die Berücksichtigung von Nachhaltigkeitskriterien nennen. Am häufigsten werden als Motiv die Werte des eigenen Unternehmens von 88 Prozent genannt. Daher ist es nicht verwunderlich, dass bei nachhaltigen Kapitalanlagen die Nachhaltigkeitswirkung für 57 Prozent der Investoren sogar eine höhere Priorität hat als die Rendite (43 Prozent).

Für besonders wirksam in Hinblick auf eine Transformation der Wirtschaft halten 46 Prozent der Befragten (Mehrfachnennungen) eine Titelauswahl auf Basis der Nachhaltigkeitswirkung. Dabei verbinden die Investoren mit der nachhaltigen Transformation der Wirtschaft überwiegend Umwelt- und Klimaschutzaspekte. Jedoch weckt der Transformationsbegriff bei 23 Prozent der Befragten bislang keine Assoziationen. „Als Asset Manager sind wir gefordert, verstärkt über die mit der Transformation der Wirtschaft verbundenen Anlagechancen zu informieren. Dafür müssen private Gelder mobilisiert werden, da staatliche Investitionen allein nicht ausreichen“, betont Haagmann. „Klimaschutz, demografischer Wandel, Urbanisierung und Digitalisierung erfordern milliardenschwere Infrastrukturinvestments.“

Ausbau erneuerbarer Energien steht bei Energieversorgung im Vordergrund

Weitgehend einig sind sich die Investoren in Bezug auf die Transformation der Energieversorgung in Deutschland. 95 Prozent (Mehrfachnennungen) halten einen Ausbau der erneuerbaren Energien für erforderlich. Dagegen plädieren nur 30 Prozent für eine Steigerung der Flüssiggasimporte. Für eine weitere und stärkere Nutzung der Atomenergie sprechen sich 21 Prozent der Befragten aus. Die Genehmigung von Fracking in Deutschland befürworten zehn Prozent, eine stärkere Nutzung von Öl und Kohle nur jeweils drei Prozent.

Gleichzeitig sind mehr als drei Viertel der Befragten (78 Prozent) überzeugt, dass Atomkraft nicht nachhaltig ist. Auffällig ist jedoch, dass sich der Anteil derjenigen, die Atomkraft als nachhaltig einstufen, gegenüber dem Vorjahr auf 22 Prozent verdoppelt hat. Atomstromproduzenten sind bei den Nachhaltigkeitsfonds von Union Investment seit vielen Jahren ausgeschlossen.

Biodiversität wird zum Anlagethema

Noch relativ neu ist bei der Kapitalanlage das Thema Biodiversität. Doch bereits heute spielen Biodiversität und Entwaldung für 42 Prozent der nachhaltig anlegenden Investoren eine Rolle. Knapp zwei Drittel von ihnen (64 Prozent) bevorzugen dabei den Ausschluss von Unternehmen, die durch ihr Geschäftsmodell die Biodiversität gefährden, in Kombination mit Investments in Firmen, die aktiv an Lösungen zum Erhalt der Biodiversität arbeiten. „Mit dem Artensterben sind ebenso wie mit dem Klimawandel wachsende wirtschaftliche Risiken verbunden. Biodiversität wird somit auch im Risikomanagement relevant“, erläutert Haagmann.

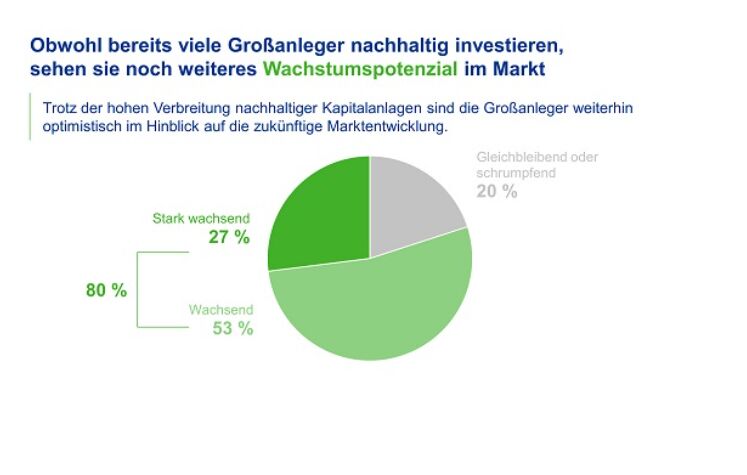

Aus Sicht der Großanleger hat sich die nachhaltige Kapitalanlage trotz krisenhafter Entwicklungen innerhalb des vergangenen Jahres bewährt und sogar an Relevanz gewonnen. Eine große Mehrheit von 80 Prozent erwartet ein fortgesetztes Marktwachstum und rechnet in den kommenden zwölf Monate mit einem weiteren Volumenwachstum bei nachhaltigen Kapitalanlagen.

Für die diesjährige Untersuchung wurden von Januar bis April 2023 insgesamt 200 institutionelle Investoren in Deutschland befragt, die zusammen ein Vermögen von mehr als sechs Billionen Euro verwalten. Zu den Befragten zählten Versicherungen (Anteil: 13 Prozent), Großunternehmen (18 Prozent), Altersversorger/Pensionskassen (10 Prozent), Stiftungen/Kirchen (13 Prozent), Kreditinstitute (25 Prozent) und Kapitalverwaltungsgesellschaften (21 Prozent).

Weitere beliebte Meldungen: