Notenbanken lassen Anleger im Unklaren

Wenn man sich die Börsen dies- und jenseits des Atlantiks anschaut, dann folgt dem Raketenstart ins Jahr nun ein wenig der gemütliche Gang nach oben. Und dass, obwohl sowohl die US-Notenbank Fed als auch die EZB die Zinsen weiter angehoben haben. Und die Anleger dabei im Unklaren gelassen haben, wie genau und wie lange der Zinsanhebungszyklus noch anhalten wird. Die Investoren haben daraus aber gelesen: Alles nur halb so wild. Wird schon nicht so schlimm werden, wie wir das ursprünglich befürchtet hatten.

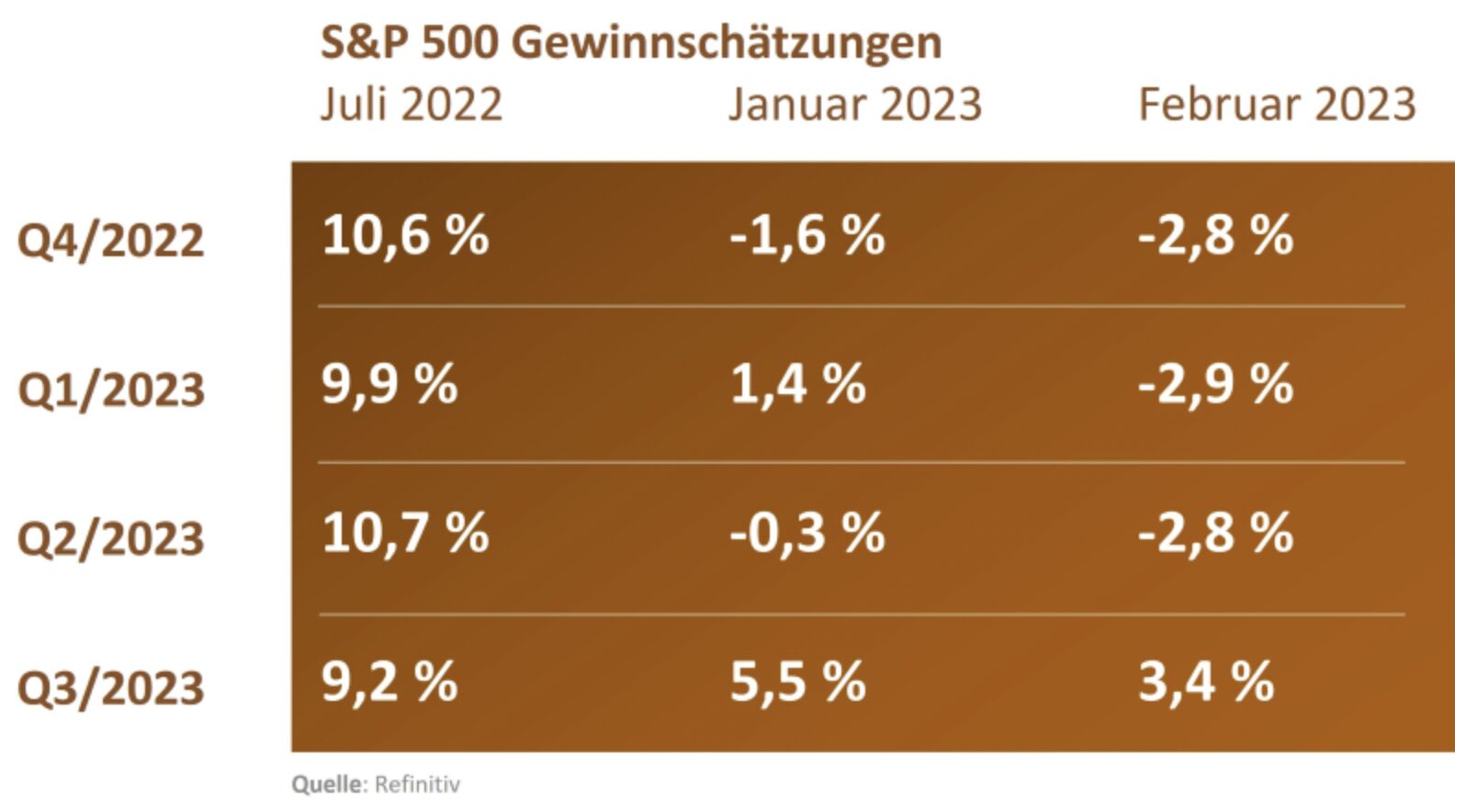

Analysten schrauben Gewinnerwartungen nach unten

Bemerkenswert ist aber auch: Die Anleger treiben die Kurse gen Norden, dabei sind die Analysten dabei weniger optimistisch und schrauben ihre Gewinnerwartungen nach unten. Sie sehen in der folgenden Tabelle die immer pessimistischer werdenden Einschätzungen der Analysten zu den Gewinnen der S&P 500 Unternehmen.

Auf der anderen Seite werden die Kursprognosen nach oben geschraubt. Was sich paradox anhört, ist aber aus börsenpsychologischer Sicht leicht erklärbar: Man geht davon aus, dass der Markt den Zinshöhepunkt bald gesehen hat und dass man im zweiten Halbjahr vielleicht sogar wieder die erste, kleine Zinssenkung bekommen könnte. Die Börse ist also der Zeit mal wieder voraus. Und das mit einer gehörigen Portion Optimismus. Aber - ob die Notenbanken da wirklich mitziehen? Das bleibt abzuwarten, schließlich sind die jüngsten US-Job-Daten so gut ausgefallen, dass man berechtigte Zweifel an einer baldigen Zinssenkung haben kann. Entsprechend vorsichtig sollte man bei all dem Optimismus sein.

Optimismus durch S&P 500-Statistik

Auf der anderen Seite spricht die Statistik für einen positiven Ausblick. So gab es in den letzten 75 Jahren beim S&P 500 insgesamt 14 Januare, in denen der Index um 5 oder mehr Prozent angestiegen ist. 13-mal schloss der S&P 500 danach mit einem durchschnittlichen Plus von 23 Prozent das Gesamtjahr ab. Das sind schon beeindruckende Zahlen.

"Fear & Greed"-Index deutet auf Korrektur hin

Aber die Erfahrung zeigt: Die Börse geht nicht gradlinig einfach nur nach oben. Schwankungen und zwischenzeitliche Einbrüche gehören nun mal dazu. Und es gibt durchaus Anzeichen, dass es bald zu einer Korrektur kommen kann. Da ist schon die Börsenpsychologie, die dem weiteren Verlauf einen Strich durch die Rechnung machen kann. Denn die Gier ist an die Börse zurückgekehrt. Und der vielbeachtete „Fear & Greed“ steht schon heute auf „Greed“, also Gier. Noch ist es kein „Extrem Greed“, der bei 76 Punkten beginnt, erreicht. Aber 70 Punkte sind es schon heute (Stand 10.02.2023).

Das ist kein gutes Zeichen, denn wie sagt schon ein altes Sprichwort: „Wo die Gier zupackt, sitzt der Verstand auf gepackten Koffern!“. Dann werden nämlich Risiken ausgeblendet, die man nach reiflicher Überlegung nicht außer Acht lassen sollte. Die Notenbanken haben wir bereits angesprochen. Dazu kommen die Gewinnrevisionen der Unternehmen, die gerade erst in Fahrt kommen und wohl noch eine Weile anhalten dürfte. Das haben die jüngsten Quartalszahlen von Alphabet (Blogbeitrag: Alphabet: Viel mehr als nur die Google-Suche), Microsoft (Blogbeitrag: Microsoft: Mehr als Windows und Office) oder im DAX gerade bei Adidas gezeigt, um nur einige zu nennen. Wir befinden uns also in einer Gewinnrezession, deren Ausmaß und Dauer man derzeit noch nicht abschätzen kann. Hinzu kommen die alten Probleme, die immer noch akut sind: Der Krieg in der Ukraine, eine weiterhin hohe Inflation, zwar langsam nachgebende, aber hohe Energiepreise. Dann die Spannungen zwischen den USA und China, die gerade wieder eine neue Dimension erreichen. Die Liste ließe sich beliebig fortführen.

Stimmung nicht vermiesen lassen

Vielleicht sollte man sich aber auch die gute Stimmung nicht vermiesen lassen, auch wenn die Volatilität langsam steigt. Genießen wir den Augenblick. Die gute Entwicklung an den Märkten hat auch unseren Mandaten wie dem Frankfurter Aktienfonds für Stiftungen und noch mehr unserem Frankfurter UCITS-ETF – Modern Value einen großen Schub nach vorne gegeben. Aber wir sind und bleiben auf der Hut. Denn die nächste Korrektur kommt bestimmt. Und darauf wollen wir vorbereitet sein.

Von Frank Fischer, CEO & CIO der Shareholder Value Management AG