Auf dem falschen Fuß erwischt

Dabei wurden sie dann von den Kurssprüngen seit Oktober vergangenen Jahres auf dem falschen Fuß erwischt. Seither haben sie sukzessive Aktien gekauft, insbesondere seit dem Rücksetzer im Frühjahr. Dies hat die jüngste Rallye befeuert. Mittlerweile ist nach Berechnungen der Deutschen Bank aus dem Untergewicht sogar wieder ein Übergewicht geworden: Die derzeitige Positionierung in Aktien liegt höher als in 72 Prozent der Handelstage seit 2010. Die Unterstützung für den Markt durch weitere Zukäufe dürfte damit nachlassen. Rein statistisch ist ein Rücksetzer des S&P 500 inzwischen überfällig: Im Schnitt fällt er seit dem Zweiten Weltkrieg alle 47 Handelstage mehr als drei Prozent unter das jeweilige Zwischenhoch. Seit Mitte März ist dies aber nicht mehr passiert.

DAX: Von Allzeithoch zu Allzeithoch - Gewinnmitnahmen

Das bedeutet im Umkehrschluss: Alles wartet auf die Korrektur. Und es gibt erste Anzeichen. So ist etwa der DAX, der gerade seinen 35. Geburtstag gefeiert hat, in den letzten Wochen und Monaten von Allzeithoch zu Allzeithoch gestürmt. Bis die Anleger plötzlich merkten: Hallo, da war doch was! Die Inflation ist immer noch hoch. Die Inflationsrate in Deutschland lag im Juni erstmals seit Februar wieder über der des Vormonats. Im Juni stiegen die Verbraucherpreise gegenüber dem Vorjahresmonat um 6,4 Prozent – im Mai betrug die Jahresteuerungsrate noch 6,1 Prozent. Das setzt die Notenbanken – zumindest die EZB – weiter unter Druck. Weitere Zinserhöhungen werden wohl folgen. Und last but not least: Die deutsche Wirtschaft befindet sich in einer (technischen) Rezession. Da wurden dann zunächst mal Gewinne mitgenommen. Sicher ist sicher.

Die „Glorreichen Sieben“ als Treiber

Jenseits des Atlantiks sieht die Sache etwas anders aus. Im Rausch der Begeisterung für Künstliche Intelligenz haben vor allem die „Big-Techs“ die Kurse immer weiter nach oben getrieben. Doch es sind eigentlich nur die „Glorreichen Sieben“ Apple, Microsoft (Blog: Microsoft jetzt eine KI-Aktie? Tech-Gigant mit neuer Fantasie), Nvidia, Alphabet (Blog: Alphabet Aktienanalyse: Viel mehr als nur die Google-Suche), Meta Platforms (Blog: Meta Aktienanalyse: Die globale Werbemaschine), Amazon (Blog: Amazon Aktienanalyse: AWS ist der versteckte Gewinntreiber bei Amazon) und Tesla, die den Aufschwung treiben. Sie sind für den größten Teil der Kursgewinne an der Wallstreet und der Nasdaq verantwortlich. Doch bei aller Fantasie: Auch bei ihnen werden die Kurse nicht ewig in den Himmel steigen.

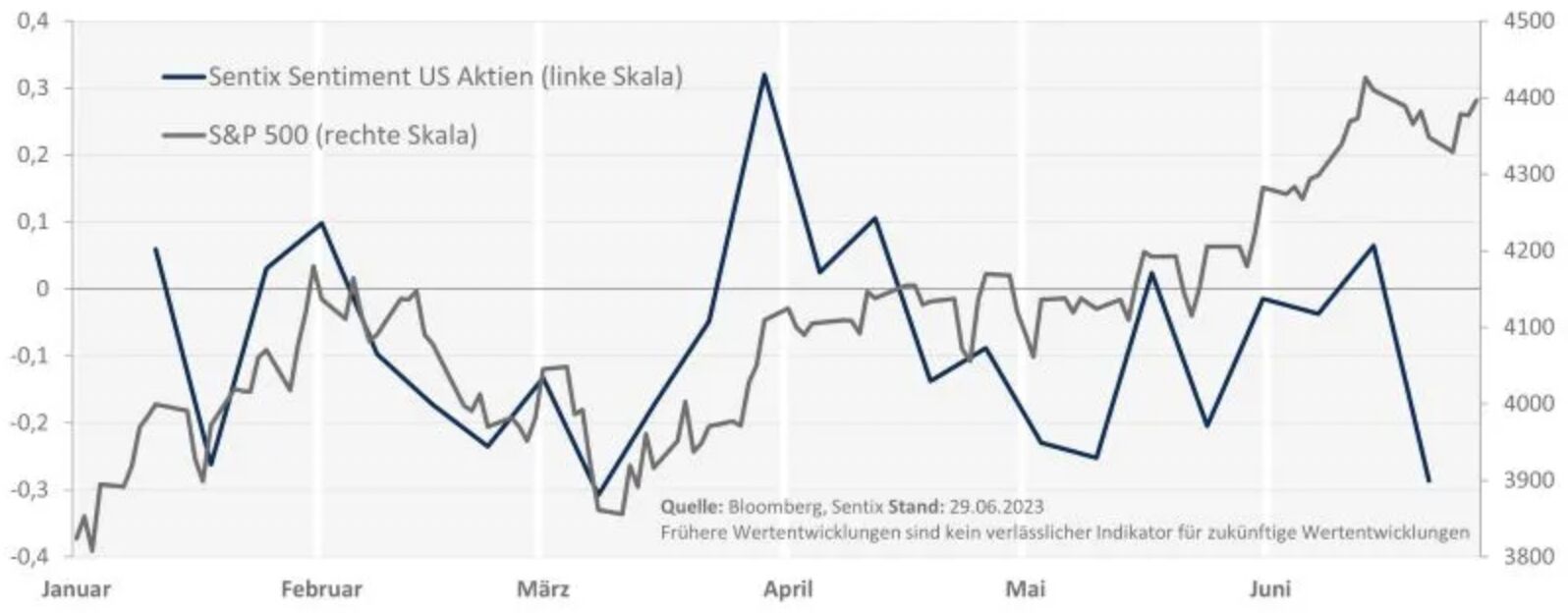

Stimmungseinbruch – ein antizyklisches Kaufargument?

Es gibt bereits erste Indikatoren, dass die Party bald vorbei ist. So hat der Spezialist für Sentimentanalyse und Behavioral Finance, Sentix, in seiner jüngsten Umfrage festgestellt, dass schon bei leichten Rückgängen im S&P 500 schnell Angst bei den Investoren aufkommt. Statistisch sei dieses Stimmungsniveau ein klares antizyklisches Kaufargument – insbesondere auf Sicht der nächsten acht Wochen, so Sentix. Ein Stimmungseinbruch von minus 35 Prozentpunkten innerhalb einer Woche sei schon als Warnzeichen zu sehen. Ähnlich vorsichtig ist die Untersuchung auch für den DAX und die Indizes in Euroland.

Weitere Einblicke in die Stimmung an den Märkten finden Sie in unserem Mr. Market Compass.

Jetzt heißt es also: Warten auf die Korrektur. Wir sind darauf vorbereitet. In unserem Frankfurter Aktienfonds für Stiftungen sind wir nicht voll investiert, sondern halten unser Pulver noch etwas trocken. Denn kommt es zur Korrektur, freuen wir uns schon auf „Buy the Dip“, also antizyklisch zu investieren. Denn: Wenn alle Angst haben, dann kaufen wir nach, bzw. investieren in aussichtsreiche Werte, die derzeit einfach zu teuer sind.

„Buy the Dip“ auch beim ETF?

Anders sieht das bei unserem Frankfurter UCITS-ETF – Modern Value aus. Der ist gerade 1 Jahr alt geworden und hat in dieser Zeit eine Wertseigerung von über 20 Prozent hingelegt. Der ist immer voll investiert. Sollte es an der Börse zu einer Korrektur kommen, könnte ja der ein oder andere Anleger auf die Idee kommen: Voll investiert? Dann „Buy the Dip“!

Von Frank Fischer, CEO & CIO der Shareholder Value Management AG