Der Markt für betriebliche Altersvorsorge bietet stabiles Wachstumspotenzial. Storebrand ist in diesem Segment ein führender Anbieter in Norwegen und Schweden. Dort werden nun kapitalintensive Garantieprodukte immer mehr in fondsgebundene Produkte mit hohen Kapitalrenditen umgewandelt. Diese Transformation bietet Storebrand auf Sicht der nächsten Jahre stabiles Wachstum und freies Kapital.

Mit dem Kapital möchte Storebrand massive Aktienrückkäufe umsetzen und dieses Potenzial hat der Markt bislang noch gar nicht ausreichend erfasst. Somit ist Storebrand gerade jetzt ein wirklich spannender Finanzwert mit langfristig planbaren Erträgen und stabilem Wachstum – für uns also ein wunderbares Unternehmen, dass sowohl im Frankfurter UCITS-ETF – Modern Value als auch im Frankfurter Aktienfonds für Stiftungen vertreten ist.

Geschäftsmodell

Storebrand ist ein führender Anbieter in der betrieblichen Altersvorsorge in Norwegen und Schweden. Gleichzeitig ist das Unternehmen einer der führenden Asset Manager in Skandinavien und einer der Top-5-Schaden- und Unfallversicherer in Norwegen.

Große Unternehmen wie der norwegische Energie-Konzern Equinor nutzen die Angebote von Storebrand für die betriebliche Altersvorsorge. Dieses Mandat ist zuletzt wieder erneuert worden, gleichzeitig sind nach Angaben von Storebrand noch zwei weitere Mandate von börsengelisteten Unternehmen mit Assets under management (AuM) von mehr als 1,5 Milliarden norwegischen Kronen (umgerechnet rund 130 Millionen Euro) hinzugekommen. Im Vergleich zum Vorjahr hat es sowohl in Norwegen als auch in Schweden ein Prämienwachstum von mehr als 30 Prozent gegeben.

Im Bereich Asset Management geht das Wachstum ebenfalls durch etliche neue Mandate weiter. Als Folge sind die AuM zuletzt auf einen Rekordstand von 1,14 Billionen norwegische Kronen angestiegen. Der Fokus liegt dabei klar auf Skandinavien.

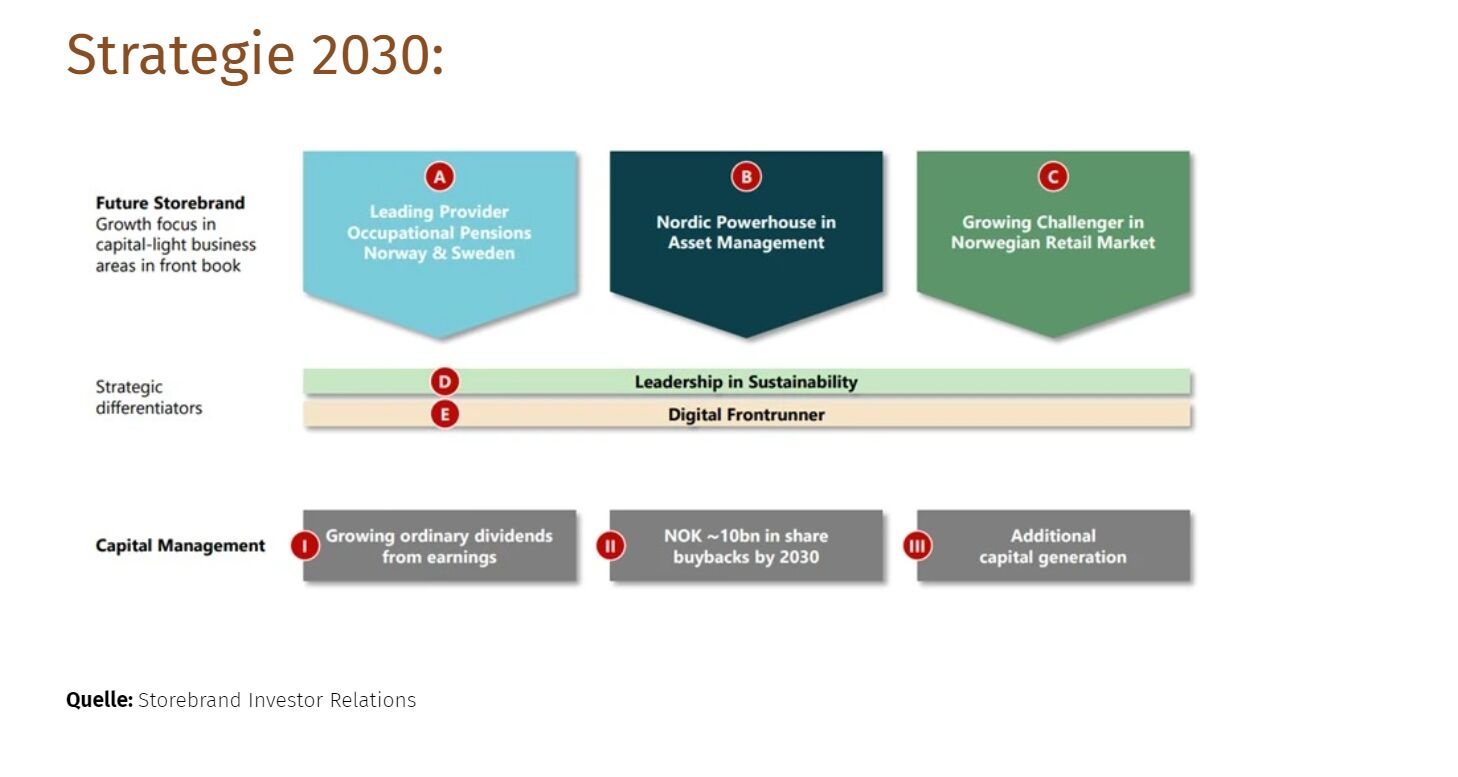

Strategie 2030:

Marktpotenzial

Storebrand ist im Segment der fondsgebundenen betriebliche Altersvorsorge tätig. Hier erreicht der norwegische Finanzkonzern in einem oligopolistischen Umfeld hohe zweistellige Kapitalrenditen.

Der gesamte Sektor befindet sich in einer tiefgreifenden Transformation: Die traditionellen kapitalintensiven Garantieprodukte werden zunehmend durch die innovativen fondsgebundenen Produkte in der betrieblichen Altersvorsorge abgelöst. Daraus ergibt sich ein positiver Effekt für Storebrand: So wird trotz des stetigen Gewinnwachstums Kapital freigesetzt. Dieses Kapital bildet die Basis für eine weitreichende Kapitalmaßnahme. Storebrand möchte bis zum Jahr 2030 ein umfassendes Aktienrückkaufprogramm umsetzen. Im Zuge dieses Programms, das schon läuft, sollen dann bis zu 25 Prozent der Marktkapitalisierung vom Unternehmen zurückgekauft werden.

Allein durch diese aktive Verringerung der Aktienanzahl würde die Ertragskraft bei gleichbleibenden Gewinnen steigen. Doch Storebrand wächst stetig weiter. Damit ist auf Basis des beschlossenen Aktienrückkaufprogramms mit einer überdurchschnittlichen Steigerung der Ertragskraft zu rechnen – und das auf Sicht der kommenden Jahre.

Eigentümer

Bei unserer Aktienselektion haben wir einen klaren Fokus auf eigentümergeführte Unternehmen. Die Historie hat hier eine Weitsicht bei der strategischen Unternehmensplanung gezeigt. Größter Einzelaktionär von Storebrand mit ca. 10 Prozent ist der „Staatliche Pensionsfonds Norwegen“ – auch Folketrygdfondet genannt. Hier werden die Mittel der Sozialversicherung verwaltet. Die Ursprünge des staatlichen Pensionsfonds gehen bis ins Jahr 1967 zurück. In diesem Teilfonds werden die Mittel gewinnbringend angelegt, dabei investiert der Folketrygdfondet zu 80 bis 90 Prozent in Norwegen. Der Rest wird in anderen nordischen Ländern angelegt. 60 Prozent des Fondsvermögens fließen in Aktien. Die restlichen 40 Prozent umfassen dann festverzinsliche Wertpapiere.

Das Management von Storebrand steht für Stabilität und überzeugt uns. Das hat sich erst vor einigen Wochen wieder gezeigt. Da hatten wir ein Meeting mit Odd Arild Grefstadt, dem CEO von Storebrand. Darin hat er einige positive steuerliche Aspekte näher erläutert. Daraus ergibt sich positives Potenzial auf Sicht der kommenden Jahre.

Burggraben

Ganz zentral bei unserer Aktienselektion ist der wirtschaftliche Burggraben. Hier geht es um Wettbewerbsvorteile. Im besten Fall können Unternehmen diese Vorteile über einen langen Zeitraum gegen die Konkurrenz verteidigen. Dann sind höhere Ertragskennzahlen möglich. In der Regel spiegelt sich ein solcher wirtschaftlicher Burggraben auch in langfristig höheren Kursen wider. Das liegt auch an der größeren Stabilität solcher Geschäftsmodelle.

Grundsätzlich unterscheiden wir bei der Einteilung der Unternehmen drei verschiedene Kategorien:

- Ein breiter wirtschaftlicher Burggraben

- Ein schmaler wirtschaftlicher Burggraben

- Kein wirtschaftlicher Burggraben

Bei Storebrand liegt nur im Bereich der Kostenvorteile ein schmaler wirtschaftlicher Burggraben vor. Allerdings ist dieser wirtschaftliche Burggraben durchaus als stabil zu bezeichnen. Der norwegische Finanzkonzern profitiert von langen Kundenbindungen. Die Arbeitnehmer der Kundenunternehmen können die angebotenen Produkte nicht vor der Verrentung kündigen. Zusammen mit der Kostenführerschaft hat Storebrand hier doch klare Vorteile gegenüber der Konkurrenz. Zudem wächst die Kundenbasis stetig. Damit erhöht sich die Stabilität des Geschäftsmodells weiter.

Größter Wachstumstreiber

Der aktuell größte Wachstumstreiber ist klar zu definieren. Das gefällt uns sehr gut bei Storebrand. So ergeben sich steigende Kapitalrenditen aus der Transformation der kapitalintensiven Garantieprodukte in fondsgebundene Produkte. Daher sind stetig steigende Erträge zu erwarten. Laut unseren Daten sind hier hohe einstellige Wachstumsraten auf Jahresbasis möglich. Gleichzeitig wird durch die Transformation der Produkte weiteres Kapital frei. Storebrand kann das wiederum für Aktienrückkäufe nutzen. Das steigert die Attraktivität der Aktie weiter.

Warum gerade jetzt so spannend?

Die Phase der Kapitalfreisetzung ist jetzt gestartet. Laut der aktuellen Planung wird das über ein Jahrzehnt andauern. Das Unternehmen hat mit den Aktienrückkäufen begonnen. Dieser Prozess wird ebenfalls viele Jahre laufen. Der Markt unterschätzt die Langfristigkeit dieses Prozesses auf beiden Ebenen noch. Genau darin liegt jetzt die Chance bei Storebrand. Im Grunde ist es ein idealer Zeitpunkt für Value-Investoren. Erst wird ein langfristiger Werttreiber identifiziert. Dieser wird im besten Fall vom Markt noch nicht erkannt. Der Value-Investor erhält so die Chance eines oft günstigen Einstiegs. Wenn dann der breite Markt das Potenzial erkennt, ist der Value-Investor schon investiert. Dann profitiert der frühe Value-Investor von der Angleichung des Unternehmens an den vorher kalkulierten fairen Wert.

3 Fun Facts zu Storebrand

Von Heiko Böhmer, Kapitalmarktstratege bei Shareholder Value Management