Der Anlegerappetit auf grüne Anleihen steigt. Um die richtigen Entscheidungen zu treffen, muss man jedoch nicht nur die Finanzkennzahlen, sondern auch die Rahmenbedingungen einer bestimmten Anleihe und ihre Übereinstimmung mit der allgemeinen Nachhaltigkeit des emittierenden Unternehmens analysieren.

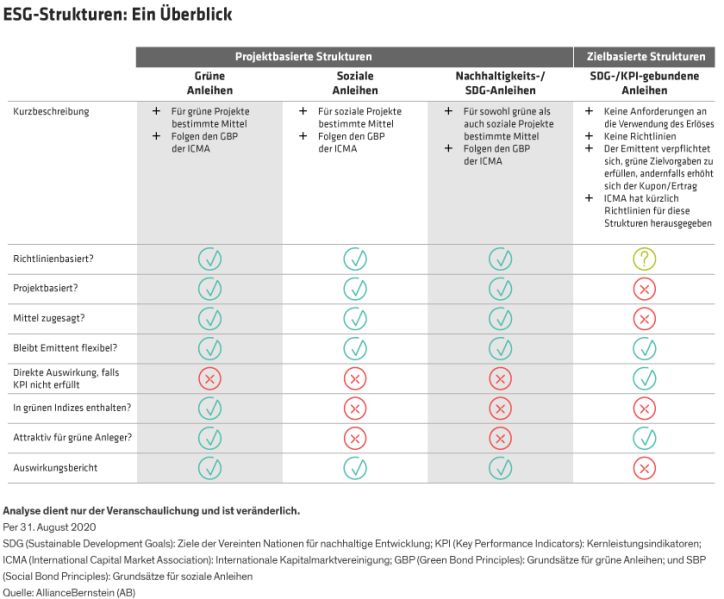

Wir sind optimistisch hinsichtlich des Potenzials von Anleihen mit ökologischem, sozialem oder Unternehmensführungsbezug (Environmental, Social, Governance; ESG), zu einer besseren, nachhaltigeren Welt beitragen zu können. Doch angesichts der jüngsten Ausbreitung verschiedener Arten von grünen Anleihen muss man ihre Unterschiede verstehen (Abbildung).

Grüne Anleihen sind Strukturen mit zweckgebundenen Erlösen, die als einfache Konzeptanleihen begannen, die für ein bestimmtes Projekt mit einem ökologisch vorteilhaften Ergebnis ausgegeben wurden. Seitdem haben Unternehmen neue Arten von Anleihen ausgegeben, um eine Reihe von grünen, sozialen und nachhaltigen Projekten zu finanzieren.

KPI-Anleihen, die jüngste Innovation, motivieren das emittierende Unternehmen dazu, höhere ESG-Standards im gesamten Unternehmen zu erreichen. Solche Initiativen geben den Emittenten beträchtliche Flexibilität bei der Kapitalbeschaffung aus ESG-gebundenen Gründen.

Die Verbreitung von ESG-gebundenen Anleihen bedeutet, dass Anleger sich der technischen Unterschiede bewusst sein müssen und die Anlageauswirkungen jeder ESG-gebundenen Unterart verstehen müssen.

Projektbasierte Strukturen

Grüne Anleihen sind nach wie vor die größte und beliebteste Kategorie ESG-gebundener Finanzierungen mit einem Emissionsvolumen von rund 575 Milliarden US-Dollar per Ende Juni 2020. Diese Art von Struktur gefällt uns sehr gut, weil sie eine klare Verbindung zwischen Kapitalinvestitionen und der Verbesserung der Umwelt herstellt und für viele Branchen gut funktioniert.

Dennoch gibt es einige Feinheiten, die Anleger beachten sollten. Der Erlös jeder Emission dient der Finanzierung eines grünen Projekts (oder einer Reihe von Projekten) innerhalb eines festgelegten Rahmens und Zeitrahmens. Die Anleihengläubiger können den Emittenten jedoch nicht zwingen, die Erlöse für die genannten Projekte zu verwenden oder sie rechtzeitig zu liefern. Tatsächlich verlassen sich Anleger in grüne Anleihen auf die Reputation des emittierenden Unternehmens.

Außerdem sollten Anleger sicher sein, dass die Projekte des Emittenten wirklich ökologisch vorteilhaft sind und nicht falsch dargestellt werden („grün gewaschen“). Das bedeutet, dass sie überprüfen müssen, ob die für den Wirkungsbericht eines Projekts festgelegten Metriken konkret und glaubwürdig sind. Zum Beispiel könnten Anleger bewerten, ob ein Projekt, das auf eine Reduzierung der CO2-Emissionen abzielt, diese Anforderung in einem sinnvollen Umfang auch erfüllt.

Die führenden Indexanbieter haben ihre eigenen Tests eingerichtet, um festzustellen, ob Anleihen wirklich grün sind. Diese Tests können jedoch subjektiv sein und sind nicht unbedingt umfassend. Deshalb glauben wir, dass die Aufnahme in einen Index für grüne Anleihen allein nicht ausreicht.

Soziale Anleihen funktionieren auf die gleiche Weise wie grüne Anleihen, sollen aber zur Finanzierung sozial wirksamer Projekte dienen. Beispiele dafür sind Neubauten für kommunale Zwecke, Bildungsprogramme für eine unterprivilegierte Bevölkerungsgruppe oder zusätzliche Krankenhausbetten für strukturschwache Gebiete.

Genau wie bei grünen Anleihen müssen die Anleger ihre Sorgfaltspflicht zur Prüfung der Emittenten und der Glaubwürdigkeit ihrer Projekte erfüllen. Wir haben eine Wiederbelebung der Aktivitäten in dieser Anlageklasse im Jahr 2020 erlebt, wobei Emittenten wie die halbstaatliche italienische Bank Cassa Depositi e Prestiti (CDP) diese Struktur nutzen, um auf den COVID-19-Notstand zu reagieren und die Erholung der italienischen Wirtschaft und Kommunen zu unterstützen.

Nachhaltigkeitsanleihen und SDG-Anleihen umfassen sowohl soziale als auch ökologische Kategorien, während bei SDG-Anleihen der Pool förderfähiger Vermögenswerte breiter sein und mit einer oder mehreren SDGs (Ziele der Vereinten Nationen für nachhaltige Entwicklung) übereinstimmen kann.

Zielbasierte Strukturen

KPI-gebundene Anleihen wurden im Jahr 2020 erstmals emittiert. In diesem Fall sind die Erlöse für allgemeine Unternehmenszwecke und nicht für ein bestimmtes Projekt bestimmt.

KPI-gebundene Anleihen sind nicht so konzipiert, dass ihnen Richtlinien oder ein Wirkungsbericht beigefügt wird. Stattdessen basieren sie auf messbaren Kernleistungsindikatoren (Key Performance Indicators, KPI) auf Unternehmensebene. Wenn das Unternehmen die KPI nicht innerhalb des vorgegebenen Zeitrahmens erfüllt, ist die Strafe ein Kuponaufschlag auf die Anleihe.

Bei KPI-gebundenen Anleihen gibt es für den Emittenten einen direkten und durchsetzbaren monetären Anreiz zur Leistung und nicht nur ein Reputationsrisiko. Bei dieser Art von Struktur ist das emittierende Unternehmen dafür verantwortlich, dass es eine Top-Down-Strategie umsetzt, die die Nachhaltigkeit des gesamten Geschäfts wesentlich verändert. Das ist ein wesentliches Unterscheidungsmerkmal im Vergleich zu anderen grünen Investments, bei denen die anderen Aktivitäten des Unternehmens als „business as usual“ weiterbetrieben werden.

Aus diesem Grund mögen wir KPI-gebundene Strukturen sehr gerne. Wir denken zum Beispiel, dass an Treibhausgase (Greenhouse Gases, GHG) gekoppelte KPI, die sich an der 2 Degrees Investing Initiative orientieren, gut für Sektoren mit hohen Emissionen wie Energie-, Zement- oder einige Chemikalienhersteller geeignet sind.

Ein möglicher Vorbehalt gegenüber KPI-gebundenen Strukturen besteht darin, dass Anleger von der Anhebung des Kupons profitieren, wenn der Emittent sein Ziel nicht erreicht. Während einige diese Auswirkung als Fehlanreiz ansehen, sehen wir darin eher eine Aufstockung infolge einer Bonitätsherabstufung. Wir wollen nicht, dass die Herabstufung erfolgt, aber wir müssen dafür entschädigt werden, wenn es geschieht. In Zukunft könnten an KPI gekoppelte Strukturen mit unterschiedlichen Emittentenanreizen entwickelt werden, die die Ausrichtung auf die Ziele der Anleger weiter verbessern.

Bisher waren KPI-gebundene Anleihen problematisch für einige Anleihenfondsmanager, die verpflichtet sind, ihren Anlegern spezifische Details zur Erlösverwendung zu liefern. Wir erwarten jedoch, dass dieses Problem im Laufe der Zeit beherrschbar wird und dass KPI-gebundene Strukturen immer beliebter werden.

Dennoch müssen diese neuartigen Vehikel stets überwacht werden. Die Anleger sollten sich um eine aktive Zusammenarbeit mit dem Emittenten bemühen, um sich über die Fortschritte bei der Erreichung der KPI zu informieren und die Instrumente besser zu verstehen, die zur Erfüllung der gesetzten Ziele eingesetzt werden.

Sorgfaltspflicht ist entscheidend im ESG-Anleihenmarkt

Zwar steht Anlegern heute eine breite Palette von ESG-gebundenen Anleihen zur Auswahl, doch müssen sie eine gründliche Sorgfaltsprüfung durchführen, um die Besonderheiten jeder Struktur zu analysieren und zu verstehen, wie sie die gesamte Nachhaltigkeitsstrategie des emittierenden Unternehmens unterstützt. Die richtige Wahl zu treffen, hängt auch von den besonderen Anlagestrukturen und ESG-Ansätzen des Anlegers ab.

Anleger können jedoch darauf vertrauen, dass sich der Markt weiter entwickelt, um mehr Wahlmöglichkeiten und eine bessere Rechenschaftslegung zu ermöglichen.

Shawn Keegan ist Portfoliomanager für Credit und Salima Lamdouar ist Associate Portfoliomanagerin für Credit bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.