Da Umwelt-, Sozial- und Unternehmensführungs-Faktoren (ESG) dazu beitragen, die Wertpapiererträge zu beeinflussen oder zu beeinträchtigen, ist es für aktive Anleger sinnvoll, sie in die Titelauswahl einzubeziehen. Es gibt jedoch große Unterschiede in der Wesentlichkeit von ESG-Faktoren in den verschiedenen Anlagesektoren und Märkten. Unserer Ansicht nach ist das Verständnis dieser Dynamik der Schlüssel für die erfolgreiche Einbeziehung von ESG-Risiken und -Chancen in die Portfoliokonstruktion.

Für viele Anleger, egal ob bei festverzinslichen Wertpapieren oder Aktien, beginnt der Prozess der Integration von ESG-Faktoren in ihre Strategien damit, die Relevanz jedes Faktors für die einzelnen Branchen zu korrelieren. Grundsätzlich zeigt sich beispielsweise, dass der Ausstoß von Treibhausgasen ein besonderes Risiko für Bergbauunternehmen und Energieversorger darstellt, während die Privatsphäre der Kunden im Gesundheitswesen ein zentrales Anliegen ist.

Das ist ein guter Ausgangspunkt, bietet aber eine unvollständige Perspektive. Wir glauben, dass ein viel tieferes Eintauchen erforderlich ist, um die Wesentlichkeit von ESG-Faktoren für die Portfolioperformance vollständig zu erfassen. Anleger müssen wissen, wie sich ein bestimmter Faktor auf die Anlageerträge für einen bestimmten Sektor oder Markt auswirken kann.

Faktoren können breite oder enge Auswirkungen haben

Die Faktorattribution anhand historischer Erträge kann Aufschluss darüber geben, wie ESG-Faktoren in der Vergangenheit zur Performance beigetragen haben, sei es für einen Sektor oder ein ganzes Anlageuniversum, bei Aktien oder bei Anleihen.

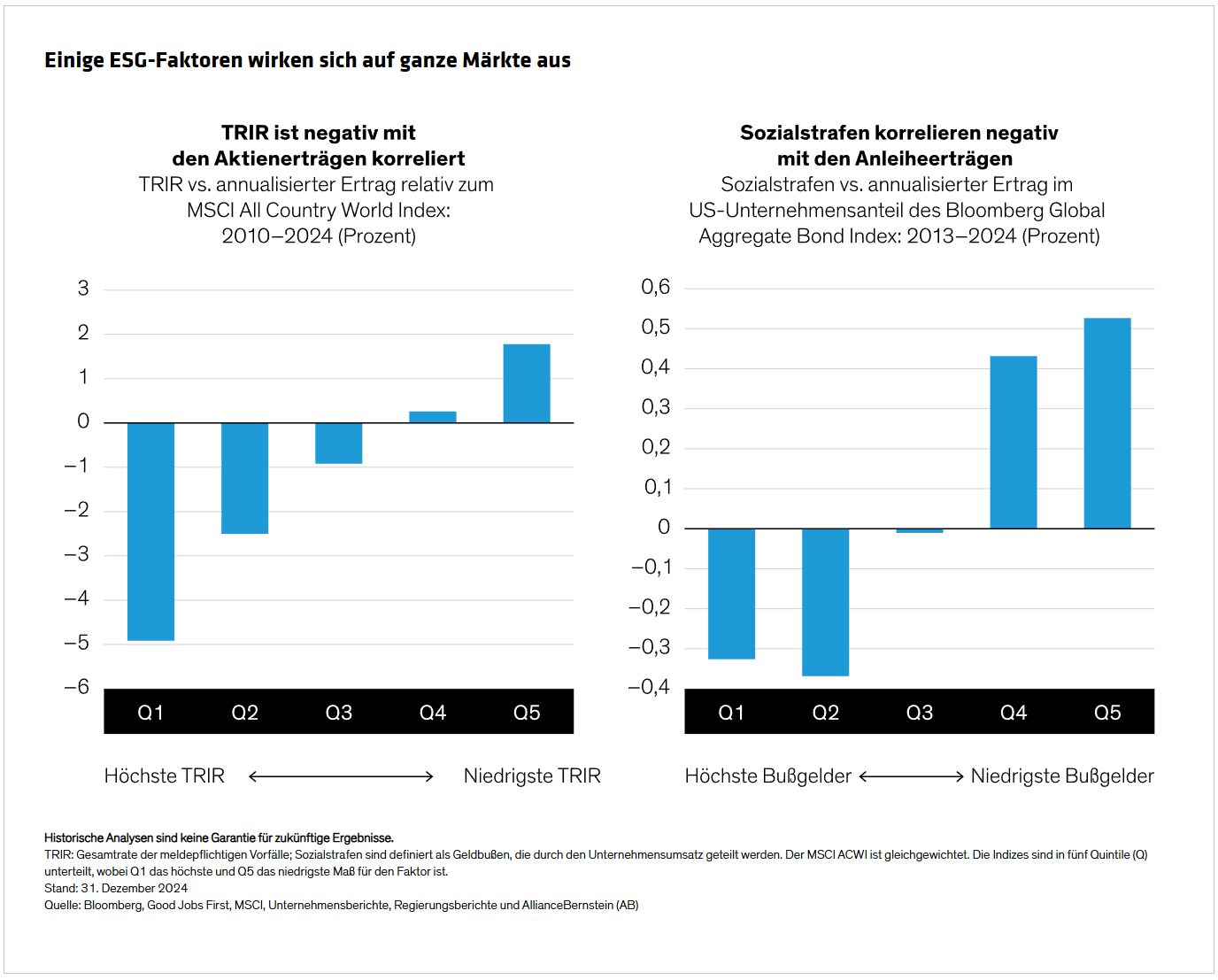

Wir haben festgestellt, dass einige Faktoren für alle Unternehmen in einem Markt, unabhängig von der Branche, finanziell von Bedeutung sein können. So haben wir beispielsweise die Aktien des MSCI All Country World Index entsprechend ihrer Total Recordable Incident Rate (TRIR) – der Anzahl der Verletzungen oder Erkrankungen am Arbeitsplatz – in Quintile unterteilt und dann ihre Erträge im Verhältnis zum Index über 14 Jahre verglichen (Abbildung links). Die Ergebnisse zeigen, dass hohe TRIR durchweg schlechter abgeschnitten haben als der Markt und dass niedrige TRIR durchweg besser abgeschnitten haben.

In ähnlicher Weise sind am Anleihenmarkt Sozialstrafen ein wichtiger, indexweiter Faktor (Abbildung rechts). Sozialstrafen sind behördliche Bußgelder, die aus nicht umweltbezogenen Gründen verhängt werden, wie etwa Gesundheit und Sicherheit am Arbeitsplatz sowie wettbewerbswidrige Praktiken.

Zu den weiteren ESG-Faktoren, die in allen Anlagesektoren von großer Bedeutung sind, gehören die Dauer der Amtszeit der CEOs und die Mitarbeiterfluktuation. Für Anleger, die ESG-Faktoren in ihr Portfolio integrieren möchten, ist es aus unserer Sicht nützlich zu wissen, welche Faktoren indexweit anwendbar sind.

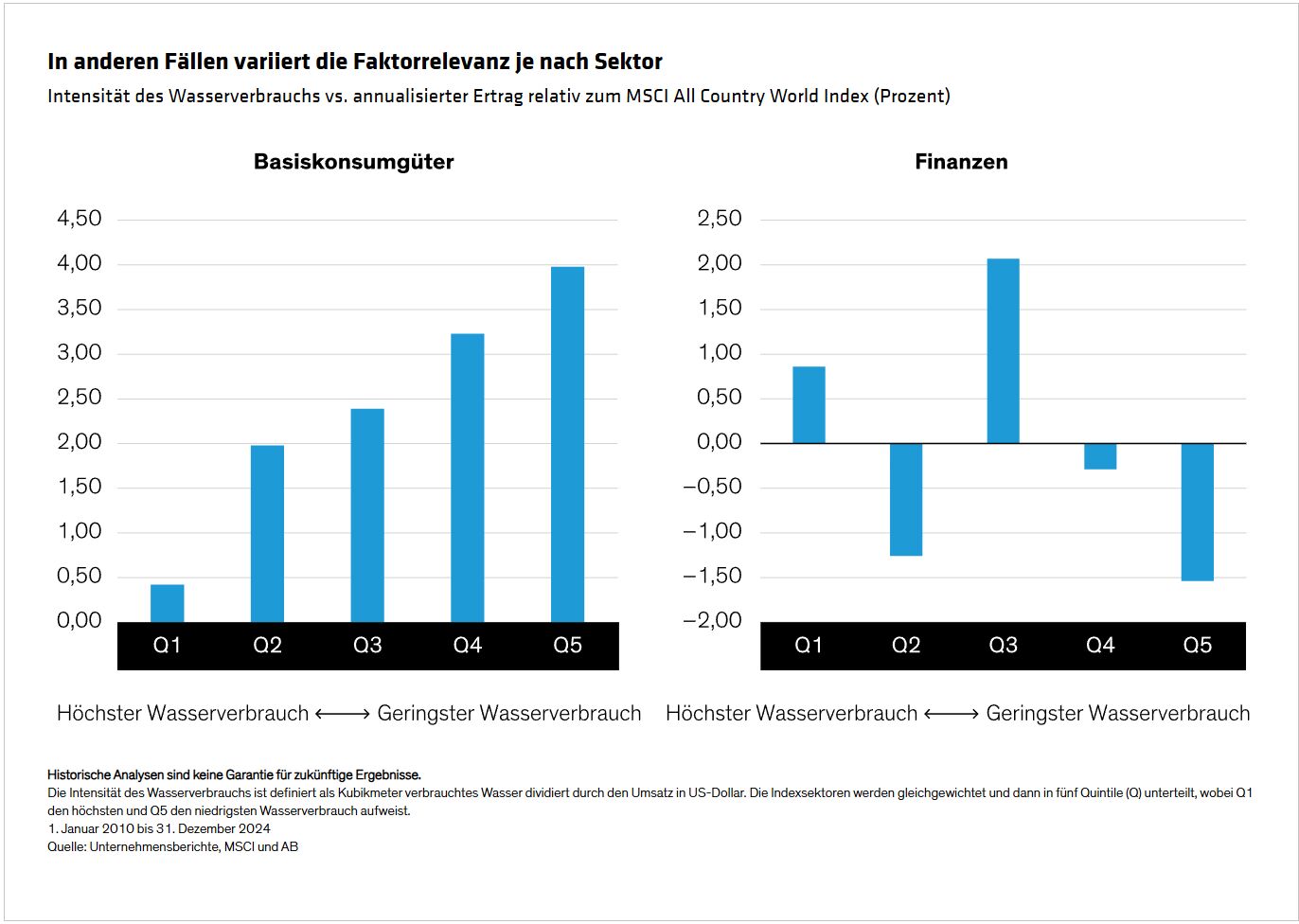

Die Faktor-Attribution kann auch Aufschluss darüber geben, welche ESG-Faktoren für einen bestimmten Sektor besonders relevant sind und welche in der Vergangenheit keine finanzielle Wesentlichkeit gezeigt haben (Abbildung).

Ein weiterer Vorteil der Faktorattribution besteht darin, dass sie zu Beobachtungen führen kann, die unerwartet und sogar kontraintuitiv sind. Wir haben beispielsweise festgestellt, dass Unternehmen mit umfangreicher ESG-Berichterstattung im Allgemeinen besser abschnitten als solche mit geringer oder keiner Berichterstattung – unabhängig davon, ob ihre ESG-Praktiken gut, schlecht oder neutral waren. Bei ESG-Kennzahlen, bei denen es keine signifikante Über- oder Unterperformance gegenüber dem Markt gab – etwa bei der Amtszeit des CFO oder der Trennung der Rollen von CEO und Vorsitzendem des Verwaltungsrats –, erzielten Unternehmen, die Daten offenlegten, im Durchschnitt bessere Ergebnisse als solche, die keine Angaben machten.

Fundamentalanalyse verbessert die Erkenntnisse aus der Faktorattribution

Aus unserer Sicht reicht die Faktorattribution allein jedoch nicht aus – sie sollte durch Fundamentalanalyse ergänzt werden.

Das Verständnis der Auswirkungen von ESG-Faktoren auf die Performance ist besonders wertvoll im Kontext einer umfassenderen Analyse darüber, wie gut ein Unternehmen geführt wird. Fundamentalanalyse kann zum Beispiel aufzeigen, dass eine hohe TRIR (Total Recordable Incident Rate) die Produktivität direkt durch Arbeitszeitausfälle und indirekt durch eine demotivierende Unternehmenskultur beeinträchtigt – etwa, weil sich die Mitarbeitenden nicht sicher fühlen. Darüber hinaus funktioniert Faktorattribution am besten mit langen Zeitreihen, die jedoch nicht immer verfügbar sind – was die Bedeutung der Fundamentalanalyse unterstreicht.

Ein weiterer Vorteil der Fundamentalanalyse ist, dass ESG-Faktoren branchenspezifisch gemessen werden können, anstatt den generischen Ansatz vieler ESG-Datenbanken von Drittanbietern zu übernehmen. So könnten beispielsweise CO₂-Emissionen bei Automobilherstellern in Meilen pro Gallone, bei Fluggesellschaften in Passagiermeilen und bei Baustoffunternehmen in Tonnen produziertem Zement gemessen werden.

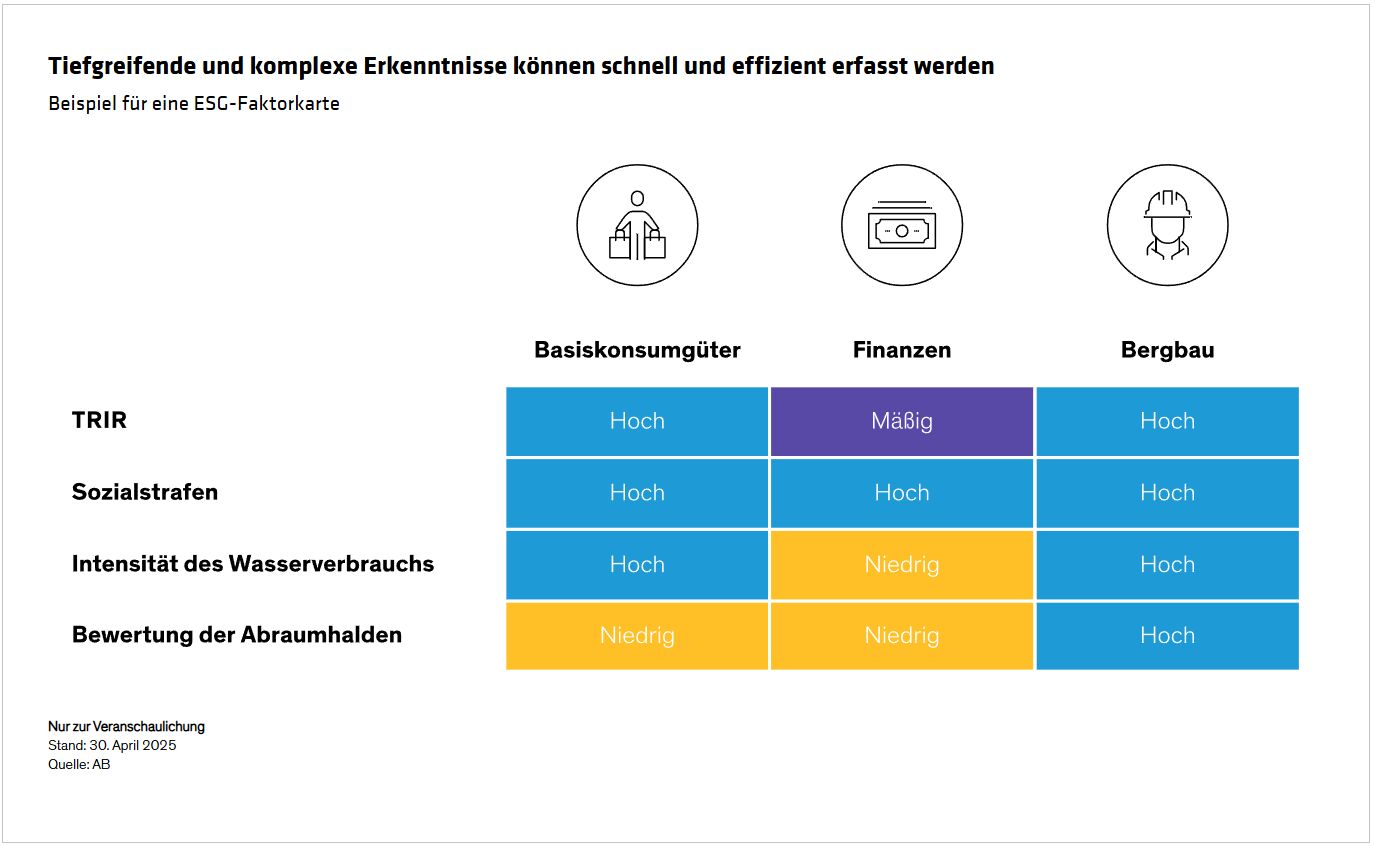

Außerdem kann die Fundamentalanalyse die Feinheiten vieler ESG-Faktoren herausarbeiten. Im Fall des Bergbausektors etwa kann sie sich gezielt mit dem Risiko von Rückhaltebecken (Tailings Dams) im Rahmen der allgemeineren ESG-Kategorien „Wasser- und Gefahrstoffmanagement“ befassen.

Wie diese kleine Momentaufnahme einer ESG-Wesentlichkeitsmatrix zeigt, lassen sich diese Erkenntnisse sehr einfach abbilden. Aber es ist die Qualität der Informationen dahinter, die der Karte ihren Wert verleiht: das Verständnis dafür, wie ESG-Faktoren in Anlagesklassen, Branchen und Märkten finanziell wesentlich sein können. Durch die Einbettung dieses Wissens in ihr Wertpapierresearch und ihre Portfoliokonstruktion können Anleger unserer Ansicht nach das Potenzial für eine Outperformance erheblich erhöhen.

Patrick O'Connell, CFA, Director—Responsible Investing Portfolio Solutions and Research

John Huang, CFA, Director of Responsible Investments, Data and Technology—Responsibility

Erin Bigley, CFA, Chief Responsibility Officer

Weitere beliebte Meldungen: