Wie bereits in früheren Beiträgen erwähnt, gibt es eine Reihe von Befürchtungen, die die zukünftigen Renditen von Staatsanleihen der Schwellenländer inmitten von Zinserhöhungen durch die US-Notenbank (Fed) in Frage stellen.

Nachdem wir zwei dieser Befürchtungen untersucht haben - die Möglichkeit, dass die Anfälligkeit von Schwellenländeranleihen für steigende Zinssätze die Performance beeinträchtigen könnte, und die Möglichkeit, dass sich die Spreads von Schwellenländeranleihen ausweiten könnten, wenn Zinserhöhungen das globale Wachstum beeinträchtigen - gehen wir nun auf drei weitere Befürchtungen ein.

Könnten sich die Abflüsse beschleunigen, wenn festverzinsliche und risikoreiche Anlagen weniger attraktiv werden? Könnte der US-Dollar (USD) stärker werden, wenn sich die Zinsunterschiede zwischen den Schwellenländern und den Industrieländern verringern? Und könnten Zinserhöhungen die Liquidität verknappen und die Umschuldung von Schwellenländern beschleunigen?

Könnten sich die Abflüsse beschleunigen, wenn festverzinsliche und risikoreiche Anlagen weniger attraktiv werden?

Es hält sich hartnäckig die Auffassung, dass festverzinsliche Anlagen - insbesondere solche mit längeren Laufzeiten - bei steigenden Zinsen weniger attraktiv werden. Dies, so die gängige Meinung, führt zu einem Zyklus von Abflüssen und schlechter Performance.

Es ist schwierig, Schlussfolgerungen über die ersten beiden Zinserhöhungszyklen zu ziehen, da die Daten unzuverlässig sind. Während des Zinserhöhungszyklus 2015-2018 waren die Zuflüsse jedoch solide. Das gegen die EM-Hartwährungsbenchmarks verwaltete Vermögen wuchs aufgrund starker Zuflüsse tatsächlich um etwa 20 %, ohne dass es zu einem nennenswerten negativen Drawdown kam. Im Jahr nach der ersten Zinserhöhung (2016) stiegen die Vermögenswerte dann noch einmal um 10 %.

Wir gehen davon aus, dass bei einer weiteren Verbesserung der Bewertungen die Zuflüsse in die Anlageklasse zurückkehren werden, was als Katalysator für höhere Preise wirken könnte. - Daniel Wood, Portfoliomanager

Unser Urteil: Die Zuflüsse sind zwar derzeit rückläufig, dürften sich aber verbessern. Dies wird durch ein Papier des Internationalen Währungsfonds (IWF) aus dem Jahr 2021 untermauert, das zu dem Schluss kommt, dass der Wachstumsoptimismus nicht der Hauptgrund für die Zuflüsse in Hartwährungsanleihen ist. Diese Ströme, so wird in dem Papier argumentiert, haben in der Vergangenheit stärker auf die globale Risikostimmung reagiert. Darüber hinaus ist einer dieser Faktoren nicht unbedingt ein Bestimmungsfaktor für den anderen.

In den letzten Jahren waren die Zuflüsse in spezielle Fonds für Hartwährungsanleihen aus Schwellenländern trotz des negativen Gegenwinds, der von COVID-19 ausging, positiv. Dieses Jahr war die Ausnahme. Im Jahr 2022 haben wir bereits Nettoabflüsse in angemessenem Umfang gesehen, da sich die globalen Liquiditätsbedingungen verschärft haben. Diese Abflüsse waren recht hartnäckig, nahmen aber im Mai ab.

Die Abflüsse, die wir in diesem Jahr bisher gesehen haben, haben dazu geführt, dass die Kurse von Schwellenländeranleihen in harter Währung deutlich höher waren als die anderer Kreditmärkte. Die durchschnittlichen Anleihekurse der J.P. Morgan EMBIGD-Benchmark liegen jetzt bei etwa 85 USD und damit unter den COVID-19-Tiefstständen von 2020.

Wir gehen davon aus, dass bei einer weiteren Verbesserung der Bewertungen die Zuflüsse in die Anlageklasse zurückkehren werden, was als Katalysator für höhere Preise wirken könnte.

Könnte der USD stärker werden, wenn sich die Zinsunterschiede zwischen Schwellenländern und Industrieländern verringern?

Die vierte Befürchtung, die die Sorgen um die künftigen Renditen von Staatsanleihen der Schwellenländer schürt, ist die, dass der USD stärker werden könnte, wenn sich die Zinsunterschiede zwischen den Schwellenländern und den Industrieländern verringern.

Die gängige Meinung besagt, dass der laufende Straffungszyklus der Fed die Stärke des USD verstärken wird, und angesichts des anhaltend stärkeren USD ist es sicherlich verständlich, dass sich die Anleger Sorgen über die Rolle des USD bei der Steigerung der Renditen von Vermögenswerten machen.

Allerdings war die USD-Stärke in der Vergangenheit kein wesentlicher Treiber für die Spreads von Schwellenländeranleihen. Vielmehr korreliert die USD-Stärke geringfügig positiv mit einer Verengung der Spreads.

Ein Rückblick auf frühere Straffungszyklen der Fed zeigt, dass nur wenige Informationen über die Auswirkungen höherer US-Zinsen auf die USD-Stärke und die anschließenden Auswirkungen auf die Spreads von Staatsanleihen der Schwellenländer vorliegen.

1999-2000: Starker USD. Während des Zinserhöhungszyklus 1999-2000 wurde der USD zwar stärker, doch war dies in erster Linie auf die Spekulationen zurückzuführen, dass der Euro kurz nach seiner Einführung zusammenbrechen würde.

2004-2006: Schwacher USD. Der Zinserhöhungszyklus 2004-2006 war eine schwache Periode für den USD gegenüber dem Euro, da Bedenken über das US-Handelsdefizit aufkamen und sich der Fokus der Anleger auf die monatlichen Handelsdaten verlagerte. In diesem Zeitraum war es schwierig, einen positiven Einfluss des Zinserhöhungszyklus auf den USD zu erkennen.

2015-2018: USD uneinheitlich. In der Anfangsphase des Zinserhöhungszyklus 2015-2019 war die Volatilität der Währungen recht gering und der USD stark - bis der Präsident der Europäischen Zentralbank (EZB), Mario Draghi, im März 2017 seine Rede hielt, die eine Wende in der Eurokrise einleitete und den Euro gegenüber dem USD stark aufwertete.

Anleger, die sich Sorgen machen, dass der starke USD schlecht für die Spreads von Schwellenländeranleihen ist, können sich mit der Möglichkeit trösten, dass er sich abschwächen könnte. - Marco Ruijer, CFA, Portfoliomanager

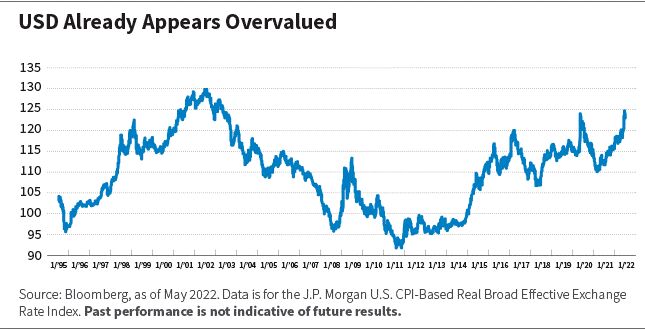

Unser Urteil ist, dass es zu früh ist, das zu beurteilen. Aber Anleger, die sich Sorgen machen, dass der starke USD schlecht für die Spreads von EM-Schuldtiteln ist, können sich mit der Möglichkeit trösten, dass er sich abschwächen könnte. Als wir in den Zinserhöhungszyklus 2022 eintraten, war der USD bereits überbewertet und einseitig positioniert, wie die folgende Grafik zeigt.

Könnten Zinserhöhungen die Liquidität verknappen und die Umstrukturierung von EM-Schulden beschleunigen?

Die fünfte Befürchtung, die die Sorgen um die künftigen Renditen von Staatsanleihen der Schwellenländer schürt, ist die, dass Zinserhöhungen und eine anschließende Verringerung der Fed-Bilanz den Zugang zum Markt für Investoren in Schwellenländeranleihen geringerer Qualität einschränken und eine Flut von Zahlungsausfällen und Umstrukturierungen auslösen könnten. Wir sind der Meinung, dass dieses Risiko am Markt bereits überbewertet ist, und zwar aus mehreren Gründen.

Erstens ist die multilaterale und bilaterale Unterstützung für Schwellenländer, die sich in wirtschaftlichen Schwierigkeiten befinden, extrem hoch: Allein der IWF stellt derzeit rund 250 Mrd. USD an Unterstützung bereit. Und das ist nur ein Viertel der verfügbaren Kreditvergabekapazität des IWF von 1 Billion Dollar.

Zweitens: Abgesehen vom Jahr 2020, als die Staatsanleihen der Schwellenländer relativ häufig umgeschuldet wurden, waren die Ausfälle und Umschuldungen bei den Schwellenländern in der Vergangenheit äußerst gering. Dies gilt selbst für frühere Zinserhöhungszyklen der Fed, die nicht zu einer Flut von Zahlungsausfällen geführt haben. Wenn eine Umstrukturierung erforderlich war, lag der Erholungswert im Durchschnitt bei 55 Cent pro Dollar[1] und damit weit über dem Wert von Unternehmensanleihen.

Ende 2021 gab es keine Anleihen mehr, die zu einem Kurs von 100 oder mehr gehandelt wurden. Der J.P. Morgan EMBIGD ist 2022 auch stärker diversifiziert als in früheren Zinserhöhungszyklen der Fed, was das Konzentrationsrisiko eines isolierten Ausfalls verringert.

Daniel Wood ist Portfoliomanager für Local Currency Anleihen im Emerging Markets Debt (EMD)-Team von William Blair Investment Management

Marco Ruijer, CFA, ist Portfoliomanager für Hard Currency Anleihen im Team für Schwellenländeranleihen (EMD) von William Blair Investment Management

[1] Quelle: Moody's und J.P. Morgan, von Dezember 2000 bis Dezember 2020; bezieht sich auf den J.P. Morgan Next Generation Markets Index (NEXGEM).

Wer fürchtet die Fed? Weitere Ausgaben dieser Beitragsreihe:

Beitrag 1: Sollten Anleger in Schwellenländeranleihen Zinserhöhungen der Fed fürchten?

Beitrag 2: Achten Sie auf eine Ausweitung der Spreads bei EM-Schuldtiteln

Beitrag 3: Werden Zinserhöhungen der Fed die EM-Anleihen erschüttern?

Beitrag 4: Warum Anleger in EMD-Schuldtitel die Fed nicht fürchten sollten