Der Klimawandel ist aufgrund des Krieges in der Ukraine, hoher Inflation und der akuten Energiekrise medial etwas in den Hintergrund gerückt. Die Diskussion um den Bau von LNG-Terminals zeigt dennoch, dass der Klimaschutz trotz der aktuellen Energiekrise weiter höchste Priorität bei politischen Entscheidungen hat. Dies folgt dem gesellschaftlichen Konsens: Umwelt- und Klimaschutz ist laut Umfragen weiter von sehr hoher Bedeutung, auch wenn Inflation und Krieg aktuell als größte Herausforderungen gesehen werden. Die Mehrheit der Deutschen möchte, dass der Klimaschutz auch während der Energiekrise nicht hintenangestellt wird.

In Europa ist das Meinungsbild ähnlich, der im letzten Jahr von der EU-Kommission vorgelegte Plan hat die Einsparziele verschärft. Bis 2030 sollen die Treibhausgasemissionen nun um 55 Prozent gegenüber dem Wert von 1990 gesenkt werden. Das Europäische Parlament und die EU-Staaten haben das neue Ziel bereits abgesegnet. Der Vorschlag der EU-Kommission wird nun verbindlich in den einzelnen Ländern umgesetzt.

Es ist also nicht zu erwarten, dass sich an dem Trend zu mehr Klimaschutz in Europa etwas ändert. Die damit verbundenen Kosten werden aller Voraussicht nach für Unternehmen und Verbraucher steigen. Dies gilt es bei der Beurteilung von Geschäftsmodellen zu berücksichtigen - keine wirklich neue Erkenntnis, wenn man sich die Aktienkursentwicklung der Mineralöl- oder „alten“ Automobilkonzerne in den letzten Jahren anschaut. Aber mit steigenden Kosten pro Tonne CO2 und Verschärfung der Einsparziele steigen die gesamtwirtschaftlichen Kosten und damit auch die Relevanz des Themas für den Aktienmarkt als Ganzes. Dies ist nicht nur negativ zu sehen, denn es entstehen dabei auch neue Geschäftsmodelle bzw. bereits existierende Technologien zum Beispiel zur Effizienzverbesserung bei Industrieprozessen bekommen einen höheren Wert. Es wird sicherlich auch große wirtschaftliche Gewinner dieses Umbaus geben.

In Summe entsteht jedoch ein zusätzlicher Kostenblock für die Unternehmen, mit negativer Wirkung auf Margen und Gewinne. Je höher der Preis pro Tonne CO2 liegt, desto stärker ist der Effekt und damit auch die finanzielle Bereitschaft in emissionsreduzierende Maßnahmen zu investieren. In Europa schwankte der Preis für den Ausstoß einer Tonne CO2 in diesem Jahr zwischen 60 Euro und 95 Euro. Erst im letzten Jahr wurden erstmals 20 Euro überschritten.

Wenn steigende Kosten des Klimaschutzes ein zentrales Risiko für die Entwicklung der Unternehmensgewinne sind, ist es Zeit sich damit auseinanderzusetzen welche Möglichkeiten es gibt, das Portfolio dagegen abzusichern. Eine Möglichkeit ist, verstärkt in Unternehmen mit niedrigem CO2-Ausstoß zu investieren. In einem Szenario mit stark steigendem CO2-Preis werden sich die Auswirkungen jedoch auch auf Branchen entfalten, die von dem Thema aktuell nicht oder kaum betroffen sind. Bei der Aktienselektion wird daher in Zukunft der CO2-Fußabdruck der Unternehmen eine größere Rolle spielen, die gesamtwirtschaftlichen Risiken steigender Kosten des Klimaschutzes lassen sich aber nicht komplett vermeiden. Eine Alternative, um das Portfolio als Ganzes abzusichern, ist die direkte Investition in CO2-Zertifikate. So würde das Portfolio direkt an den steigenden Preisen partizipieren und mögliche Verluste bei Aktien ausgleichen. Vielleicht sind CO2-Zertifikate und nicht Bitcoin das „neue“ Gold und die ultimative Diversifikation, die in keinem Portfolio fehlen sollte?

Zunächst einmal schauen wir uns an, was genau hinter den europäischen CO2-Zertifikaten (EUA, „EU-Allowance“) steckt. EUAs wurden im Rahmen des europäischen Emissionshandelssystems (EU-ETS) im Jahr 2005 als zentrales Instrument zur Reduzierung der Treibhausgasemissionen in Europa eingeführt. Unternehmen aus der Industrie und dem Energiesektor, gemeinsam für ca. 40 Prozent der Emissionen in Europa verantwortlich, sind verpflichtet, jährlich EUAs entsprechend ihrer CO2-Emissionen zu erwerben. Seit 2015 ist auch die Luftfahrt Teil des Handelssystems, die Sektoren Verkehr und Immobilien sollen in den nächsten Jahren aufgenommen werden. Aber wie entsteht der Preis für ein EUA? Prinzipiell wie an jedem Markt durch das Zusammenspiel zwischen Angebot und Nachfrage. Das EU-ETS ist jedoch stark politisch gesteuert. Vor allem auf der Angebotsseite ist die Rolle des Staates zentral.

Für jedes Land und jede Branche wird eine jährliche Höchstmenge an EUAs festgelegt. Die Berechnungsmethode dieser jährlichen Höchstmenge ist klar definiert. Vereinfacht dargestellt ist der Ausgangspunkt der CO2-Ausstoß des Sektors im Vorjahr und die in der EU vereinbarten Einsparziele. Die Anzahl der ausgegebenen EUAs reduziert sich momentan jährlich um 2,2 Prozent. Mit den verschärften Einsparzielen wird sich diese Reduzierung auf 4,5 Prozent pro Jahr erhöhen. Das bedeutet, dass die verfügbare Menge an EUAs von Jahr zu Jahr sinkt. Wenn in einem Jahr die benötigte Menge an EUAs geringer ist als vorherberechnet, sinkt die Zuteilung an neuen EUAs im Folgejahr stärker. Dies soll sicherstellen, dass es keinen Angebotsüberhang mit entsprechendem Preisverfall gibt. In den Anfangsjahren des EU-ETS war dies festzustellen. Die jährlichen Einsparungen an Treibhausgasemission waren stärker als vorgegeben, das Angebot an EUAs war zu reichlich. Dadurch entstand über die Jahre ein kräftiger Überhang an zirkulierenden EUAs und der Preis ist über Jahre deutlich unter 10 Euro gefallen. Dieser Überhang wurde zwischen 2014 und 2016 aufgelöst, indem die Anzahl der neuen EUAs um den in den Vorjahren aufgelaufenen Überhang reduziert wurde. Seit 2017 tendiert der EUA-Preis nach oben. Im Jahr 2020 sanken die Treibhausgasemissionen im Zuge der COVID-Krise deutlich. Im Jahr 2021 wurden deswegen weniger neue EUAs ausgeschüttet. Gleichzeitig legten die Emissionen mit der Konjunkturerholung wieder deutlich zu. Der EUA-Preis handelte im Jahr 2020 stabil und stieg 2021 dann deutlich an.

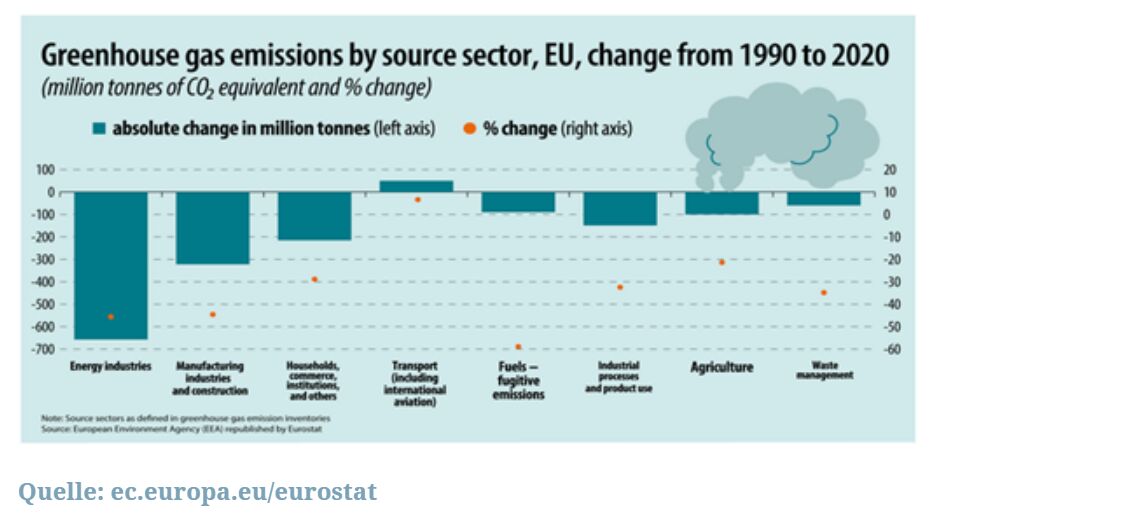

Kommen wir nun zur Nachfrageseite. Unternehmen müssen zum Ende eines Jahres EUAs entsprechend ihren erzeugten Treibhausgasemissionen vorlegen. Damit hängt die Nachfrage direkt von der Produktion der einzelnen Unternehmen ab. Die wichtigste kurzfristige Einflussgröße, jenseits der Politik, ist damit die konjunkturelle Entwicklung. Laufen die Fabriken auf Maximalauslastung, werden in der Regel auch mehr Treibhausgase emittiert und dementsprechend mehr EUAs benötigt. Reduziert wird die Nachfrage auch durch eine effizientere, emissionsärmere Produktion. Die technologische Entwicklung ist hier der maßgebliche Treiber. Industrie- und Energieunternehmen haben mit einer Reduzierung der Emissionen um 40 bis 50 Prozent den mit deutlichem Abstand größten Beitrag zu den Einsparungen seit 1990 geleistet. Die Effizienzgewinne in der Industrie sind in den letzten Jahren jedoch gesunken, die einfachen Einsparpotenziale wurden weitgehend gehoben. Weitere Einsparungen sind mit höheren Kosten verbunden. Dies lohnt sich nur bei einem höheren EUA-Preis. Hohe Preise für EUAs verstärken daher die mittelfristigen Einsparungen und reduzieren die Nachfrage nach EUAs in der Zukunft. Im Energiesektor hängt die Nachfrage nach EUAs zudem stark vom produzierten Strommix ab. Der aktuell hohe Anteil an Kohlestrom führt zum Beispiel zu einer erhöhten Nachfrage nach EUAs, da Kohlestrom in etwa den doppelten CO2-Fußabdruck hat wie Gasstrom.

Mittelfristig wird die Schwankung des Preises durch die Anpassungen auf der Angebotsseite begrenzt. Schwerer zu hebende Effizienzgewinne führen dazu, dass die Nachfrage nach EUAs in Zukunft langsamer sinken sollte, beziehungsweise nur bei höheren Preisen weitere Einsparpotenziale gehoben werden. Kurzfristig ist die Nachfrage nach EUAs von der Konjunkturentwicklung abhängig. Dies könnte ein Problem für das Diversifikationsargument im Portfolio sein. In einer Rezession leiden schon die Aktien im Portfolio, da sollte das Instrument zur Diversifikation nicht auch noch zyklisch handeln.

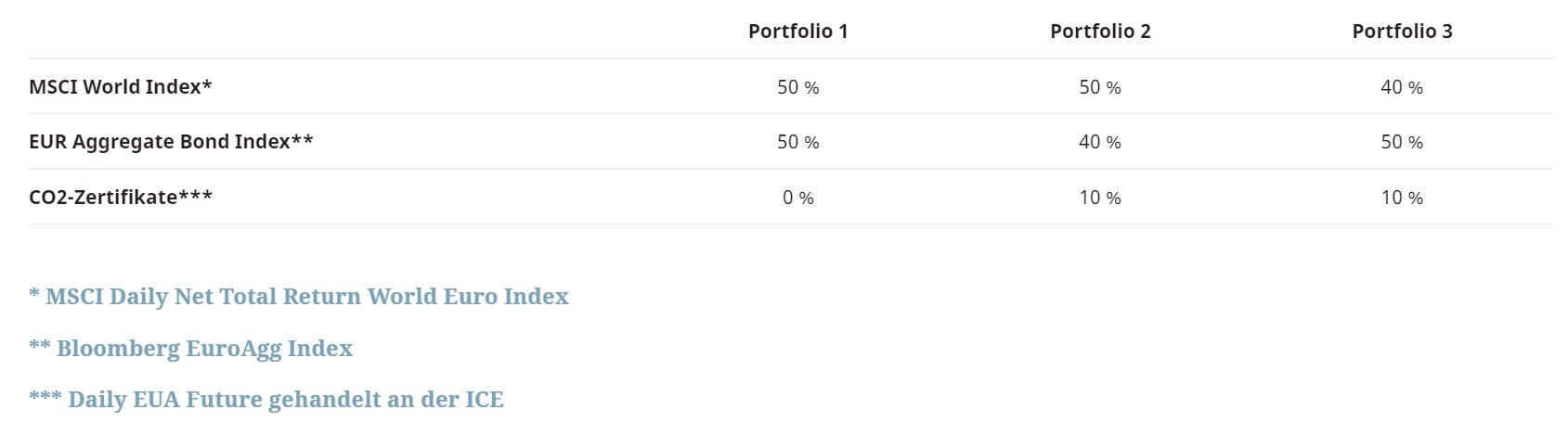

Um den Portfolioeffekt zu analysieren, haben wir drei einfache Portfolios verglichen. Ausgangspunkt ist ein Mischportfolio, welches jeweils zur Hälfte in Aktien und Anleihen investiert ist. Bei den beiden Vergleichsportfolios haben wir 10 Prozent EUAs statt Anleihen und dann Aktien beigemischt:

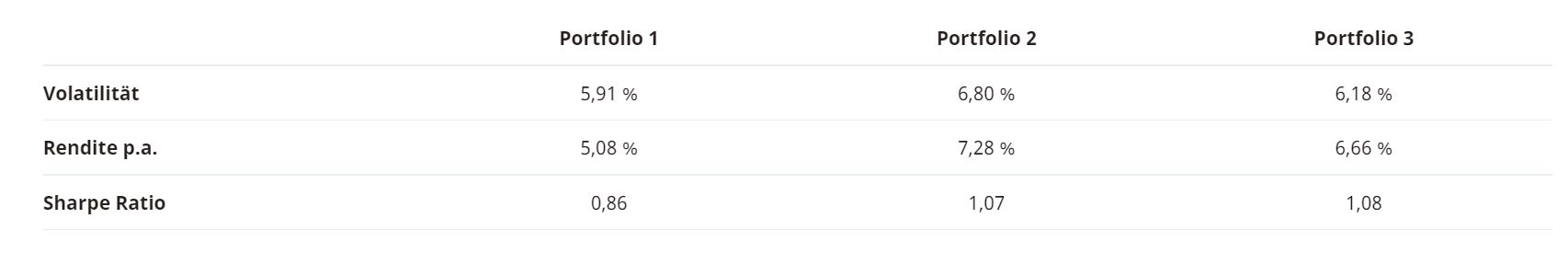

Diese drei Portfolios haben wir auf Basis von wöchentlichen Renditen seit Anfang 2013 verglichen. Im Ergebnis hat die Beimischung einen positiven Effekt auf den Ertrag, jedoch auch eine Erhöhung der Volatilität zur Folge. Die Sharpe Ratio unter Annahme eines risikolosen Zinses von 0 Prozent verbessert sich durch die Beimischung ebenfalls. Da sich der Kurs des EUA-Futures seit 2013 verzehnfacht hat, ist der positive Effekt auf den Portfolioertrag nicht überraschend.

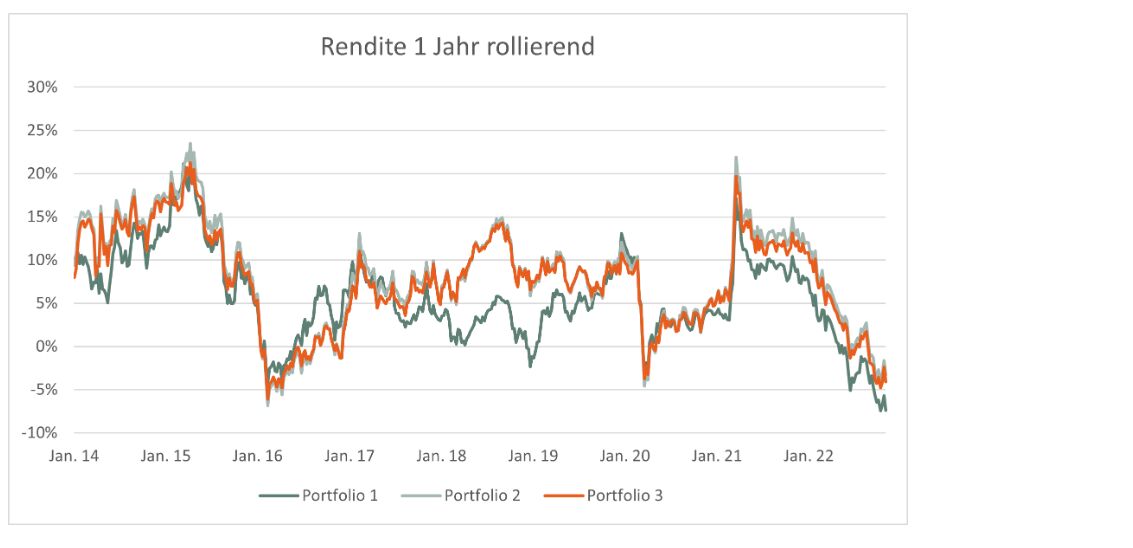

Problematisch im Portfoliokontext ist vor allem die Volatilität des EUA-Preises. Die Sharpe Ratio hat sich durch die Beimischung zwar verbessert, aber getrieben durch einen sehr starken Anstieg des CO2-Preises im Betrachtungszeitraum. Hier die rollierende Ein-Jahres Rendite der drei Portfolios im Vergleich:

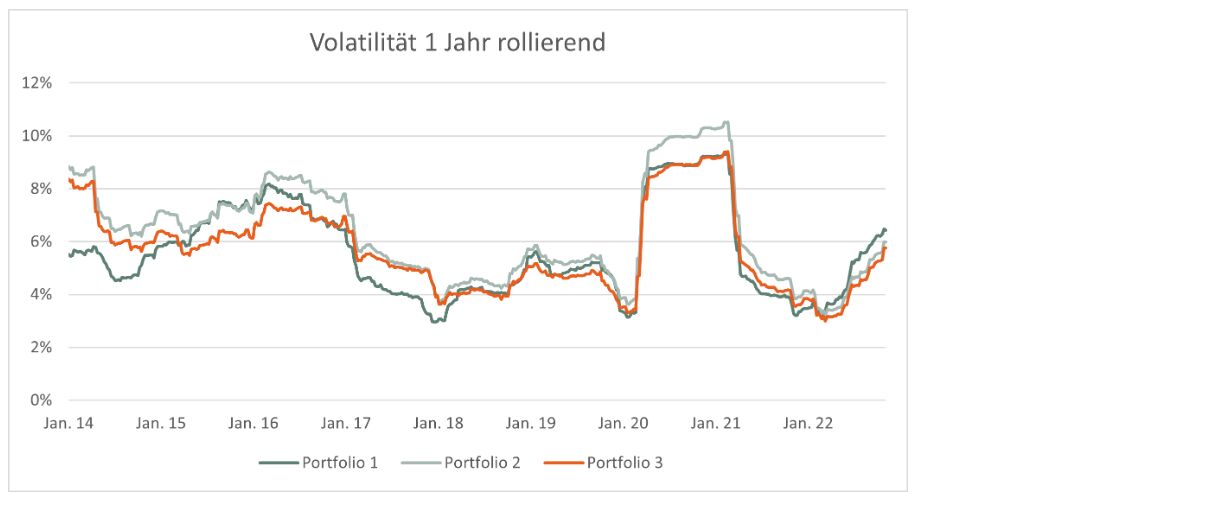

Bei Betrachtung der rollierenden Ein-Jahres Volatilität der drei Portfolios fällt auf, dass es nur wenige Zeiträume mit einem positiven Effekt auf die Volatilität des Portfolios durch die Beimischung von EUAs gab:

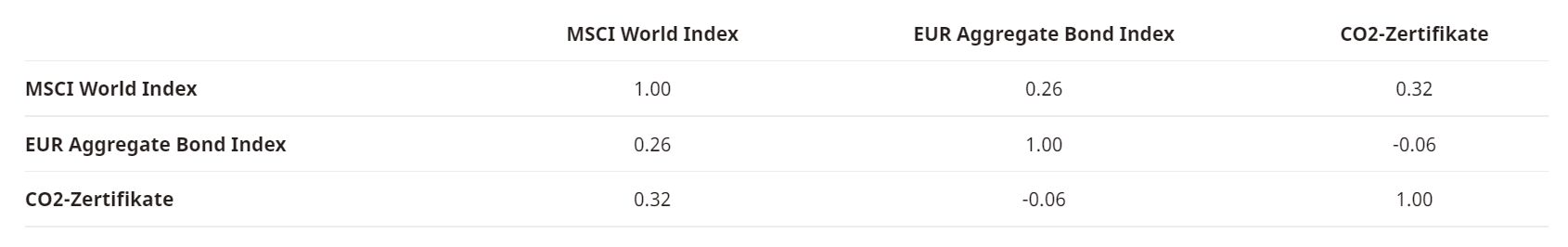

Der negative Effekt auf die Volatilität ist vor allem mit der hohen Volatilität des EUA-Preises zu begründen. Die Korrelation des EUA-Preises mit dem MSCI World Index und vor allem mit Anleihen ist eher niedrig:

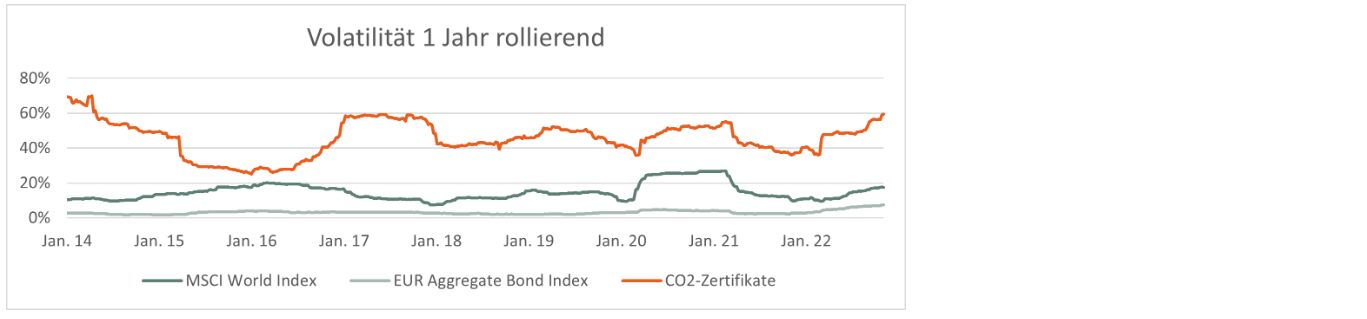

Die Volatilität des EUA-Preises ist deutlich höher als bei Aktien. Auch mit dem steigenden Volumen an gehandelten EUAs in den letzten Jahren hat die Kursvolatilität nicht abgenommen. Mit der Erweiterung des EU-ETS um weitere Branchen könnte ein breiterer Markt mit stabileren Preisen entstehen. Ob sich der Markt in diese Richtung entwickeln wird, bleibt abzuwarten.

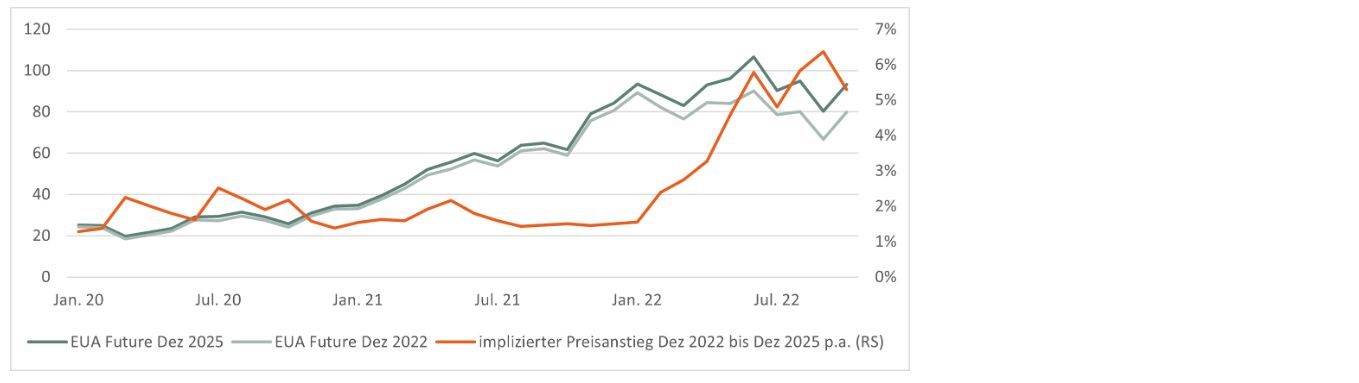

Mit Blick auf die zentralen Kennzahlen der Portfoliotheorie von Markowitz ist die Beimischung von CO2-Zertifikaten in ein Mischportfolio daher aktuell kaum zu rechtfertigen. Dafür müsste die Volatilität des EUA-Preises in Relation zu Aktien und Anleihen sinken. Die Investition in EUAs sollte daher mit der Erwartung steigender Kurse erfolgen. Wie im Eingang dargelegt geht der Trend zu einer Verschärfung der Einsparziele, was positiv auf den EUA-Preis wirken sollte. Politisch dominierte Investitionen bergen aber natürlich ein zusätzliches Risiko. Dies muss einem bewusst sein, wenn man eine Beimischung in Erwägung zieht. Die Markterwartung geht in Richtung steigender Preise. Hier die gehandelten Kurse der EUAs mit Termin im Dezember 2025 im Vergleich zu den Preisen zum Ende dieses Jahres:

Nur auf Basis der Erwartung von steigenden Kursen opportunistisch zu investieren, ist wegen der hohen Volatilität riskant. Zudem ist der Markt dominiert von Industrie- und Energieunternehmen, als Finanzmarktakteur ist die kurzfristige Marktdynamik daher oft schwer zu greifen.

Die Beimischung von EUAs im Portfolio kann eher als „Szenario-Hedge“ in Betracht gezogen werden. Der Zeithorizont sollte mehrere Jahre betragen und weitgehend unabhängig von den kurzfristig volatilen Kursschwankungen sein. Denn falls die Politik in den nächsten Jahren, zum Beispiel durch spürbarere Auswirkungen des Klimawandels, zu weiterem Handeln gezwungen wird, wäre es sicherlich hilfreich für Rendite und Risiko, einige EUAs frühzeitig im Portfolio zu haben.

Von Andreas Fitzner, Portfoliomanager, Eyb & Wallwitz

Weitere beliebte Meldungen: