Nach dem fulminanten Jahresauftakt konsolidierten die Märkte im Februar. Der S&P 500 (-2,5%) und der NASDAQ 100 (-0,4%) schlossen den Monat leicht im Minus. Der DAX-Index (+1,6%) und der EURO STOXX 50 (+1,9%) legten dagegen nochmals leicht zu. Die Renditen für Bundes- und US-Staatsanleihen mit 10-jähriger Laufzeit stiegen um 36 respektive 42 Basispunkte. Hochzinsanleihen trotzten diesem neuerlichen Zinsanstieg, der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 0,11%.

Die Makro-Themen des letzten Jahres dominieren weiterhin, die Märkte kommen damit aber besser zurecht. Die aktuellen Daten zu Inflation und Konjunktur haben zu einem weiteren Zinsanstieg geführt. Die Preisdynamik ist im Februar nicht weiter zurückgegangen und eine konjunkturelle Abschwächung ist kaum zu erkennen. Dadurch kam das neue Szenario des „no landing“ in die Presse, also eine Phase erhöhter Inflation bei stabilem Wirtschaftswachstum. Es ist nachvollziehbar, dass aktuell jeder neue Datenpunkt heiß diskutiert wird, im Zwei-Wochen Rhythmus alles in Frage zu stellen ist jedoch nicht erfolgversprechend. Die letzten Jahre haben gezeigt, dass Inflationsprognosen meist eine kurze Lebensdauer haben und auch die konjunkturelle Entwicklung nicht exakt planbar ist. Gerade in Zeiten erhöhter Unsicherheit ist es ratsam die monatlichen Daten nicht überzubewerten, sondern das große Bild im Blick zu behalten. Die Zinsen sind in den letzten zwölf Monaten in einem Ausmaß gestiegen, wie seit 40 Jahren nicht mehr. Dies wird nicht spurlos an der Wirtschaft vorbeigehen. Der Arbeitsmarkt ist zwar weiterhin „eng“ und die Gefahr einer Lohn-Preis-Spirale reell, die Einkommen sind in den letzten 12 Monaten aber real sowohl in den USA als auch in Europa deutlich gesunken. Die in Pandemiezeiten aufgebaute „Überhangersparnis“ ist größtenteils ausgegeben oder von der Inflation aufgefressen. Das „no-landing“ Szenario sollte daher in den kommenden Monaten wieder aus dem Prognosekorb verschwinden. Die goldene Mitte („soft-landing“) erscheint uns weiterhin der wahrscheinlichste Weg zu sein.

Die Märkte werden ein Spielball dieser möglichen Entwicklungen bleiben. Jedoch haben sich die Marktteilnehmer an die erhöhte Unsicherheit gewöhnt, die Reaktion der Aktienmärkte auf den Zinsanstieg im Februar war besonnen und kein Vergleich zur Hektik des letzten Jahres. Der harte Anpassungsprozess an die neue Realität sollte weitgehend vollzogen sein und trotz bestehender Unsicherheiten erscheint die kurzfristige Marktperspektive besser. Mit einem längerfristigen Horizont bieten Aktien und Anleihen nach der Korrektur des letzten Jahres ohnehin wieder gutes Ertragspotenzial.

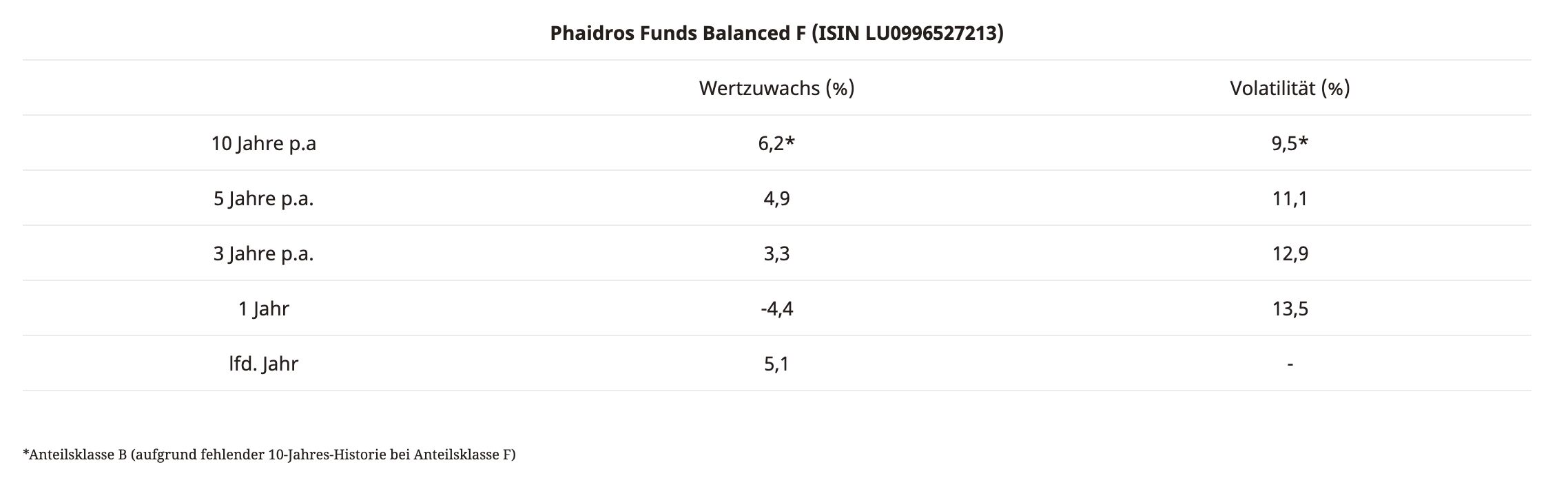

Phaidros Funds Balanced

Der dynamische Jahresauftakt der Börsen wurde im Februar aufgrund von höher als erwarteten Inflations- und starken Wirtschaftsdaten in den USA ausgebremst. Vor allem die zweite Monatshälfte war bestimmt von höheren Zinssorgen der Investoren, welche die Aktienmärkte belasteten. Weiter war der Monat durch die anhaltende Berichterstattung der Unternehmen geprägt. Der Phaidros Funds Balanced zeigte sich in diesem schwierigen Umfeld relativ robust und gewann leicht je nach Anteilsklasse zwischen +0,25% und +0,32% an Wert.

Die Gewinnerliste führte der Cybersecurity Wert Palo Alto Networks (+22%) an. Grund hierfür waren die überzeugende Quartalsergebnisse in Verbindung mit einem besser als erwarteten Ausblick für das Jahr 2023. Auch im Februar schnitten die europäischen Indizes besser als deren amerikanischen Pendants ab, was sich anhand der Performance des Industriegasherstellers Linde (+8%) zeigte. Booking.com (+6%) konnte durch besser als erwartete Quartalszahlen im Februar überzeugen. Der Gewinner des letzten Monats, Shopify (-14%), führte hingegen aufgrund von nicht überzeugenden Quartalszahlen die Verliererliste an. Der im Januar zugekaufte Wert Brookfield Renewables Partners enttäuschte zudem in der Berichtsaison (-8%), langfristig sollten jedoch Unternehmen im Bereich erneuerbare Energien aufgrund des Megatrends „Dekarbonisierung“ als struktureller Gewinner hervorgehen. Aufgrund der anhalten enttäuschenden Berichterstattung haben wir uns im Februar vom Telemedizin-Unternehmen Teladoc (-8%) getrennt. Weiter veräußerten wir auf der Aktienseite den Pharmawert Ely Lilly, wessen hohe Bewertung zu einer Gewinnmitnahme einlud und Teile des Geschäftsmodells bereits durch das Unternehmen Novo Nordisk im Fonds abgedeckt sind.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) konsolidierte nach dem dynamischen Anstieg zum Jahresbeginn und schloss 0,10% höher. Die Rendite 10-jähriger Bundesanleihen notierte zum Monatsende bei 2,65%, ein Anstieg um 36 Basispunkte. Die Anleihe von Finnair (+11%) profitierte von einem Rückkaufangebot des Emittenten. SBB (+10%) hat den Spin-off eines Teilportfolios über die Börse erfolgreich abgeschlossen. Die Anleihe des Emittenten Rakuten (-10%) korrigierte nach dem starken Vormonat (+25%) wie auch die beiden Anleihen von Softbank (jeweils -4%).

Die Aktienquote im Phaidros Funds Balanced liegt mit 58% leicht über dem Niveau des Vormonats. Die Anleihenquote ist auf 35% gestiegen. Mit großer Spannung erwarten wir die Zentralbanksitzungen im März, verbunden mit der Frage, ob sich der Zinsausblick trotz starker Wirtschaftsdaten und höher als erwarteter Inflation stabilisiert.

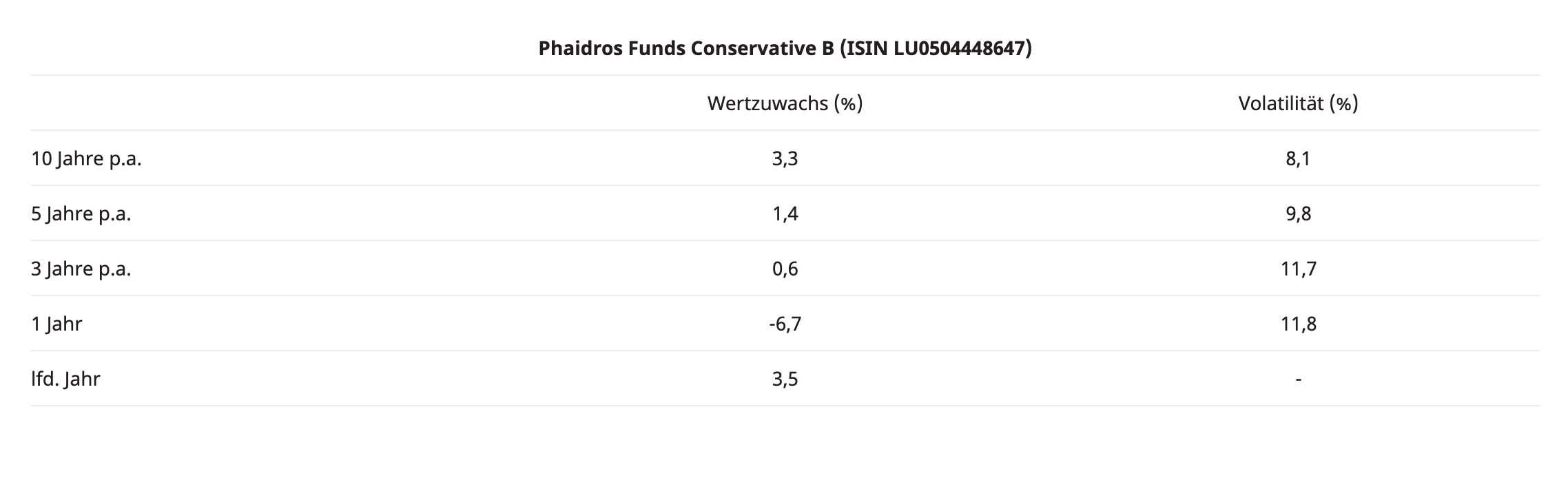

Phaidros Funds Conservative

Der Phaidros Funds Conservative schloss den Monat je nach Anteilsklasse nahezu unverändert bei +0,03% und +0,00% ab. Die Aktien im Phaidros Funds Conservative legten um 0,1% zu. Die Unternehmensanleihen und die Staatsanleihen gaben um jeweils 1,1% nach. Die Gold-Position handelte in Euro zum Monatsultimo 3,0% tiefer.

Der MSCI World Index in Euro beendete den Monat mit einem Minus von -0,05%. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) handelte um 0,11% höher.

Die Aktien von Palo Alto Networks (22%) verzeichneten den stärksten Kursanstieg, gestützt durch gute Quartalszahlen und eine weiterhin hohe Nachfrage nach Produkten und Dienstleistungen. Linde (+8%) konnte einen höher als erwarteten Gewinn bei geringerem Umsatz für das Jahr 2022 vorlegen. Der Geschäftsausblick ist weiterhin robust und der Umzug der Aktien an die US-Börse abgeschlossen. Legrand (+7%) berichtete von einer guten Margenentwicklung im letzten Jahr und JP Morgan (+5%) profitiert von den gestiegenen Zinserwartungen in den USA. Die Aktien von PayPal (-8%) gaben in Folge eines vorsichtigeren Wachstumsausblicks nach, obwohl das Unternehmen einen überraschend hohen Gewinn für das letzte Jahr ausweisen konnte. Die Aktien von Alphabet (-7%) litten unter dem Erfolg von ChatGPT und der enttäuschend verlaufenden Präsentation der selbstentwickelten KI „Bard“. Die Nachranganleihe der Allianz (-6%) litt im Berichtsmonat unter dem steigenden Zinsniveau. Die beiden Anleihen der Softbank (je -4%) gaben aufgrund der schwachen chinesischen Aktienmarktentwicklung die Vormonatsgewinne teilweise wieder ab.

Die Inflation verharrte im Februar auf erhöhtem Niveau, was uns dazu veranlasste die Bestände an deutschen und amerikanischen Staatsanleihen teilweise in inflationsindexierte Staatsanleihen zu tauschen. Ein Rückgang wird in den nächsten Monaten zwar erwartet, eine höhere Inflation für längere Zeit stellt aktuell jedoch das größte Risiko für den Gesamtmarkt dar. Durch die Aufnahme von inflationsindexierten Anleihen sichern wir das Portfolio teilweise dagegen ab. Zudem nahmen wir zwei neue Unternehmensanleihen von Fresenius und der International Airlines Group neu in das Portfolio auf.

Die Anleihequote im Fonds beträgt 60%, mit einer Aktienquote von 28%. Die Liquidität von 9% verleiht dem Fonds genügend Flexibilität für sich ergebende Chancen an den Kapitalmärkten. Den Zinsanstieg im Februar hat der Markt grundsätzlich gut verkraftet. Einen weiteren deutlichen Anstieg der langfristigen Zinsen erwarten wir nicht, so dass wir nach vorne blickend in den kommenden Monaten Gelegenheiten nutzen werden die Anleihequote schrittweise zu erhöhen.

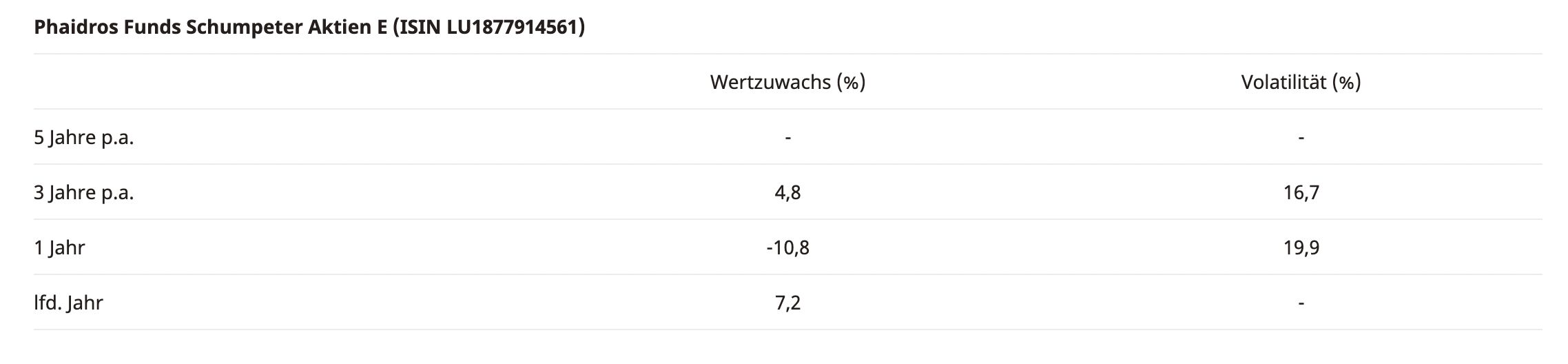

Phaidros Funds Schumpeter Aktien

Der dynamische Jahresauftakt der Börsen wurde im Februar aufgrund von höher als erwarteten Inflations- und starken Wirtschaftsdaten in den USA ausgebremst. Vor allem die zweite Monatshälfte war bestimmt von höheren Zinssorgen der Investoren, welche die Aktienmärkte belasteten. Weiter war der Monat durch die anhaltende Berichterstattung der Unternehmen geprägt. Der Phaidros Funds Schumpeter Aktien zeigte sich in diesem Umfeld relativ robust und gewann leicht je nach Anteilsklasse zwischen +0,58% und +0,68% an Wert.

Die Gewinnerliste führten der Cybersecurity Wert Palo Alto Networks (+22%) sowie das Online-Portal zur Vermietung von Ferienwohnungen Airbnb (+14%) an. Grund hierfür waren jeweils überzeugende Quartalsergebnisse in Verbindung mit einem besser als erwarteten Ausblick für das Jahr 2023. Auch im Februar schnitten die europäischen Indizes besser als deren amerikanischen Pendants ab, was sich anhand der Performance des Industriegasherstellers Linde (+8%) zeigte. Booking.com (+6%) konnte durch besser als erwartete Quartalszahlen im Februar überzeugen. Der Gewinner des letzten Monats, Shopify (-14%), führte hingegen aufgrund von nicht überzeugenden Quartalszahlen die Verliererliste an. Der im Januar zugekaufte Wert Brookfield Renewables Partners enttäuschte zudem in der Berichtsaison (-8%), langfristig sollten jedoch Unternehmen im Bereich erneuerbare Energien aufgrund des Megatrends „Dekarbonisierung“ als struktureller Gewinner hervorgehen. Aufgrund der anhalten enttäuschenden Berichterstattung haben wir uns im Februar vom Telemedizin-Unternehmen Teladoc (-8%) getrennt.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt mit 95% über dem Niveau des Vormonats. Mit großer Spannung erwarten wir die Zentralbanksitzungen im März, verbunden mit der Frage, ob sich der Zinsausblick trotz starker Wirtschaftsdaten und höher als erwarteter Inflation stabilisiert.

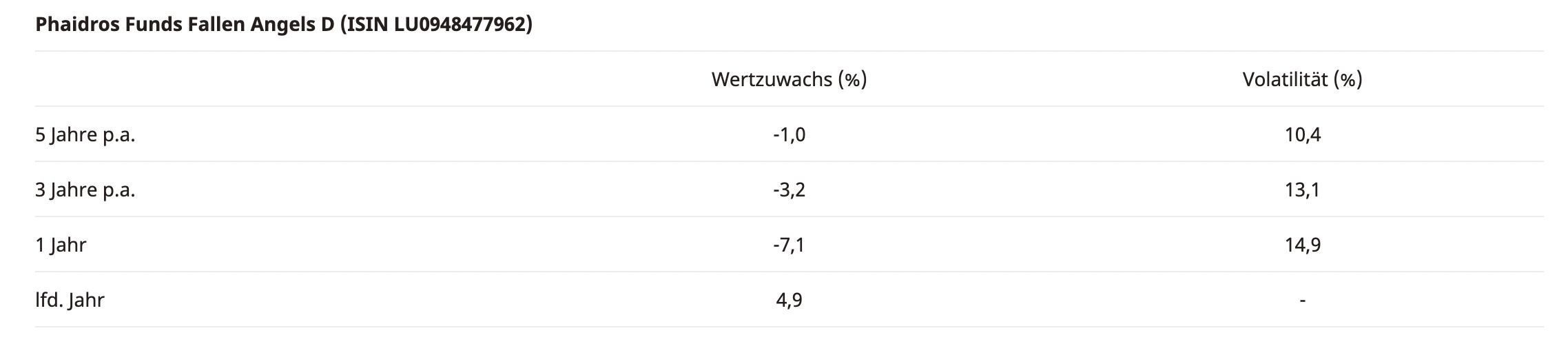

Phaidros Funds Fallen Angels

Der Phaidros Funds Fallen Angels legte im Februar je nach Anteilsklasse zwischen +0,26% und +0,31% zu. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Plus von 0,11%. Die Rendite 10-jähriger Bundesanleihen stieg um 36 Basispunkte und handelte zum Monatsende bei 2,65%.

Die Nachfrage nach Unternehmensanleihen ist trotz der steigenden Zinsen weiterhin hoch. Europäische Anleihefonds verzeichnen seit November stabile Zuflüsse. Die Unternehmen haben dieses positive Marktumfeld genutzt, abzulesen an über 120 Mrd. Euro am Markt neuplatzierten Investment-Grade Anleihen seit Jahresbeginn. Die Anleihe von Finnair (+11%) profitierte von einem Rückkaufangebot des Emittenten. SBB (+10%) hat den Spin-off eines Teilportfolios über die Börse erfolgreich abgeschlossen. Zudem prüft das Unternehmen den Verkauf einer weiteren Beteiligung um die Verschuldungsquote, trotz leichter Bewertungsrückgange beim Immobilienbestand, weiter zu reduzieren. Die Wandelanleihe von Upstart (+9%) legte in Folge eines geringer als angekündigten Verlusts im vierten Quartal des letzten Jahres zu. Auch das Kreditportfolio entwickelte sich stabiler als von vielen Investoren befürchtet. Das Unternehmen verfügt weiterhin über ausreichend Liquidität und kündigte an das Bilanzvolumen an Krediten nicht weiter zu erhöhen. Die Nachranganleihe der Allianz (-6%) litt im Berichtsmonat unter dem steigenden Zinsniveau. Die beiden Anleihen der Softbank (je -4%) gaben aufgrund der schwachen chinesischen Aktienmarktentwicklung die Vormonatsgewinne teilweise wieder ab.

Im Februar verkauften wir die beiden russischen Anleihen von der Credit Bank of Moscow und Gazprom nach einer kräftigen Kurserholung seit Oktober. In das Portfolio aufgenommen haben wir die neu emittierte Anleihe von Skill Bidco. Die Anleihe wurde begeben, um die Übernahme des Logistikdienstleisters Scan Global Logistics durch die Beteiligungsgesellschaft CVC zu finanzieren. Zudem verkauften wir die Anleihe von Rabobank Stichting und nahmen dafür eine neu emittierte Anleihe der BNP Paribas in das Portfolio auf.

Die durchschnittliche Verzinsung im Portfolio liegt bei etwa 8%, die Liquidität im Fonds beträgt 4,0%. Die Verzinsung für Hochzinsanleihen ist trotz der absehbaren wirtschaftlichen Abschwächung attraktiv. Ein Anstieg des Zinsniveaus könnte in den nächsten Monaten weitere gute Investitionsgelegenheiten eröffnen.