Im März setzten die Aktienmärkte den Aufwärtstrend fort. Der S&P 500 (+3,7%) und der NASDAQ 100 (+9,5%) handelten deutlich fester. Auch der DAX (+1,7%) und der EURO STOXX 50 (+2,0%) legten trotz einer höheren Bankengewichtung ebenfalls zu. Die Renditen für Bundes- und US-Staatsanleihen mit 10-jähriger Laufzeit fielen um 36 respektive 45 Basispunkte. Hochzinsanleihen verzeichneten dagegen Kursverluste, der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Minus von 0,41%.

Die Erwartung, dass die FED die Zinsen anheben wird „until something breaks“ hat sich im März bewahrheitet. Der starke Zinsanstieg seit Beginn des letzten Jahres hat zu deutlichen Wertverlusten auf Bestände an langlaufenden US-Staatsanleihen in der Bilanz einiger amerikanischer Regionalbanken geführt. Zudem sind die Kundeneinlagen dieser Banken stark gesunken, da Geldmarktfonds wieder eine attraktive Investitionsalternative darstellen. Aufgrund der Einlagenabflüsse mussten einige Banken die Verluste auf US-Staatsanleihen realisieren, welche nicht durch Eigenkapital gedeckt waren. Dies führte zur Zwangsverwaltung von bislang drei Regionalbanken in den USA. Die Credit Suisse war dann der Kollateralschaden des aufkommenden Misstrauens gegenüber dem Bankensektor insgesamt. Die Credit Suisse war seit Jahren auf der Suche nach einem nachhaltigen neuen Geschäftsmodell und litt bereits seit Mitte letzten Jahres unter kräftigen Einlagenabflüssen. Daher war die Bank das naheliegende Spekulationsziel für Investoren. Als dann auch noch der größte Anteilseigner weitere Eigenkapitalbereitstellungen ausschloss, beschleunigte sich die Abwärtsbewegung und machte eine Zwangsübernahme der Bank trotz solider Bilanz durch die UBS unausweichlich. Die schnelle Übernahme der Credit Suisse und eine konzertierte Liquiditätsbereitstellung durch die großen Zentralbanken sorgte für eine gemäßigte Marktreaktion und eine nachfolgende Erholung des Aktienmarktes in der zweiten Monatshälfte.

Das Bankenbeben im März ist keine systemische Krise, dafür ist die Wirtschaft in einem zu guten Zustand. Der Bankensektor wird nun jedoch unter genauerer Beobachtung stehen, vor allem Banken mit hoher Kreditvergabe im Bereich gewerblicher Immobilien werden kritisch betrachtet. Bei systemrelevanten Banken in Europa sollte jedoch keine Gefahr im Verzug sein, dafür hat die verschärfte Regulierung in Folge der Finanzkrise gesorgt. Dennoch ist davon auszugehen, dass in einigen Bereichen auch regulatorisch noch mal nachjustiert wird. Auch die Kreditvergabe wird in Folge des Bankenbebens stärker zurückgehen. Dies trübt zwar die konjunkturellen Aussichten, senkt aber auch die Inflationserwartungen. Die Erwartung weiterer Zinsanhebungen der FED hat sich damit deutlich reduziert, für die zweite Jahreshälfte werden nun bereits wieder Zinssenkungen erwartet. Schwächeres Wirtschaftswachstum und fallende Zinserwartungen bedeuten weiteren Rückenwind für Unternehmen mit strukturellem Wachstum und Gegenwind für zyklische Branchen.

Phaidros Funds Balanced

Der März überraschte die Börsen mit einem alten Bekannten: Dem Bankenbeben. Nachdem einige mittelgroße US-Banken Unterstützung der FED benötigten, übte der Notverkauf der Credit Suisse an die UBS vor allem auf europäischen Aktien und Bankenanleihen Druck aus. Wir sind durch unseren Investmentansatz traditionell wenig in Banktitel auf der Aktienseite und moderat bei Anleihen investiert. So konnte sich der Phaidros Funds Balanced in diesem Umfeld positiv hervortun und gewann im März je nach Anteilsklasse zwischen +0,52 % und +0,61% an Wert.

Die Gewinnerliste wird im März von Brookfield Renewable (+22%), sowie Salesforce (+19%) und Lululemon (+15%) nach jeweils guten Quartalszahlen angeführt. Die Verliererliste wird wenig überraschend von JP Morgan (-11%) angeführt. Einmal mehr wurde der gesamte Bankensektor in Sippenhaft genommen. Es folgen ICON (-8%) und BioNTech (-6%). Neue Zu- oder Abgänge gab es auf der Aktienseite nicht.

Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Minus von 0,41%. Die Rendite 10-jähriger Bundesanleihen kehrten die Februarbewegung um und beendeten den März 36 Basispunkte tiefer bei 2,29%.

Die positive Entwicklung der Risikoprämien für Unternehmensanleihen fand im März im Zuge der Bankenkrise ein schnelles Ende. Dementsprechend führen die Nachranganleihen der Banken die Verliererliste an. Die Aareal Bank (-15%) kündigte an, die Anleihe im April nicht zurückzukaufen. Deutsche Bank (-13%) und Banco Santander (-6%) litten unter der Entscheidung der schweizerischen Finanzaufsicht das AT1 Kapital der Credit Suisse komplett abzuschreiben. Dies ist sicher eine negative Entwicklung für die Assetklasse, jedoch auch ein eidgenössischer Sonderweg, was die europäische Aufsicht klar zum Ausdruck gebracht hat.

Die Aktienquote im Phaidros Funds Balanced liegt mit 60% leicht über dem Niveau des Vormonats. Die Anleihenquote ist mit 34% unverändert. Im April beginnt die Saison der Hauptversammlungen, die weitere Einblicke in die Robustheit der Unternehmen liefern wird. Der Bankensektor dürfte weiterhin unter genauer Beobachtung der Marktteilnehmer stehen. Wird es Nachbeben geben? Auch der Arbeitsmarkt und die Kerninflation bleiben aktuelle Einflussfaktoren.

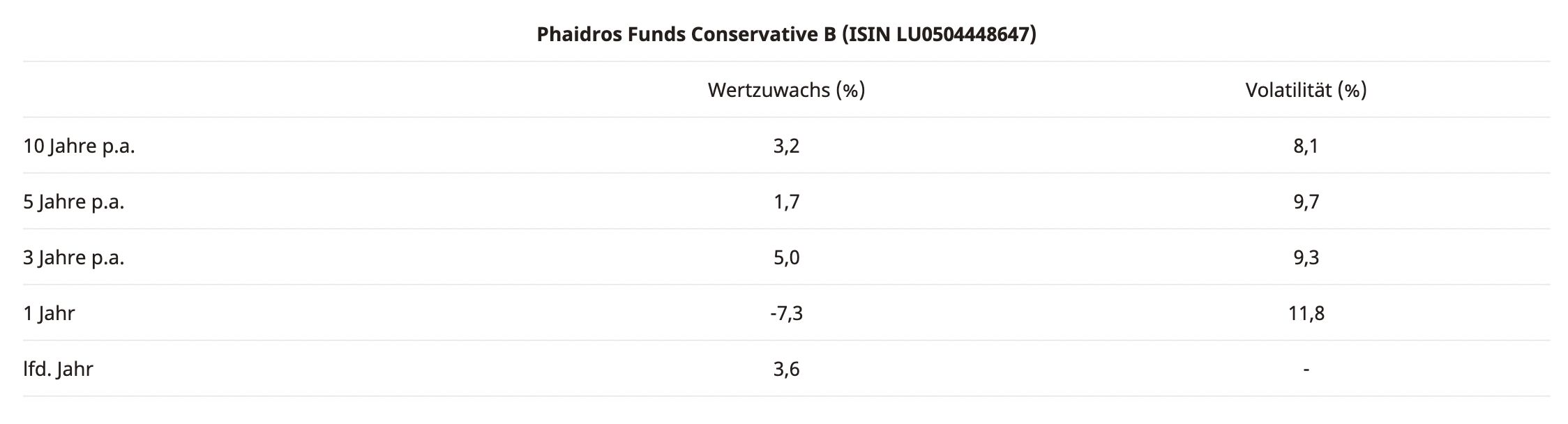

Phaidros Funds Conservative

Der Phaidros Funds Conservative legte über den Monat, je nach Anteilsklasse, zwischen +0,09% und +0,12% zu. Die Aktien im Phaidros Conservative stiegen um +5,4%. Auch die Staatsanleihen gewannen +1,3%, die Unternehmensanleihen gaben dagegen um -0,9% nach. Die Gold-Position handelte in Euro zum Monatsultimo +5,8% höher.

Der MSCI World Index in Euro beendete den Monat mit einem Plus von +0,63%. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) handelte -0,41% tiefer.

Die Aktien von Salesforce (+19%) verzeichneten den stärksten Kursanstieg, das Unternehmen legte gute Quartalszahlen vor. Microsoft (+13%) und Alphabet (+12%) profitierten von der allgemeinen Erholung bei Technologiewerten. Novartis (+10%) veröffentlichte positive Phase III Studienergebnisse zu einem neuen Brustkrebsmedikament. Negativ entwickelten sich die Aktien von JP Morgan (-9%), das Unternehmen leidet unter der Unsicherheit bezüglich der US-Bankenlandschaft. Das Unternehmen ist jedoch kaum durch schwebende Verluste auf der Wertpapierseite betroffen und sollte eher von den Einlagenabflüssen bei Regionalbanken profitieren.

Wir haben im März die Anleihe von Heimstaden nach der Erholung seit Jahresbeginn verkauft. Auf der Aktienseite haben wir die Bestände in Legrand, JP Morgan und BioNTech veräußert und dagegen Teledyne Technologies, Nestlé und Intuitive Surgical neu in das Portfolio aufgenommen. Teledyne profitiert als Anbieter von Sensoren und Visualisierungssoftware von den verstärkten Investitionen der Industrie in Automatisierung. Nestlé ist aktuell historisch günstig bewertet, die Kostensteigerung bei Lebensmitteln konnte das Unternehmen weitgehend an die Konsumenten weitergeben. Intuitive Surgical ist Technologieführer im Bereich chirurgischer Roboter und nach der Bewertungsanpassung vom letzten Jahr scheint das Unternehmen wieder attraktiv bewertet.

Die Anleihenquote im Fonds beträgt 58%, bei einer Aktienquote von knapp 29%. Die Liquidität von 10% verleiht dem Fonds genügend Flexibilität für sich ergebende Chancen an den Kapitalmärkten. Der Bankensektor wird in den nächsten Monaten unter genauer Beobachtung bleiben. Auch die Kerninflation und der Arbeitsmarkt bleiben treibende Einflussfaktoren in den nächsten Monaten.

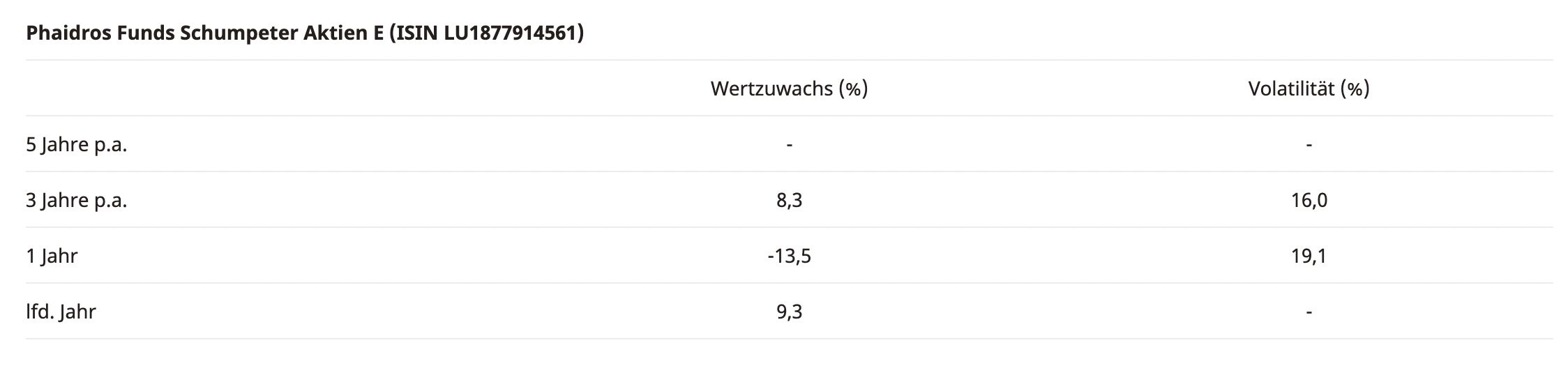

Phaidros Funds Schumpeter Aktien

Der März überraschte die Börsen mit einem alten Bekannten: Dem Bankenbeben. Nachdem einige mittelgroße US-Banken Unterstützung der FED benötigten, übte der Notverkauf der Credit Suisse an die UBS vor allem auf europäischen Aktien und Bankenanleihen Druck aus. Wir sind durch unseren Investmentansatz traditionell wenig in Bankentitel investiert. So konnte sich der Phaidros Funds Schumpeter Aktien in diesem Umfeld positiv hervortun und gewann je nach Anteilsklasse im März zwischen +1,83% und +1,94% an Wert.

Die Gewinnerliste wird im März von Brookfield Renewable (+22%), sowie Salesforce (+19%) und Lululemon (+15%) nach jeweils guten Quartalszahlen angeführt. Die Verliererliste wird wenig überraschend von JP Morgan (-11%) angeführt. Einmal mehr wurde der gesamte Bankensektor in Sippenhaft genommen. Es folgen ICON (-8%) und BioNTech (-6%). Neue Zu- oder Abgänge gab es im Fonds nicht.

Die Aktienquote im Phaidros Funds Schumpeter Aktien liegt mit 98% leicht über dem Niveau des Vormonats. Im April beginnt die Saison der Hauptversammlungen, die weitere Einblicke in die Robustheit der Unternehmen liefern wird. Der Bankensektor dürfte weiterhin unter genauer Beobachtung der Marktteilnehmer stehen. Wird es Nachbeben geben? Auch der Arbeitsmarkt und die Kerninflation bleiben aktuelle Einflussfaktoren.

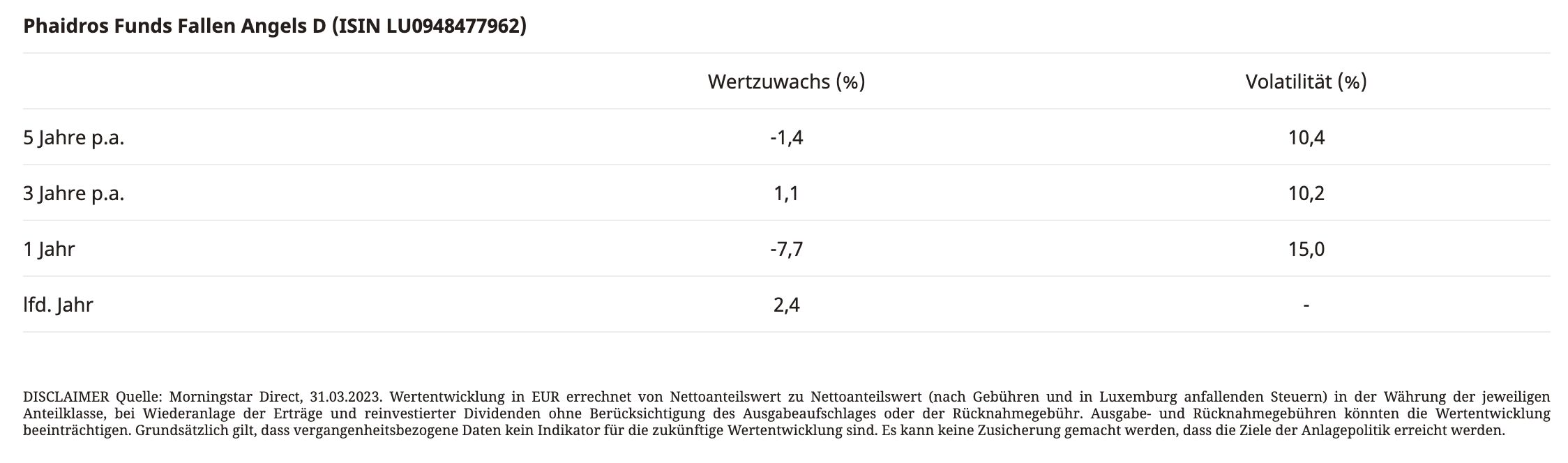

Phaidros Funds Fallen Angels

Der Phaidros Funds Fallen Angels gab im März je nach Anteilsklasse zwischen -2,39% und -2,44% nach. Der europäische High Yield Index (Bloomberg Pan-European High Yield Index) beendete den Monat mit einem Minus von 0,41%. Die Rendite 10-jähriger Bundesanleihen kehrten die Februarbewegung um und beendeten den März 36 Basispunkte tiefer bei 2,29%.

Die positive Entwicklung der Risikoprämien für Unternehmensanleihen fand im März im Zuge der Bankenkrise ein schnelles Ende. Dementsprechend führen die Nachranganleihen der Banken die Verliererliste an. Die Aareal Bank (-15%) kündigte an die Anleihe im April nicht zurückzukaufen. Deutsche Bank (-13%), Banco Santander (-6%), BNP Paribas (-5%) und Caixabank (-4%) litten unter der Entscheidung der schweizerischen Finanzaufsicht das AT1 Kapital der Credit Suisse komplett abzuschreiben. Dies ist sicher eine negative Entwicklung für die Assetklasse, jedoch auch ein eidgenössischer Sonderweg, was die europäische Aufsicht klar zum Ausdruck gebracht hat. Daher erholten sich die Anleihen der Banken in der Eurozone zum Monatsende bereits kräftig. Negativ entwickelten sich die Anleihen von SBB (-16%) aus Sorge vor sich verschärfender Finanzierungskonditionen in Folge der Probleme bei einzelnen Banken. Auch die Anleihe von Rakuten (-17%) verlor kräftig, nachdem der geplante Spin-off der Bankentochter aufgrund des Marktumfelds weniger Erlöse bringen sollte als ursprünglich erhofft.

Wir haben die Position in der Finnair nach einem kräftigen Kursanstieg seit Jahresbeginn reduziert und dafür die AT1 Anleihe der Deutschen Bank aufgestockt. Zudem haben wir eine Nachranganleihe von Aroundtown neu in das Portfolio aufgenommen. Das Marktumfeld wird auf Sicht schwierig bleiben, die Anleihen preisen jedoch eine zu hohe Ausfallwahrscheinlichkeit ein. Die Unternehmen verfügen über ausreichend Liquidität und stabile Cashflows, um eine Entwicklung steigender Finanzierungskosten und Buchwertabschreibungen über Jahre auszusitzen. Bei den aktuellen Kursen der Anleihen von unter 40% wäre selbst bei einer Insolvenz und Abwicklung des Unternehmens der Substanzwert potenziell ausreichend, um die Forderungen aus der Anleihe zu bedienen.

Die durchschnittliche Verzinsung im Portfolio liegt bei etwa 9%, die Liquidität im Fonds beträgt knapp 4%. Die laufende Verzinsung für Hochzinsanleihen ist auch in Anbetracht einer zu erwartenden wirtschaftlichen Abschwächung attraktiv.

Weitere beliebte Meldungen: